文/財富管家顧問群 李雨珊、陳瑞芬

國人偏好買保險節稅或以備不時之需,從台灣保險滲透度也是世界數一數二,在2019年曾為全球第一,現在暫居第二僅次於香港可證明。同時截至2021年底統計,台灣投保率已高達264.81%,等於台灣人每人平均有2.6張保單,從「防疫保單之亂」的新聞中,就可以看到國人已經有高度的風險規劃的意識!

保險理財規劃的多樣性功能中,其中「免稅」或「節稅」的財稅功能成為中產階級到有錢人的傳承重要工具選項,但買保險就一定免稅嗎?正確來說是買到「規劃對」的保險就可以免稅或節稅,所以不要輕忽正確的保險規劃,少了細節,保單可能省不到稅反而要課稅!

保險節稅必修四稅目學分——課稅解析之四大樣態

保單理財規劃節稅必修學分一:保單課徵贈與稅

【查核案例】

100年甲君簽訂1張人壽保單,甲君為要保人,兒子乙君為被保險人,於109年2月將要保人變更為乙君,甲君於110年4月身故。國稅局查核發現,保單變更要保人(贈與日保價金為500萬元)並未申報贈與稅,漏報贈與總額約500萬元,核定應繳贈與税28萬元。又保單變更贈與行為屬甲君死亡前2年內贈與,繼承人乙君漏報遺產約500萬元及自應納遺產稅額內扣抵贈與税28萬元,除補徵所漏稅額外,並依所漏遺產稅額處2倍以下罰鍰。

近幾年國稅局查核熱區中,保單已經列為查核常客,且案例豐沛,可見多數人在運用保單進行贈與等規劃時,踩到了課稅的紅線,但一點點小小的稅法知識,就可以跨越紅線讓保單成為最好的贈與工具!

保單贈與與直接贈與存款的最大差別在於:

👍掌控性高:多數直接贈與都是存入受贈人的銀行帳戶,父母親多半以保管存摺的消極方式來掌控,保單可以透過要保人與被保險人的設計來掌控。

👍收益穩健:保單理財其保證收益多高於銀行利息,同時於契約成立就約定明確,如利變型保單還可以隨利率上升時調高收益保本也穩息!

👍金流明確易舉證:多半運用分年贈與方式為子女累積金流,通常都是為了傳承資產與財富的規劃,尤其用於購買不動產或家族公司的股份,如果不想再被課徵贈與稅,就必須證明確實為子女的資金。若父母親規劃將贈與免稅額存入保單,因為儲存生息與積累都在保單中,當子女要用於購買不動產或股份時才離開保單,可以輕鬆證明子女已受贈的金流,避免課稅認定。

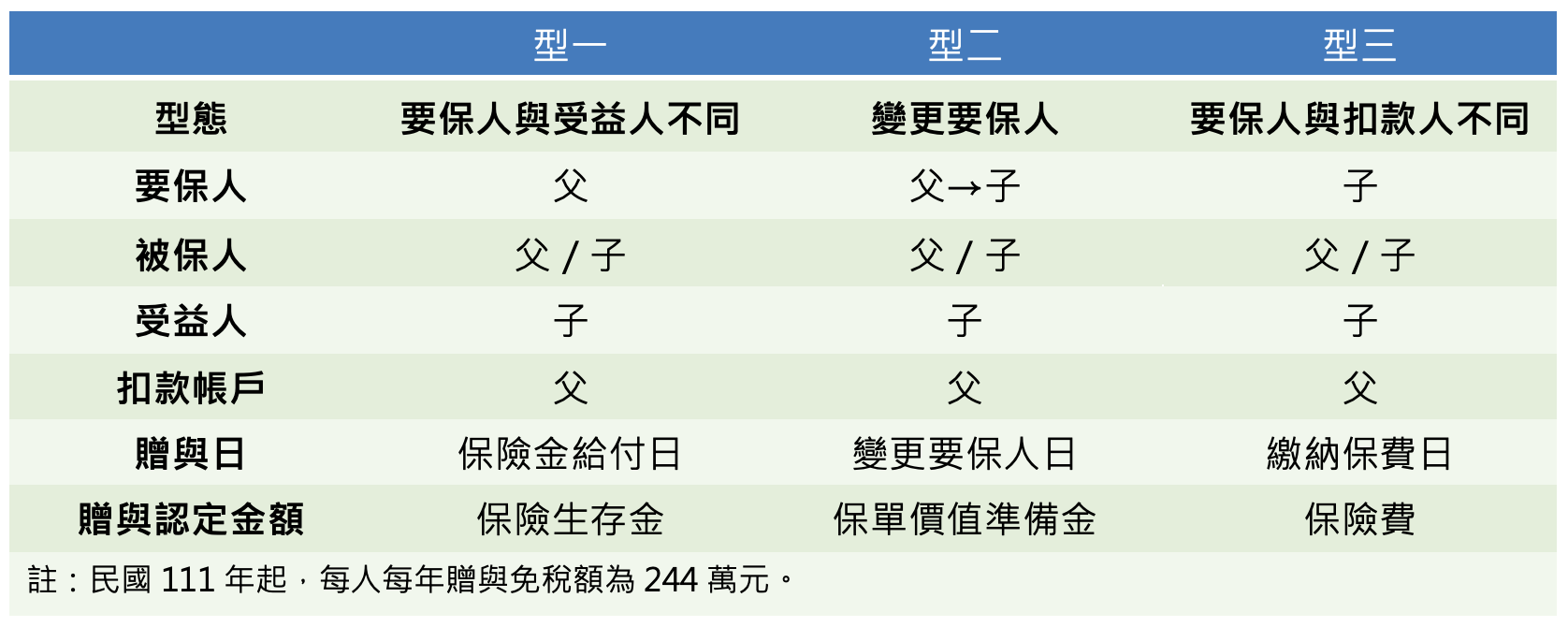

運用保險理財贈與也要聰明規劃,才能發揮真正節稅或免稅的功能,保單規劃的排列組合,皆牽動著稅務,稍不留意就可能收到稅捐機關要求補稅及繳交罰款。針對保單要保人、被保人、受益人、資金流程安排做解析,保單對於贈與稅的認定分為以下三種樣態:

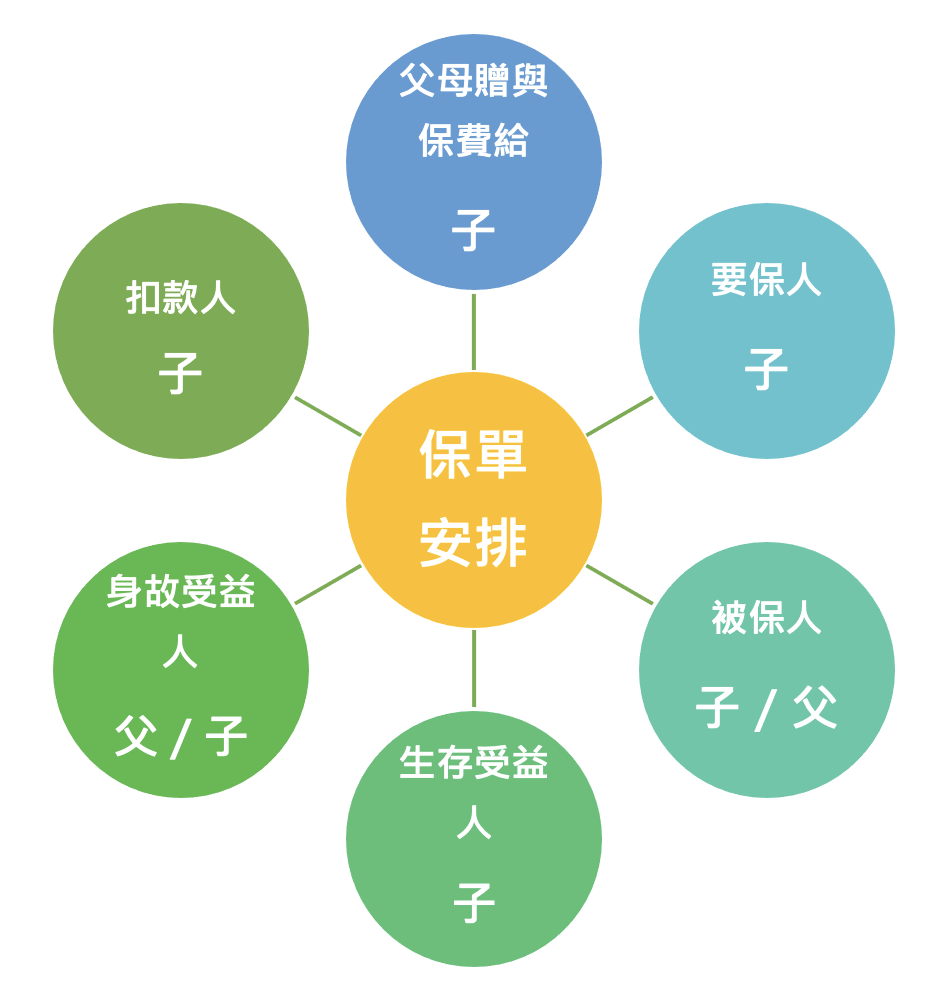

以贈與來說,好的投保安排建議,即在投保之初,就以子女為要保人,父母以贈與現金的方式每年匯入子女的戶頭,再由子女繳付保費或於父母親帳戶扣款繳交保險費。由於父母分年贈與的是保險費,只要贈與人每年贈與總額不超過贈與免稅額度244萬,就不會發生未來保單滿期金發生被要求補稅的遺憾。注意投保流程安排的眉角,正確安排要保人、被保險人、受益人、扣款人,選擇專業的壽險顧問協助很重要,才不至於踩到國稅局查核地雷!

預告:下一集:保單理財規劃節稅必修學分二之遺產稅與所得稅

獲得Richbar第一手稅務資訊,馬上點https://bit.ly/3vLNskJ

或掃描QRcode

★財富管家

影音》【享稅】省稅大作戰之所得應用篇:投資所得稅稅平安

影音》【享稅】省稅大作戰之所得應用篇:財交所得、股利、海外所得