【111年省稅大作戰】系列文章:

- 報稅新制:一喜一便民一加一變革!

- 應用篇:三代同堂(扶養親屬認定)+夫妻+退職

- 應用篇-財產交易所得、海外所得、股利所得

- 把握退稅優惠與時間+達人繳稅方式總整理

- 報稅常見錯誤Q&A

- 所得查核知多少?

- 新制上路大提醒

文/財富管家

報稅行動已經進入中場,對於準備要領退稅的幸運族應該已經完成申報,特別提醒在6月30日前申報才能7月份拿到退稅額呦!每年報稅時,大家都有程度大小不同的問題,以下匯整報稅常見的問題來充實你的報稅細胞!

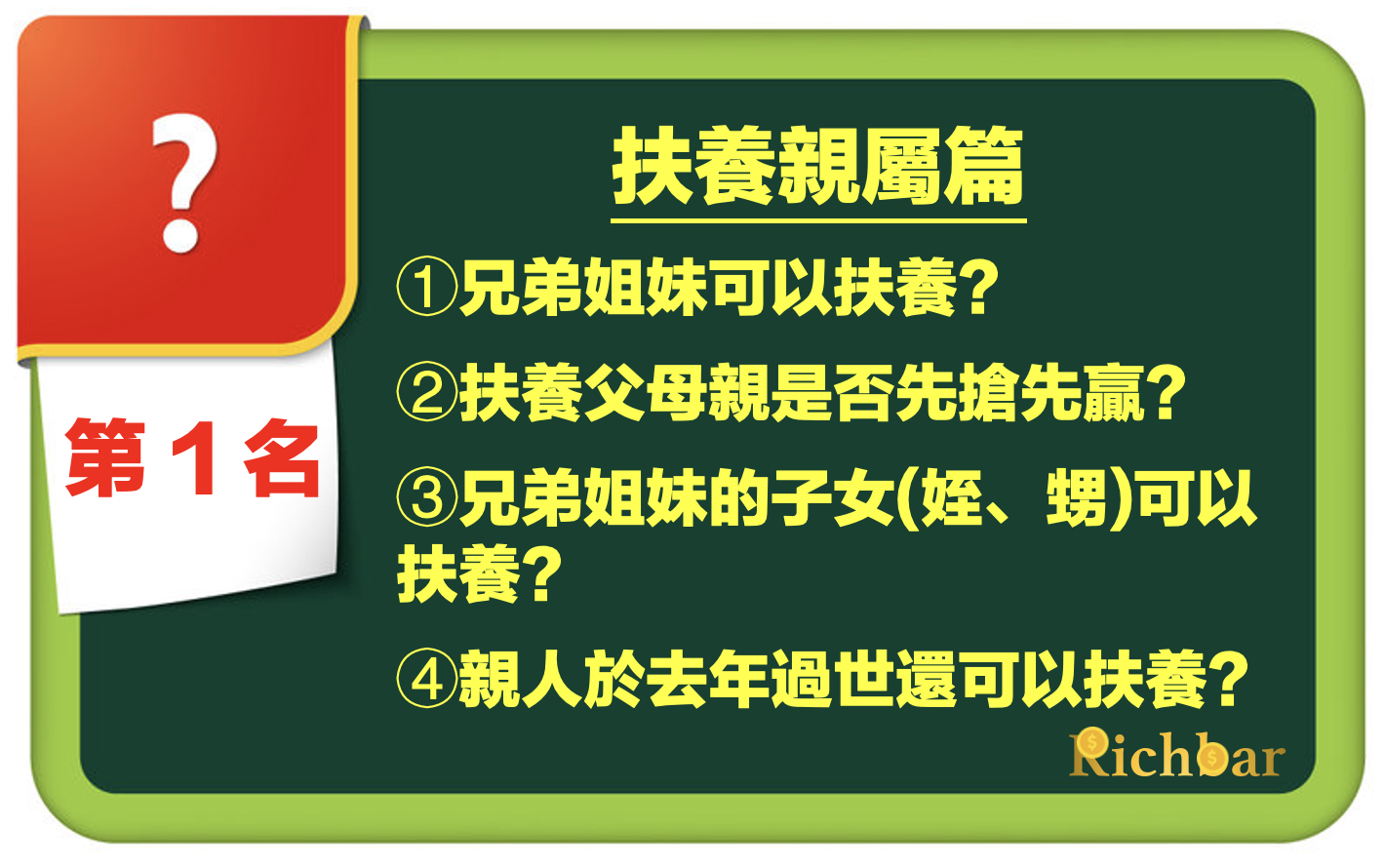

列報扶養親屬,申報人本身要具備法定扶養義務與扶養事實等兩要件,所以如父母親的扶養也要符合前述要件,不是先報先贏;另外受扶養親屬也要符合所得稅法規定的「特定年齡」、「在校就學中」、「身心障礙」或「無謀生能力」等任一資格,且不可以重覆申報。

受扶養親屬於年度中死亡,還是可以申報扶養。

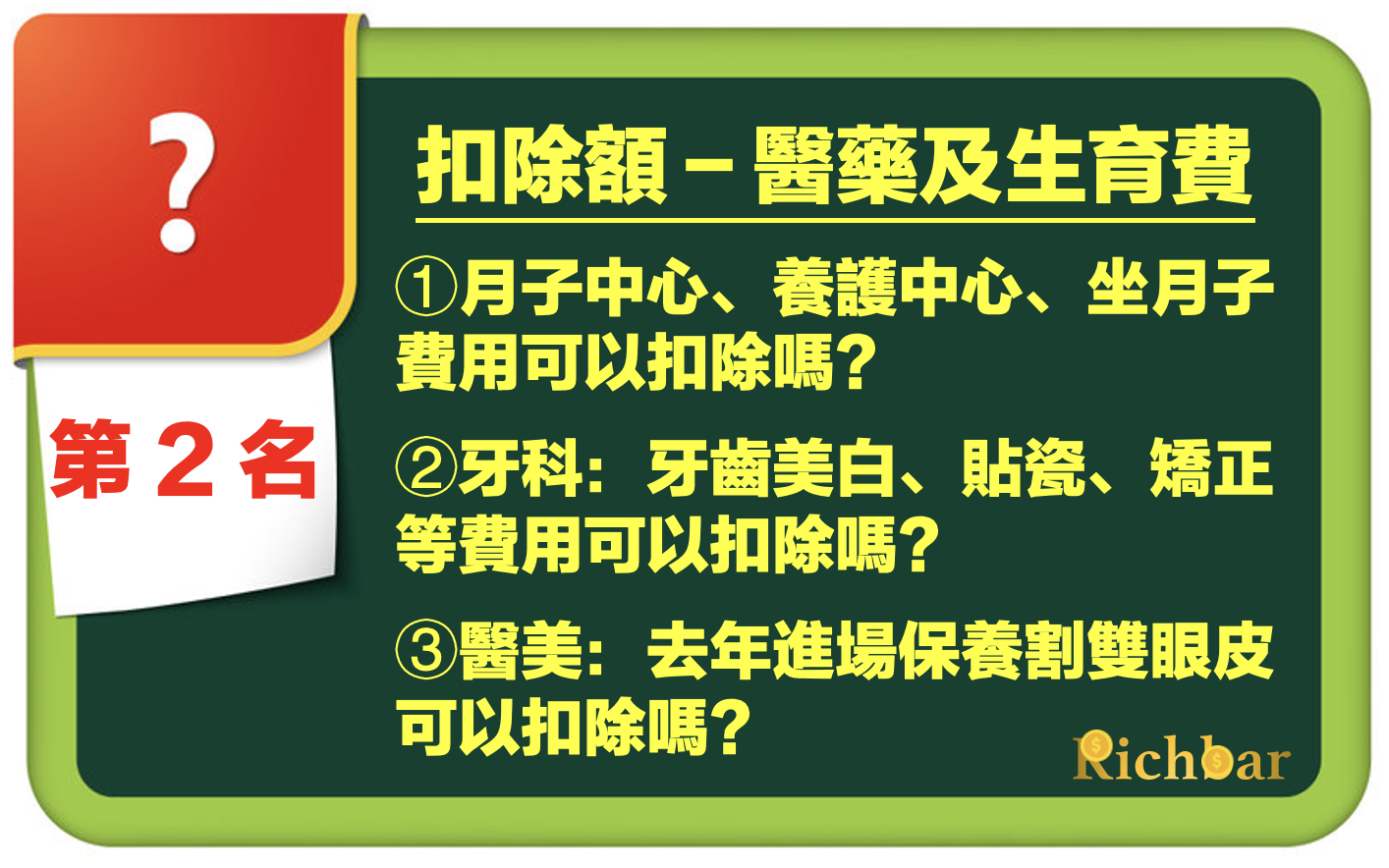

醫藥及生育費扣除額是無上限的,因此,本人、配偶和受扶養親屬年度中所發生的醫藥費或生育費都可以保留收據正本計算全額申報扣抵,只要是全民健保醫院的收據都合乎條件,包括掛號費和自付部分的醫療費用都可以申報。

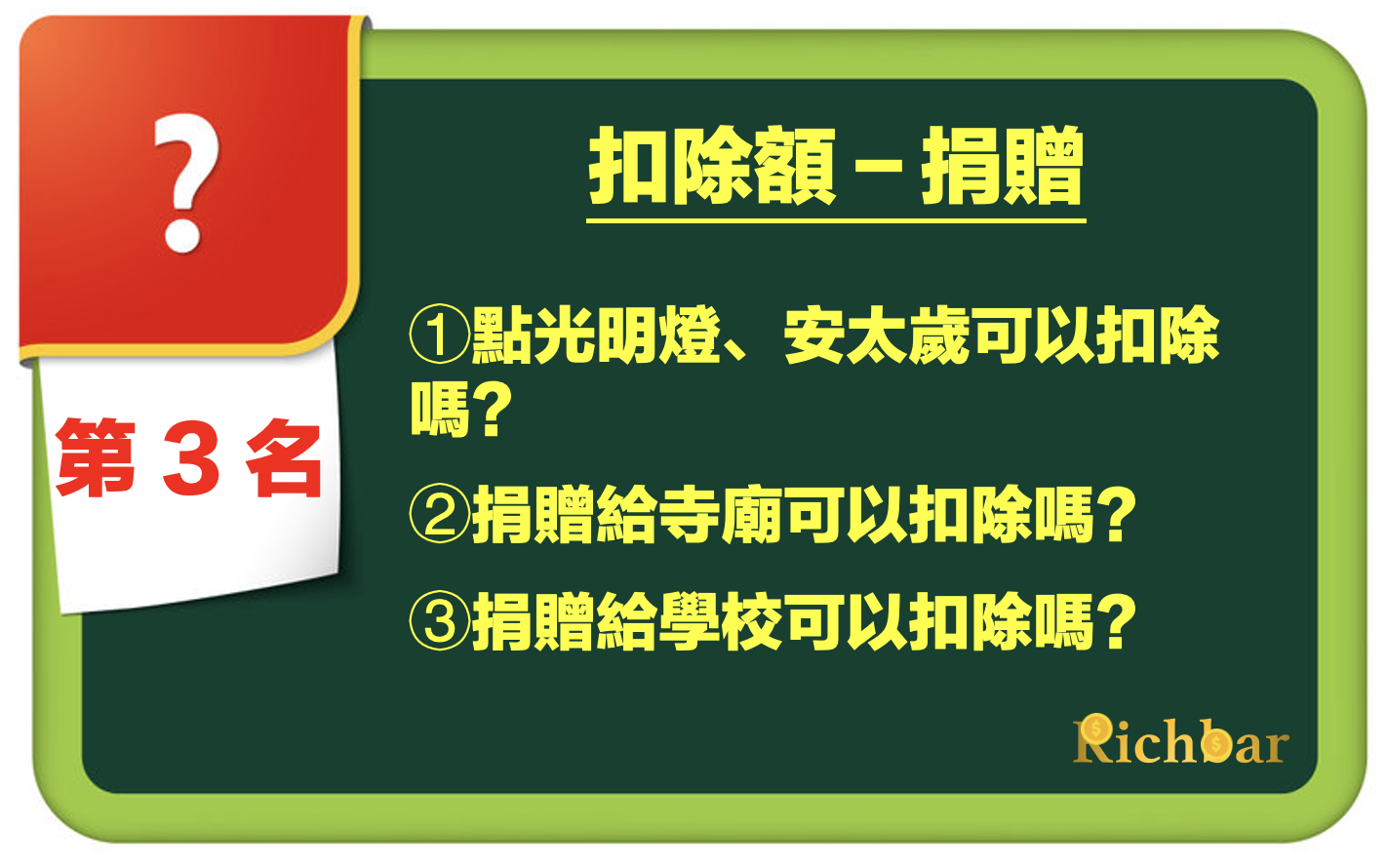

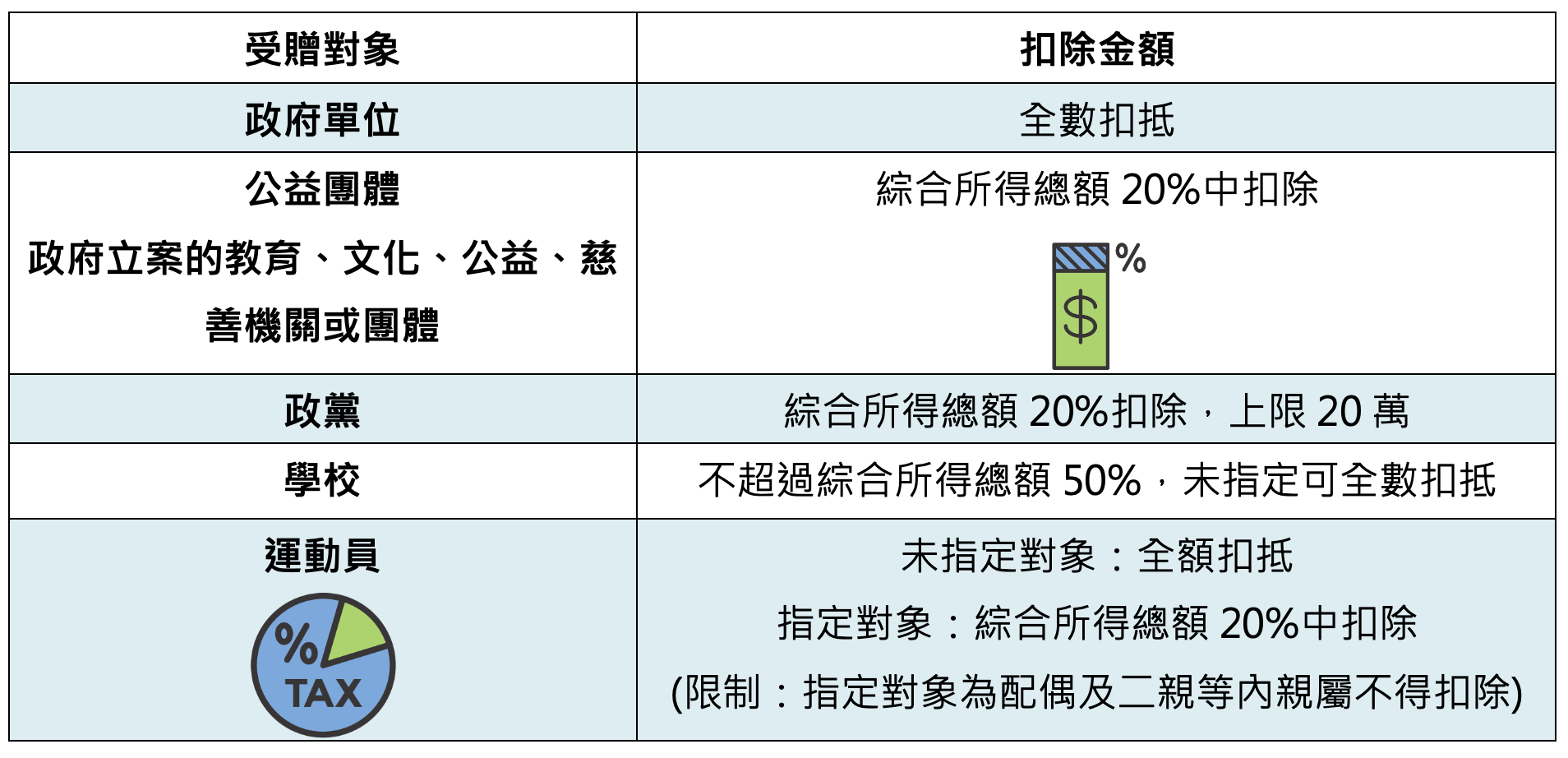

若確實有捐贈事實,並捐贈給合格的單位,就可於綜合所得總額中依受贈對象不同,可扣除的金額也不同,但安太歲、點光明燈都是宗廟提供對價的服務,不能認定為捐贈。

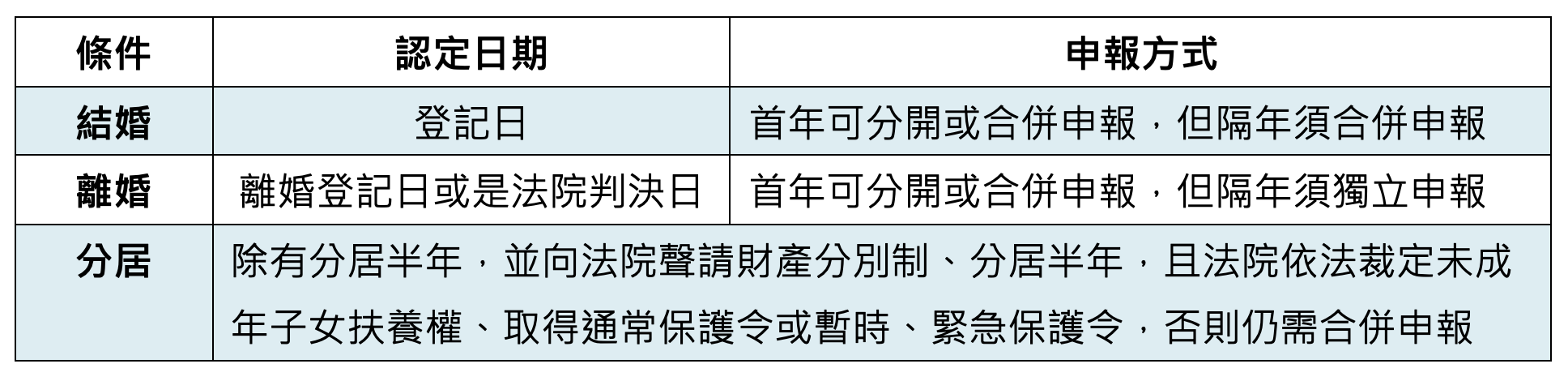

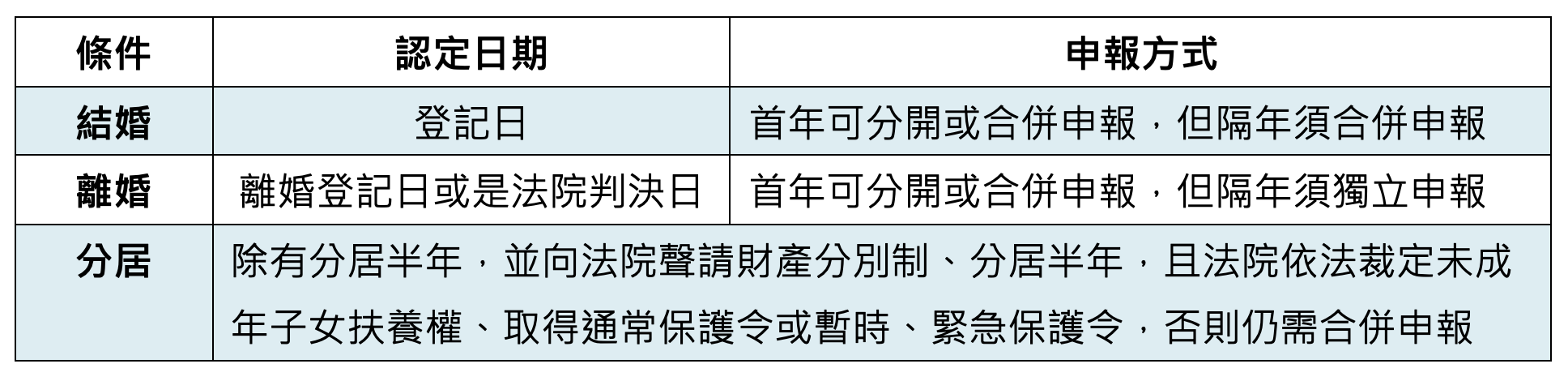

依稅法規定,夫妻合併申報是以「登記日」為主,不論是結婚或離婚,如果夫妻去年登記結婚,今年報稅可以選「合併申報」或「各自申報」,但下一年度就一定要合併申報。而分居夫妻要在申請書上註明「已分居」,也可以單獨申報各自的所得,國稅局再進行試算,並進行補退稅。

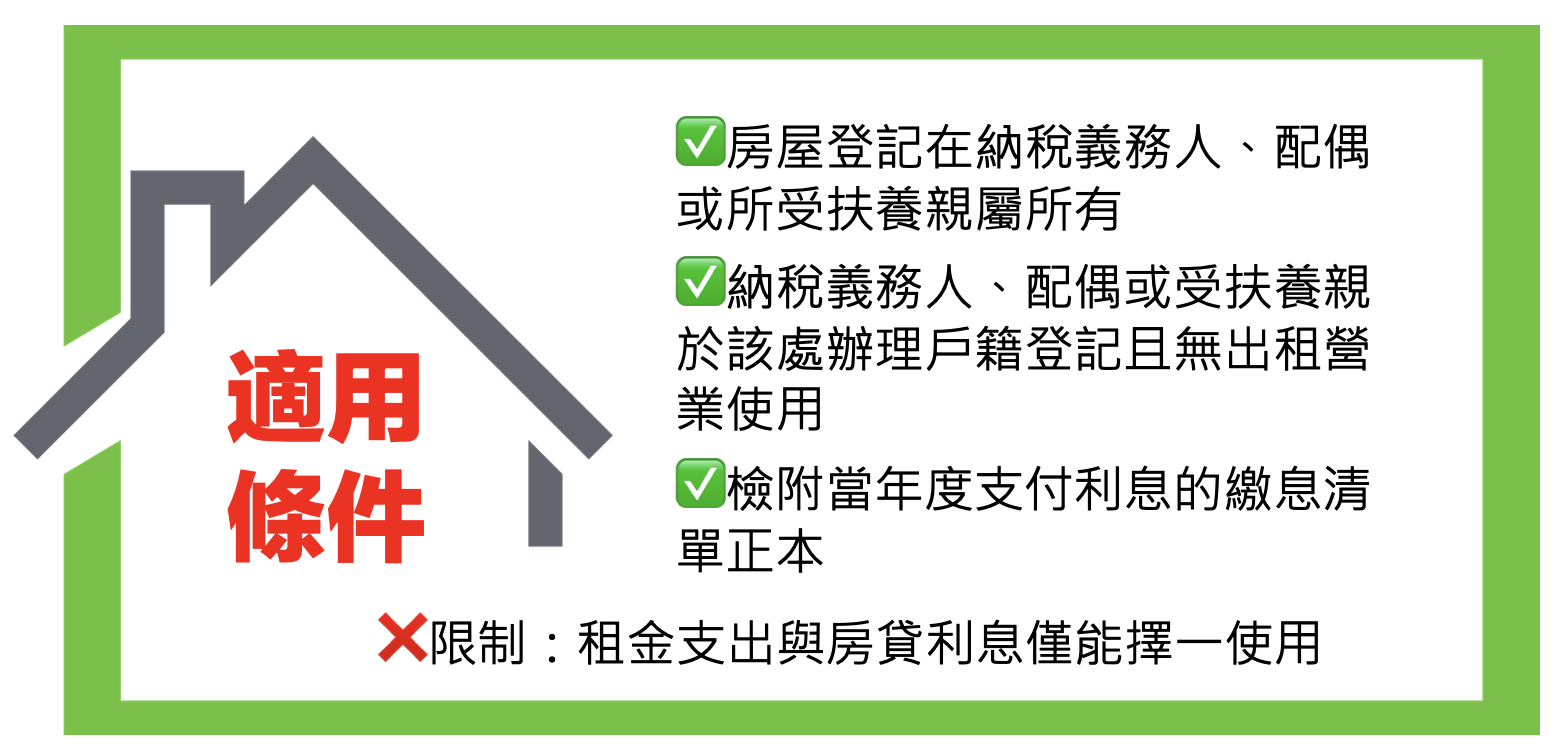

去年房市在疫情下逆勢飛揚,在房貸利率低的助漲下,售屋賺利得,購屋有個家都很熱烈。不論本人或受扶養親屬因購屋發生的房貸利息,依據當年度實際發生的利息支出減除儲蓄投資特別扣除額後剩下的餘額申報扣除,最多不能超過30萬元,每一個申報戶以一屋為限。

售屋族若房屋取得時間在105年之前,就可以選擇申報財產交易所得。

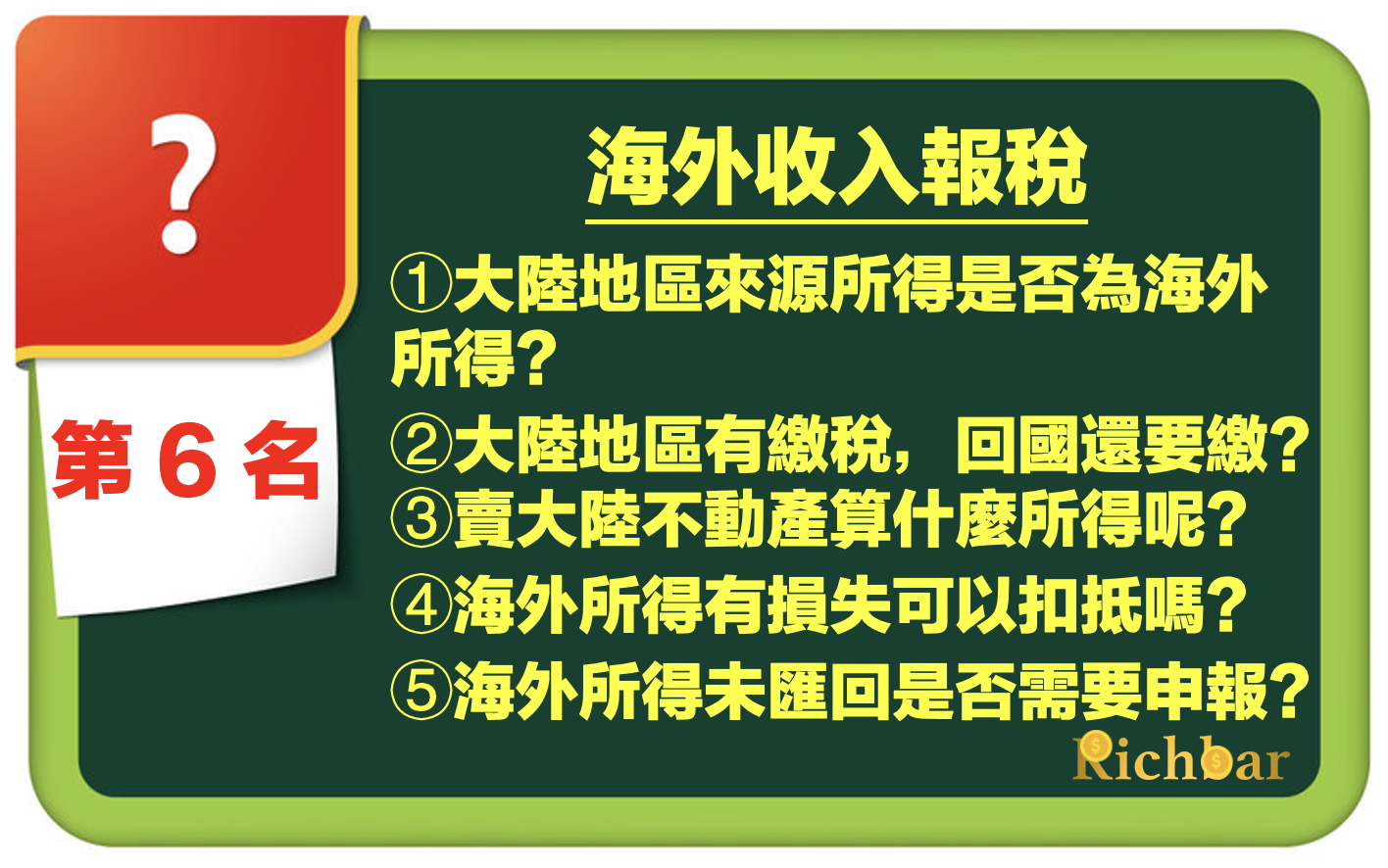

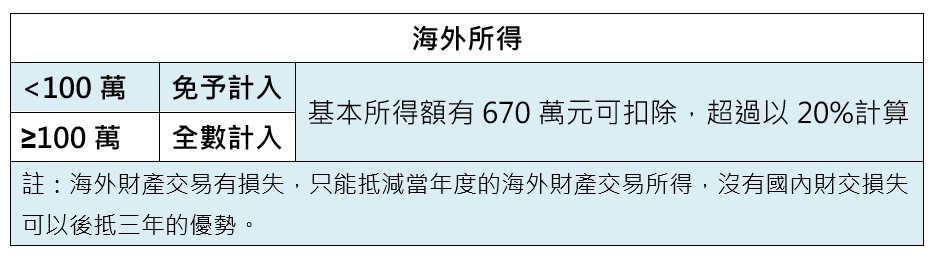

所得是以收付實現制,即發生年度就需要申報,而不是匯回台灣才需要申報。

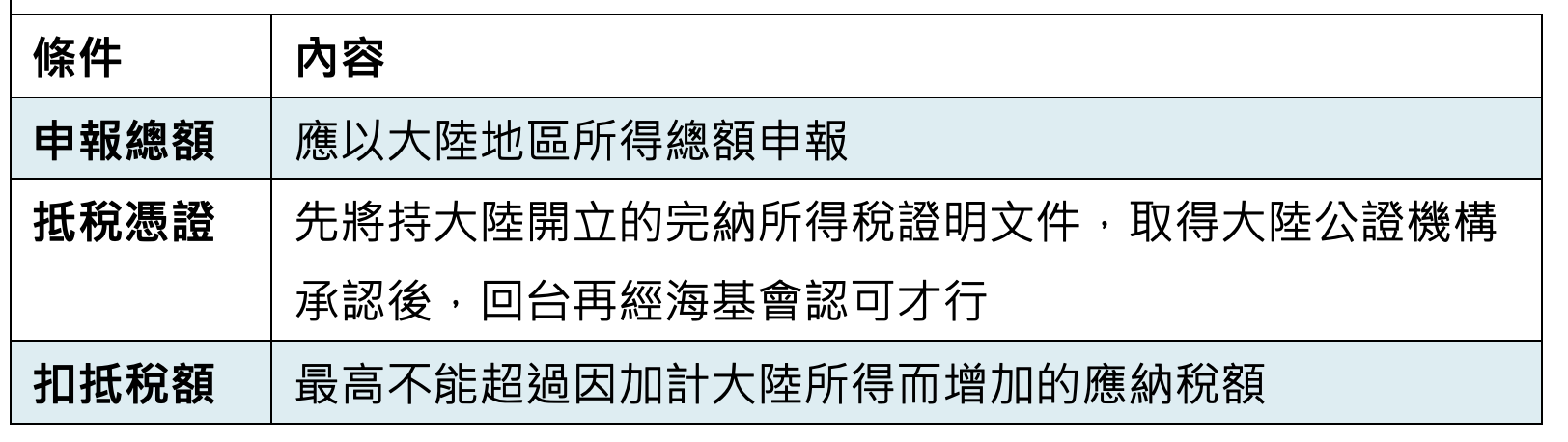

大陸地區來源所得不屬於海外所得,而應併同台灣地區來源所得,合併計算當年度綜合所得稅,若在大陸繳過稅了,可以在申報台灣這邊的綜所稅時扣抵,不過扣抵有規定限額,不得超過加計大陸地區所得後,依台灣適用稅率計算所增加的應納稅額。

海外資產處分,勞務收入、投資收入如:海外債券、美股或港股,都屬於海外所得範圍,而這也是近來國稅局查核重點,報稅時必須主動申報,以免補稅遭罰。

獲得Richbar第一手稅務資訊,馬上點https://bit.ly/3vLNskJ

或掃描QRcode

★財富管家

影音》【享稅】省稅大作戰之所得應用篇:扶養親屬、夫妻、退職所得

影音》【享稅】省稅大作戰之所得應用篇:財交所得、股利、海外所得