文/moneybar

美國通膨居高不下,Fed主席鮑爾表示,5月一口氣升息2碼將是選項之一。此話一出,美國10年期公債殖利率飆升,一度逼近「3%」,科技股賣壓承重,拖累全球主要股市重挫。在股、債市同步回檔下,投資人該如何因應,美股收息專家黃世洽建議:「持續降低股票部位,以特別股、債券作為核心配置。」

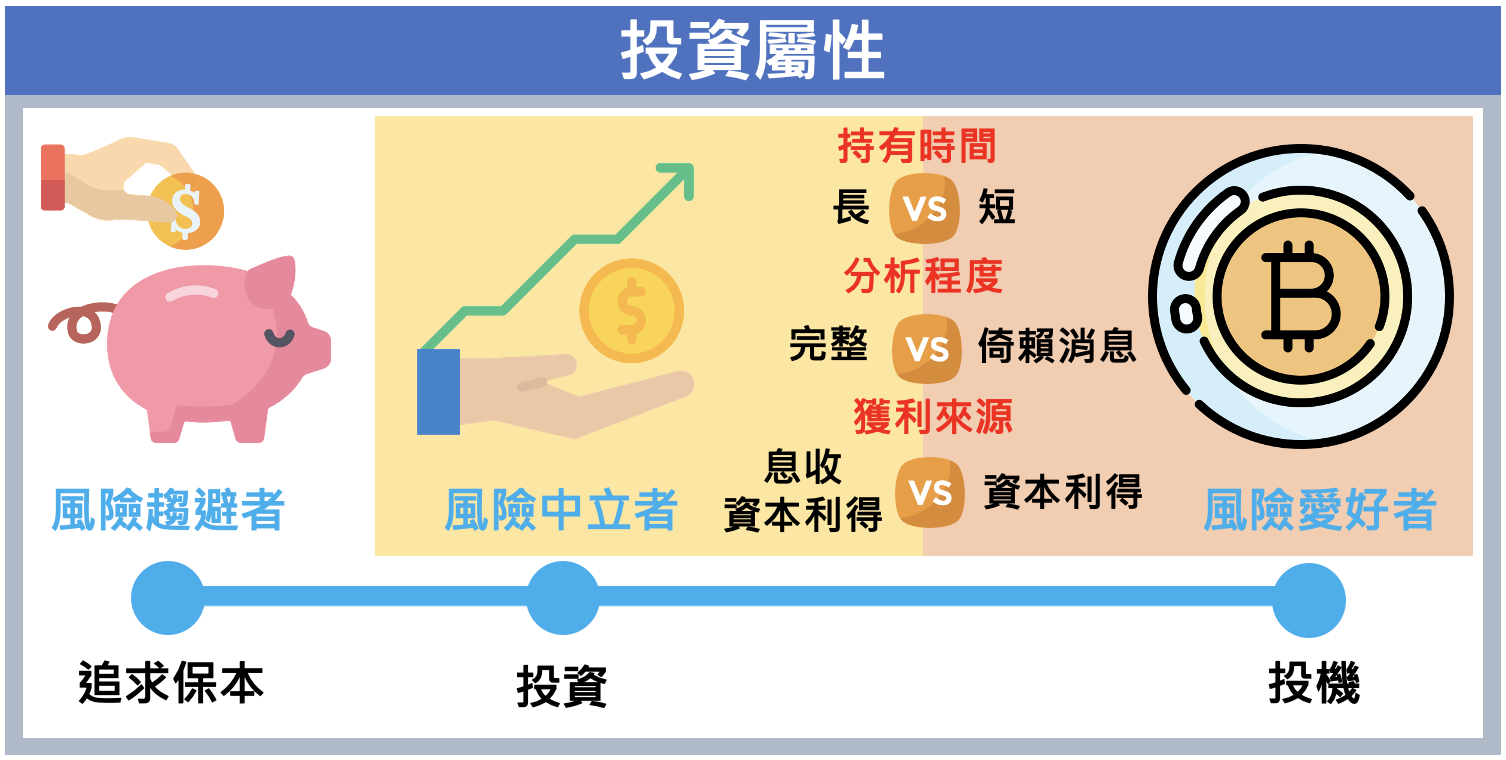

投資屬性-投資人對於風險的態度

現在正是重新檢討自己投資策略的好時機,台股前二年真的太好賺了,事實上,你真的了解自己的投資屬性嗎?你有根據自己的投資屬性挑選適合的投資工具嗎?黃世洽解釋,所謂的投資屬性,其實就是在檢視投資人對於風險的態度,風險偏好由低到高分別是風險趨避者、風險中立者、風險愛好者。

「風險趨避者」基本上不想承擔任何的風險,不期望賺更多,主要追求的是保本,把工作賺來的錢好好的存在銀行裡;而「風險中立者」、「風險愛好者」的共通點是為了追求更高的報酬願意承擔風險,不同之處在於前者是「投資」,後者則是「投機」,這裡指的投機並沒有貶義。

他進一步分析,投資與投機的差異包括持有投資工具的時間、對於投資標的分析程度、投資獲利來源。以股票為例,投資的做法是花時間研究企業基本面,挑選前景好的股票長期持有,獲利來源包括持有過程中的股息、未來股價上漲賣掉股票的資本利得;憑藉小道消息,短時間進出場賺取價差則屬於投機的做法,獲利來源主要是資本利得。

股債混搭 長線防禦力大增

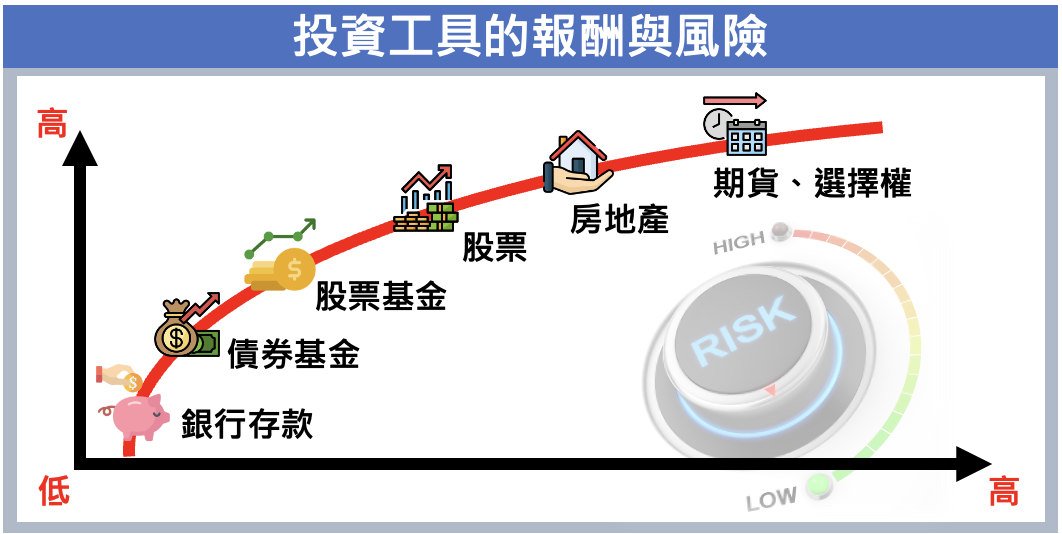

檢視自己的投資屬性後,接下來要了解各種投資工具的報酬與風險,進而挑選投資工具,打造適合自己的投資組合。

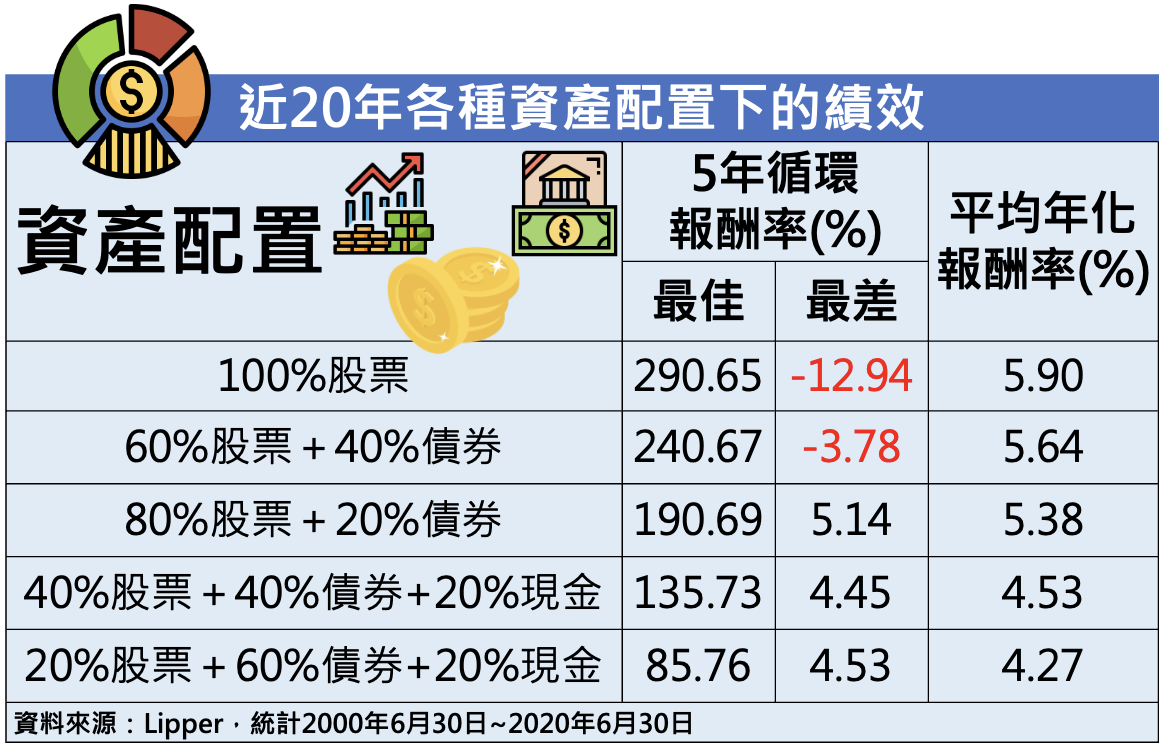

投資工具的報酬率與風險成正比,其中,股票高報酬、高風險,投資債券則有保本、穩定領息的特性,黃世洽說明,這兩種投資工具相關性低,可以利用股債搭配,降低投資組合的波動。下面將用理柏資訊統計2000年6月30日至2020年6月30日的數據來看各種配置比例下的長線報酬率。

該統計中的股票是以MSCI世界指數、新興股市指數各50%、債券以巴克萊全球綜合債券指數、現金以巴克萊美國三個月期國庫券指數來計算。可以看到100%持有股票,無論是五年最佳、年化報酬率都是最高的,不過,五年最差表現也跌最深,典型的高報酬、高風險。

接下來觀察降低股票比例、加入債券的投資組合,黃世洽說明,雖然報酬率下降,但可以發現投資組合只要加入債券部位,最差表現都優於100%持有股票,證實股債混搭能為資產增添防禦力,比例的部分可以根據投資屬性與市場變化做調整。

20%股票+60%債券+20%現金,特別股納入核心配置

現階段市場充斥俄烏戰爭、通膨、Fed加速緊縮貨幣帶來的不確定性,投資風險逐步升高,投資人該如何調整資產配置比例,降低投資組合的波動?黃世洽以自己為例,目前股票部位約四成且持續減碼中,固定收益資產占六成,這六成當中債券部位少,主要是持有美國特別股,資產配置逐步朝向20%股票、60%債券、20%現金調整。

「美元持續看升,將美國特別股納入配置,增添資產保護力、降低波動,長線還能賺匯差。」黃世洽解釋,特別股雖然是股票的一種,但股價波動度遠低於普通股、配息穩定,發行公司贖回時會以發行價向投資人買回,類似債券到期還本的特性,在資產配置時應該被歸類在債券等固定收益商品那邊。

至於債市受升息預期影響,現階段修正幅度比起股市有過之而無不及,資產配置中的債券部位該如何調整?為什麼還要保有債券部位呢?

黃世洽分析,美國10年期公債殖利率逼近3%,已接近投資人逢低加碼「長天期公債」「先進國家投資級公司債」的時機,畢竟以Fed長期通膨目標2.5%來看,只要投資殖利率3%以上的債劵,該投資的長期實質利率就會是正的,以資產配置的角度思考,值得且應該這麼做,再者,投資人在任何時候都應該按比例分散投資不同類別的資產,這樣才能達到穩定報酬的目標。

現金流先生 黃世洽

國內共同基金界的長青樹,投資經歷長達30年,曾帶領投研與基金團隊約30多人,管理資產規模約台幣850多億基金,投信排名居同業前10大,最後在富蘭克林華美投信公司投資長退休,之後轉任卓越資產管理(Summit Capital)集團擔任投資長,為客戶提供客製化的資產配置建議。

黃世洽在人生後半段利用特別股來獲取穩健的現金流,規劃退休生活,具低波動、高收益的美國特別股,為巴菲特等壽險機構與基金法人的投資最愛,適合尋求低波動、高收益的退休族群。

美股收息專家,幫你搞定退休現金流看更多

學習更多ETF投資《化身股市超級馬力歐-ETF超簡單玩法》

加入i玩錢網站,免費下載金錢教育練習單,請點連結