文/moneybar

在俄烏演變成持久戰、Fed升息、國內疫情升溫等背景下,台股修正幅度大,投資人開始擔憂歷經股市大多頭後,空頭是否真的要來了?美股收息專家黃世洽觀察,債市近期確實有轉向空頭的味道,而股市在台灣經濟正成長、企業獲利正成長支撐下,目前尚未翻空,不過他也表示:「股市近期波動加大,資產配置重要性不言可喻。」

投資不要重押、全押自己從事的產業

理論上投資人應該很了解自己從事的產業,資訊掌握度也比外行人高,但投資選擇上如果過度自信,押寶單一產業將伴隨著高風險,而資產配置很重要的就是要降低單一風險,黃世洽建議:「買股票時應避免重押甚至是全押自己從事的產業!」

他進一步解釋,當本業與投資利多利空太接近就是一大風險。以空服員為例,這兩年因為疫情減薪減班,工作收入銳減,如果投資又集中在航空股,相關類股也因為疫情利空而走軟,等於本業、投資兩頭空;反之,如果這位空服員平常的資產配置中本來就有布局一定比例的電子股,近年即便在本業收入不佳的情況下,還是有機會從股市賺回來。

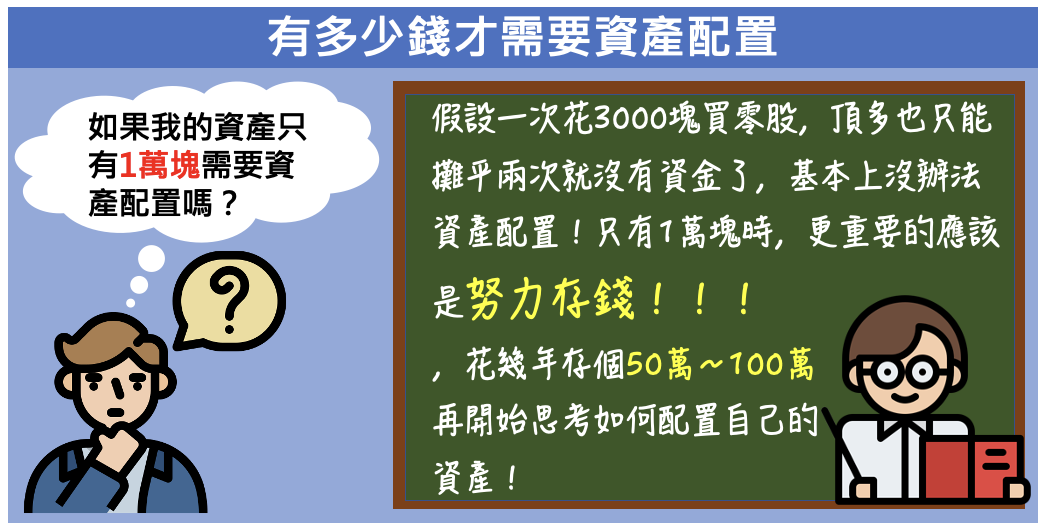

很多人也在問,有多少錢才需要進行資產配置?1萬元可以嗎?黃世洽說:「如果只有1萬元無法資產配置,應該先努力存錢!」他建議,花幾年的時間存個50萬~100萬元,再來思考資產配置這個問題。

簡單用自己的年齡計算股債配置比例

黃世洽表示,在規劃適合自己的資產配置時,不外乎要考量年齡、投資時間長度、風險容忍程度等因素來配置各類資產,並透過低相關性降低單一資產類別的風險,追求更大的獲利空間。

其中,年齡跟風險容忍程度有很大的關係,雖然說有些人的收入、資產跟年紀不一定完全正相關,但無法忽視的是「時間因素」,愈年輕的投資人,擁有較長的時間可以投資、累積資產,可承擔的風險較高,而風險承擔的能力會隨著年齡增長而降低,投資策略逐漸從追求成長、獲利轉向追求保本、穩定現金流。

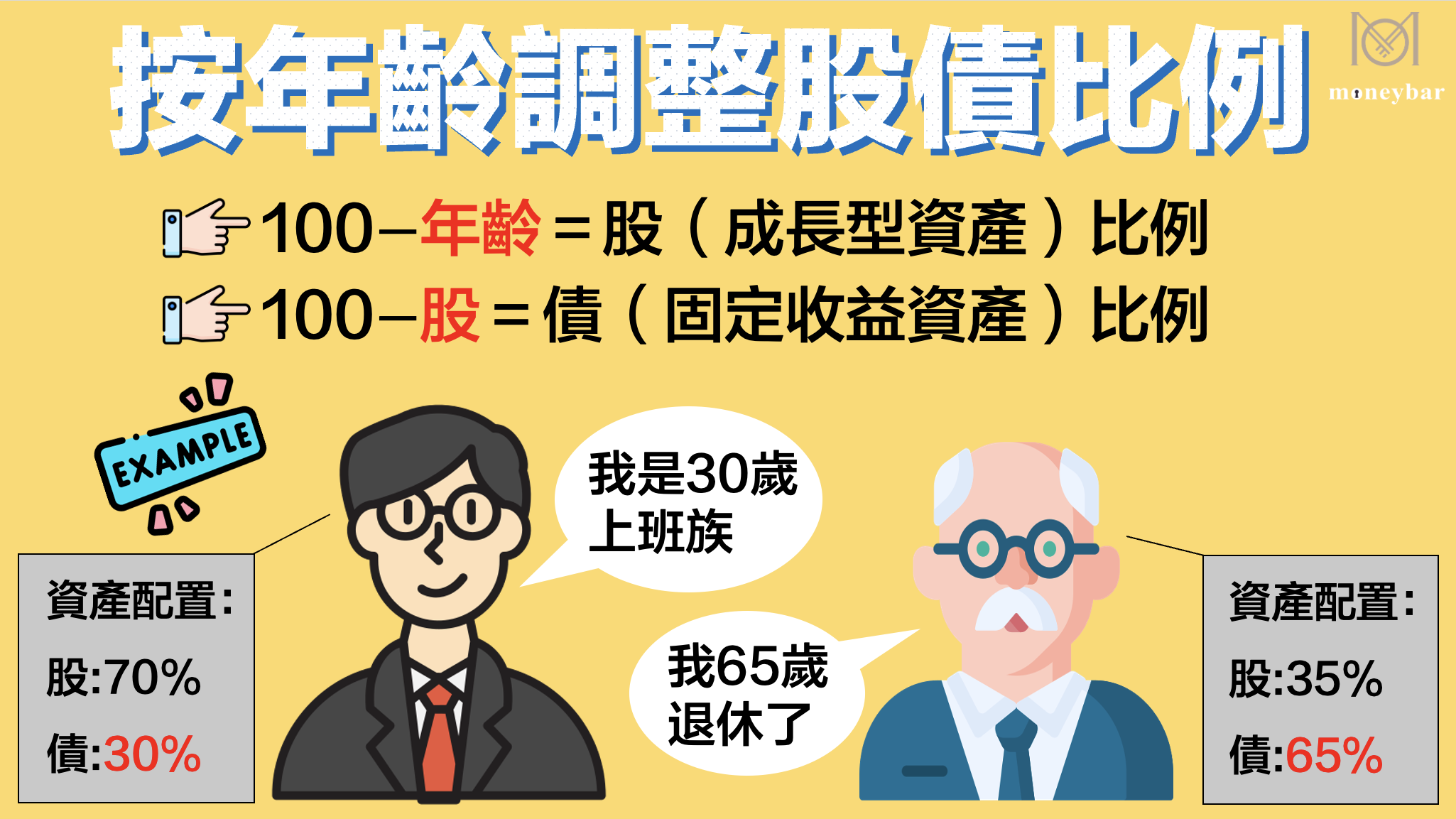

投資股票追求高報酬,伴隨著高風險;投資債券則是為了保本、穩定領息,資產配置換句話說就是利用股債搭配,穩定投資報酬,而股債比例也要隨著年齡做出調整,黃世洽分享一個最簡單的股債比例算法「100法則」:用100減掉年齡等於股票比例,再用100減掉股票的比例就等於「債券的比例。」

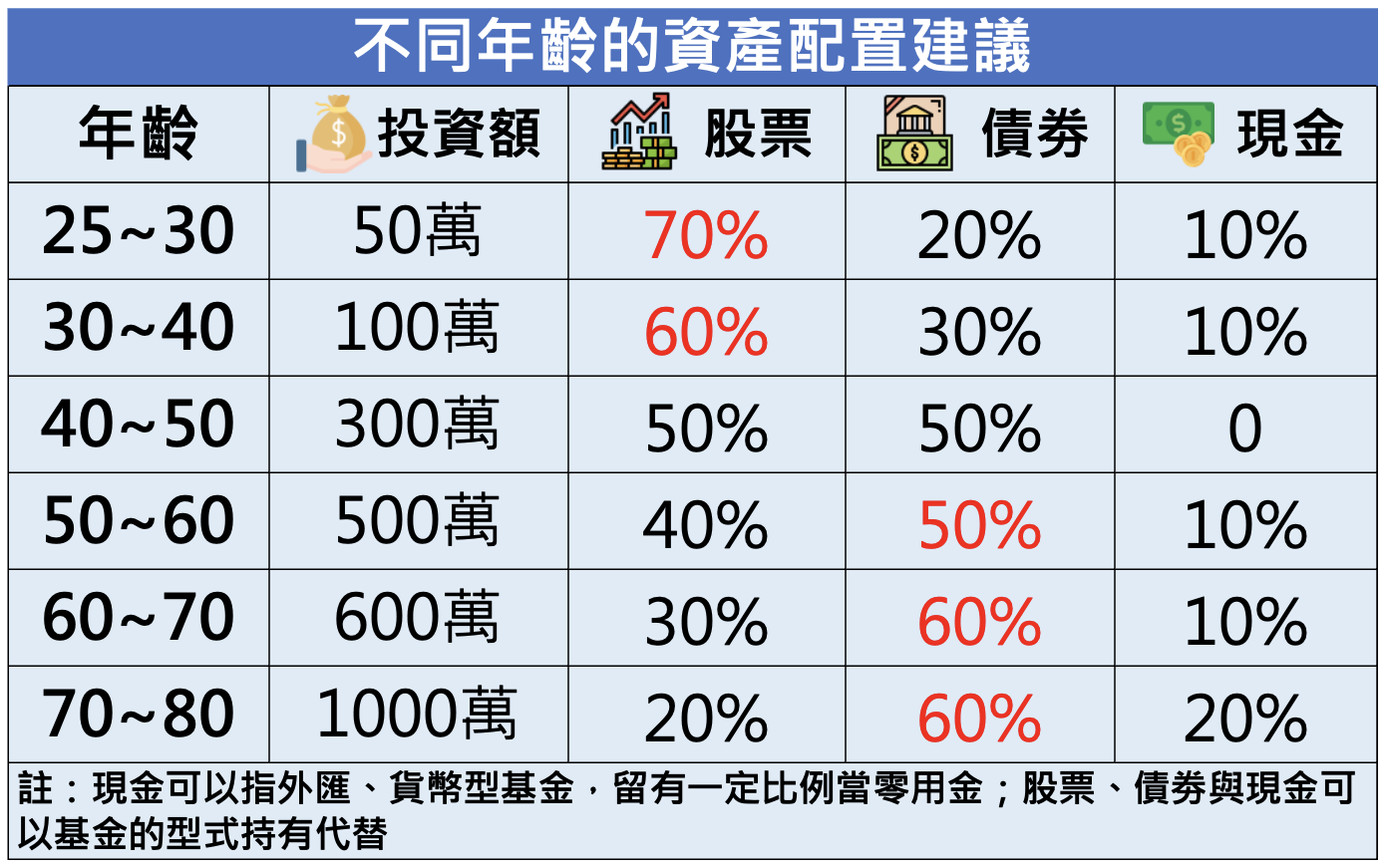

不同年齡層、投資額下的資產配置比例

基於100法則,黃世洽針對不同年齡階段的一般上班族給出資產配置建議,25歲~40歲、投資額50萬~100萬的青壯年時期,股票占70%~60%、債券占20%~30%、搭配10%現金,此階段承擔風險能力高,以追求資產成長為主,股票部位逾六成,隨年齡增長,逐漸降低股票比例、提高債券比例。

40歲~50歲、投資額約300萬的中年時期,建議股債各半;進入人生下半場,已經累積一定的資產,承擔風險能力愈來愈低,以保本、創造穩定現金流為主,50~80歲、投資額約500~1000萬的中晚年時期,建議股票部位降至40%以下,債券比例逐步拉高至六成,搭配10%~20%的現金。

針對較沒有經驗的投資人,他補充說明,股票部位可用股票型基金、ETF代替,特別建議可以優先選擇貼近台股、美股大盤的ETF,降低選類股、選市場的風險,而管理費低也是ETF的一大優勢;另外,債券部位同樣可以用債券型基金、ETF代替。

最後,黃世洽提醒,以上所有的建議都不包含任何融資或是投資槓桿型商品的情形,資產配置的目的是要控制風險,讓投資細水長流。

現金流先生 黃世洽

國內共同基金界的長青樹,投資經歷長達30年,曾帶領投研與基金團隊約30多人,管理資產規模約台幣850多億基金,投信排名居同業前10大,最後在富蘭克林華美投信公司投資長退休,之後轉任卓越資產管理(Summit Capital)集團擔任投資長,為客戶提供客製化的資產配置建議。

黃世洽在人生後半段利用特別股來獲取穩健的現金流,規劃退休生活,具低波動、高收益的美國特別股,為巴菲特等壽險機構與基金法人的投資最愛,適合尋求低波動、高收益的退休族群。

美股收息專家,幫你搞定退休現金流看更多

學習更多ETF投資《化身股市超級馬力歐-ETF超簡單玩法》

加入i玩錢網站,免費下載金錢教育練習單,請點連結