文/馬哈老師(moneybar / i玩錢網站創辦人)

日前台灣金融研訓院公布2022年「金融生活調查」,很多媒體聚焦在「近2成人一週內無法籌到10萬元」、「近4成年輕人是金融文盲」的調查結果,但我想針對調查中發現財務脆弱族群所面臨「理財」上的問題進行探討。

有人曾問股神巴菲特,「你的投資理念很簡單,為什麼卻沒有人要複製你的做法?」他回答「因為沒人想慢慢變有錢,多數人都只想要快速獲利。」我相信沒有人會想窮一輩子,所以才想要花很短的時間就賺到大錢,多數人的方法是透過投資理財,只是常常忽略高報酬伴隨高風險這件事。

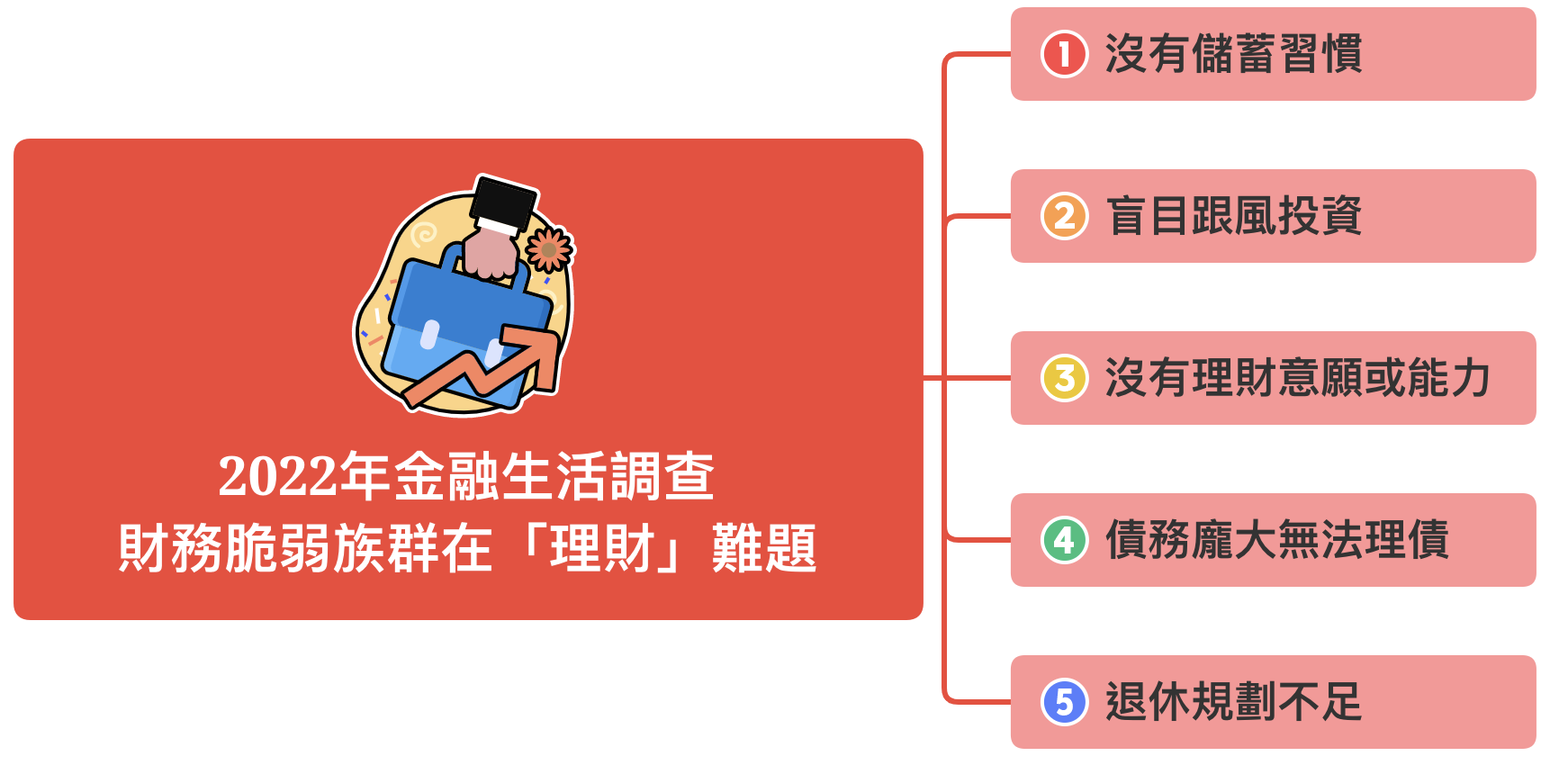

6大財務脆弱族群在「理財」出現5大問題

2022年「金融生活調查」歸納出6大財務脆弱族群,包括:30歲以下及60歲以上者、新住民及原住民、非典型就業或無業打零工者、家庭收入偏低者、租屋族及社宅居住者、婚姻狀態不穩定者。這個調查發現財務脆弱族群在「理財」上會出現以下5大問題:

1.沒有儲蓄習慣:幾乎每個月都收入透支,長期處於「入不敷出」,沒有儲蓄的習慣,是名符其實的月光族。

2.盲目跟風投資:容易因報章或朋友鼓吹而輕易投資,常投資失利甚至導致債務,讓自己的生活更加困難,對於理財沒有想法。

3.沒有理財意願或能力:因為對現狀失望,也不認為自己有改變的機會,而放棄理財這件事。

4.債務龐大無法理債:因為被詐騙(幣圈詐騙、賭博、或跟朋友合夥創業失敗…..等等原因,不光將積蓄賠光甚至還產出龐大債務,個人信用破產無法跟銀行往來,有些甚至跟地下錢莊借錢。

5.退休規劃不足:在退休前就儲蓄不足,當退休後萬一遇到財務衝擊(例如生病),手邊的積蓄會馬上少去一大半,再加上醫療進步可能越活越久,才發現自己的退休金準備嚴重不足。

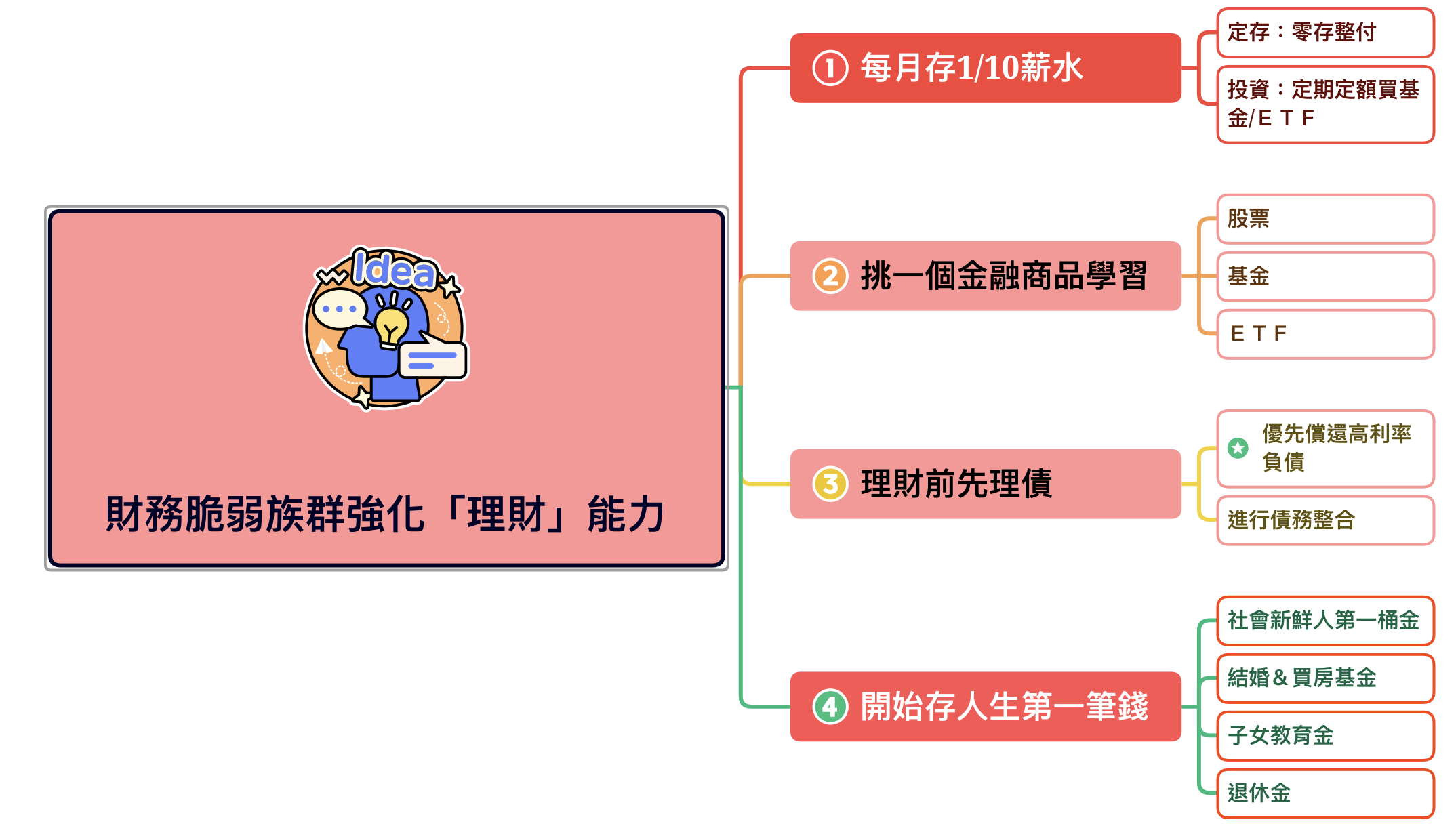

對症下藥,改善財務脆弱的4種方法

這6大財務脆弱族群的財務負擔很重、收入不穩定、存款很少,甚至負債,而且沒有理財概念,也無法應付臨時的財務衝擊,他們該如何改善?以下提供4種方法:

方法1:每月存1/10薪水放入零存整付帳戶

多數財務脆弱族群會說「我每月都入不敷出,怎麼可能存錢?」其實,我自己試驗過,最有效的方法是在每月薪水入帳當天直接存1/10薪水到「零存整付」或「投資帳戶」中,如果你不懂投資理財,我會建議考慮零存整付方式儲蓄。

「零存整付」是一個定存的方案,很多銀行都有推出,用戶可以決定每月要固定存入多少金額,希望存的時間多長,利息會按月複利計算,到期一次領取。

方法2:提高金融素養,先挑一個金融商品學習

如果你問我學投資理財難不難?答案是「難」,但是你一定學得會。近幾年來投資理財的觀念被廣泛推廣,學校、政府跟金融機關都持續關注,108課綱也規劃金融素養課程,國高中課程也規劃很多有關於經濟學跟理財的內容。

如果你想有效加強你的理財知識,建議先選一個有興趣的金融商品來研究,例如股票、ETF、基金,挑一個你最想投資的商品開始學習,市面上有很多相關書籍或課程都能提供知識。

提醒每個人投資前要做好自己的投資屬性測驗,確認自己是哪一類型的投資人(保守、穩健、積極),當面對理專、同學、朋友推薦你不同的金融商品,你才有能力判斷自己是否適合投資該產品。

方法3:理財前先理債,優先償還高利率負債或進行負債整合

有一群財務脆弱族有負債的問題,首要任務就是償還債務,償還順序以「高利率負債」優先,若有多筆債務可跟銀行洽談協商,進行債務整合,讓自己有機會走出負債人生,此時一定要記得當債務整合後,絕不可以再輕易貸款或亂刷信用卡買東西。

日前我看Netflix上一部《聰明生活經濟學》的電影,透過整合負債的方式成功協助一名有學貸、卡債的婦女解決債務問題,最重要的是該名婦女每月仔細做預算表,而且徹底執行預算表中的計畫,每月都沒有多花一毛錢,終於走出自己的財務黑洞。

方法4:列好夢想清單,開始存人生的第一筆錢

每個人的人生階段都有不同的夢想跟財務需求,譬如社會新鮮人希望存人生第一桶金,步入家庭後開始存買房、買車基金,有了孩子則開始存教育基金,想退休後快樂生活要開始存退休基金。

無論你目前在人生的哪一個階段,拿出紙筆寫下你的夢想,準備開始存多少錢?並且制定計畫開始進行,即使一天只能存50元也沒關係,因為開始最重要。

投資理財這門課一直是人生的必修課程,每個人這一生都要修這堂課,如果你早點選修這堂課,修得好拿高分,你的人生就會過得幸福一點;反之,你也可能變成財務脆弱族群一員。