文/林奇芬

2021年是動盪起伏的一年,但同時也是股市頻創歷史新高的一年。在全球資金充沛下,大家已經習慣了衝浪行情,覺得行情只會越來越好。但是進入2022年投資市場有二好三壞的情境挑戰,投資人不要過度衝浪,最好保持中庸之道與保留部分現金,才能平安度過另一個震盪年。

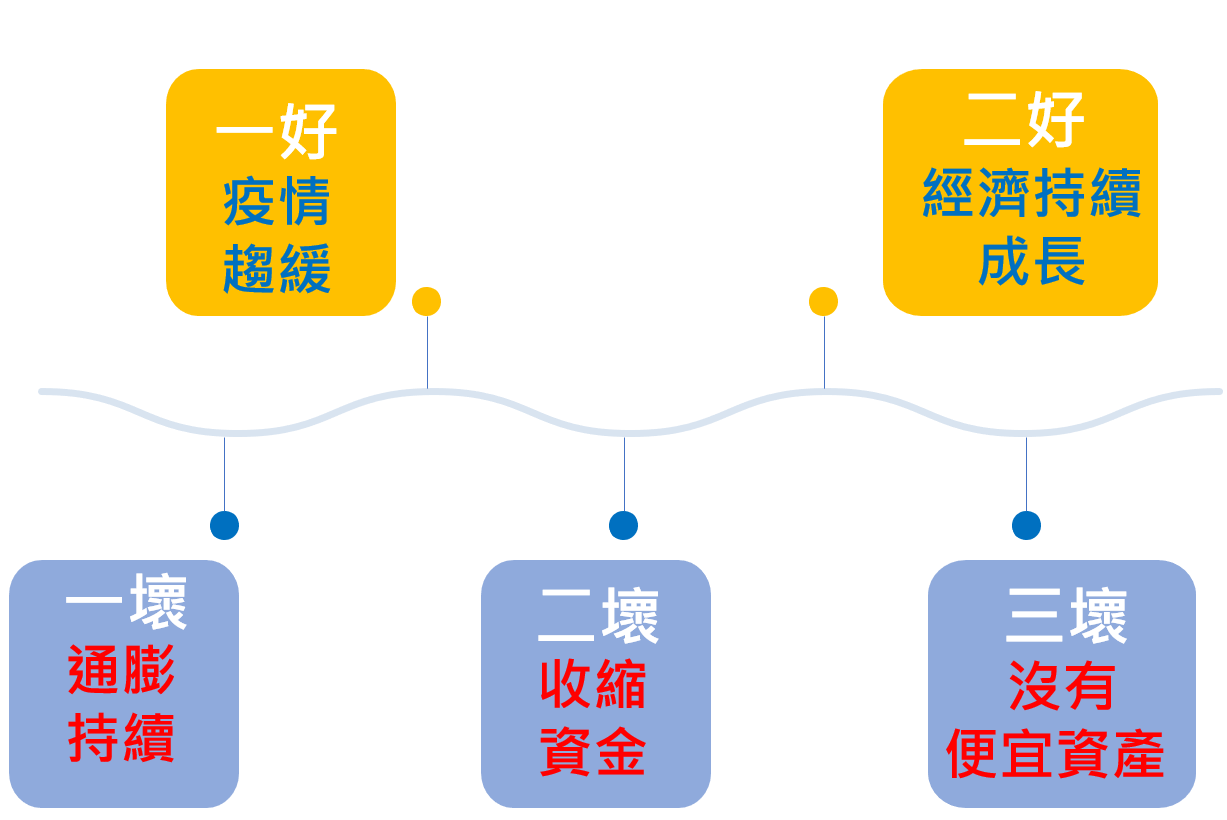

展望2022年有二好三壞的情境,將持續地帶來市場波動。

一好,疫情趨緩。

雖然在年底前又出現一波Omicron病毒,傳播速度極快,但因為多屬於輕症,對大眾影響較小,投資市場反應也相對淡定。雖然未來病毒風險仍未可知,但全球已經逐漸學習對付病毒的工作與生活模式,預估未來對經濟面衝擊逐漸可控,全球也可逐漸擺脫疫情封鎖困境。

二好,經濟持續成長。

隨著經濟逐漸步入正軌,民眾回歸正常工作、消費,展望2022年仍是一個經濟成長年。根據IMF預估,2021年全球經濟成長率為5.9%,但2022年也仍維持4.9%高成長。不過,經濟雖然增長,但是2022年成長力道不如2021年,這對投資市場不算是好消息,也會讓市場波動加大。

一壞,通膨持續。

目前市場最大挑戰是通膨率居高不下,且是從上游生產者物價指數大漲,帶動下游消費者物價指數上揚。預估在運輸瓶頸、供應鏈瓶頸未能去除之前,通膨壓力難以去除。不過,多數投資機構預估通膨壓力在2022上半年較為緊張,但下半年可趨緩,最主要是供應鏈瓶頸可逐漸舒解,且2021年基期已經墊高。

二壞,收縮資金。

目前除了新興市場之外,率先收縮資金的是美國聯準會,而歐洲央行仍保持寬鬆態度。市場預估聯準會每月購債金額可加速縮減,或許第一季就可結束QE,下半年開始升息。趨勢上2022年是資金收縮年,不過速度、規模可能都很緩慢,盡量降低對市場衝擊。

三壞,沒有便宜資產。

目前正處在利率走高階段,許多投資機構都定調2022年是「股優於債」,不過,股市指數位在歷史新高,本益比在歷史新高,巴菲特指標也在歷史新高。換句話說,目前股票並不便宜,若過度追高,需要承擔較大風險。面對2022年許多投資機構都認為,選股比看指數重要,指數或許沒有太大空間,但個股仍有成長機會。相對的,有些個股可能也有大修正風險。

2022年的中庸投資策略

若從前面二好三壞的情境來看,2022年投資可說利多利空同時拉扯的環境,預估市場比較偏向區間震盪。因此,最好掌握一個投資原則,大跌時可以買進,漲多時可適度落袋。如果你不想要如此忙忙碌碌,每天隨行情震盪起伏,那麼建議採取「中庸」投資配置,也就是股債各半。同時,要保留部分現金,以防有黑天鵝出沒時,手上還有資金可以逢低買進。因此,建議的配置是股票40%、債券40%、現金20%。至於股票可選擇全球股票型基金,採取較為中性配置,而債券則是高評等債、新興債、非投資等級債分散配置。

另外,如果前幾年投資獲利豐厚者,可以考慮適度落袋收割戰果,轉為定期定額投資。面對上下震盪的市場,定期定額將是2022年最佳投資策略。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

歡迎加入林奇芬治富俱樂部 http://www.facebook.com/mrsmoney888

延伸閱讀》

加入i玩錢網站,免費下載金錢教育練習單,請點連結