文/林奇芬

2020年是一個大翻轉年,年初受新冠肺炎衝擊,全球股市重挫,年底許多股市卻創下歷史新高。其中,美股、台股、韓股、印股已經領先突破歷史新高。面對這樣出乎意料的行情,許多投資人都不免擔心害怕,究竟此時該進場還是退場呢?與其猜測市場還不如訂好投資策略,才能安心享受衝浪行情。

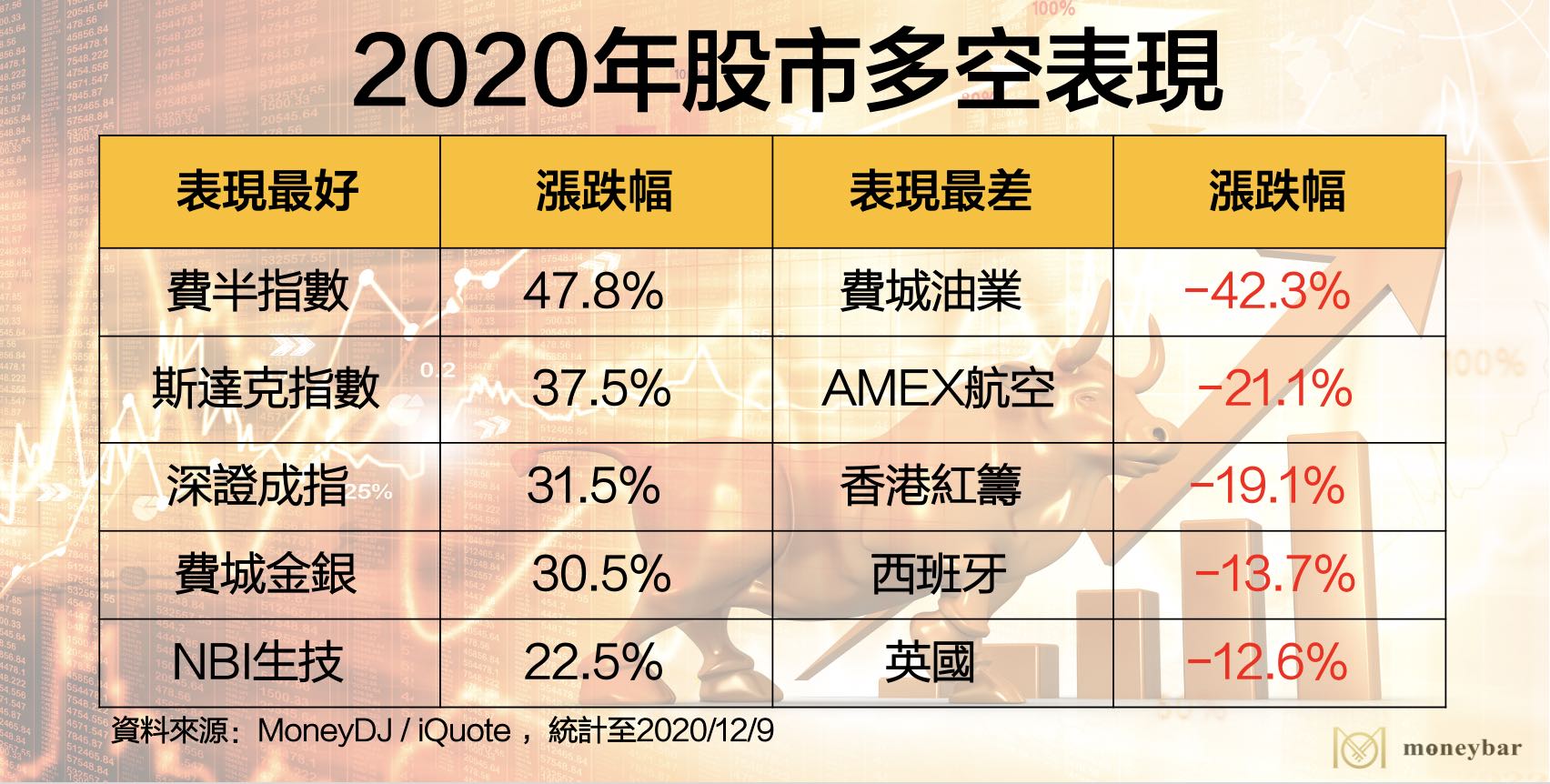

2020市場多空紛雜

觀察過去一年股市表現,仍以科技股表現最佳,包括費半、那斯達克領先創了新高。另外,深證股市、台股、韓股,也都是受惠科技股,成為今年明星市場。而表現最差的是受到景氣衝擊的市場,包括原油、航空、金融業等,另外,歐洲、新興市場也相對表現較弱。

2020年的大反彈,是「有基之彈」還是「無基之彈」?進入2021年又將如何呢?我們可以從三個方向來觀察。

一,2020資金行情撐盤

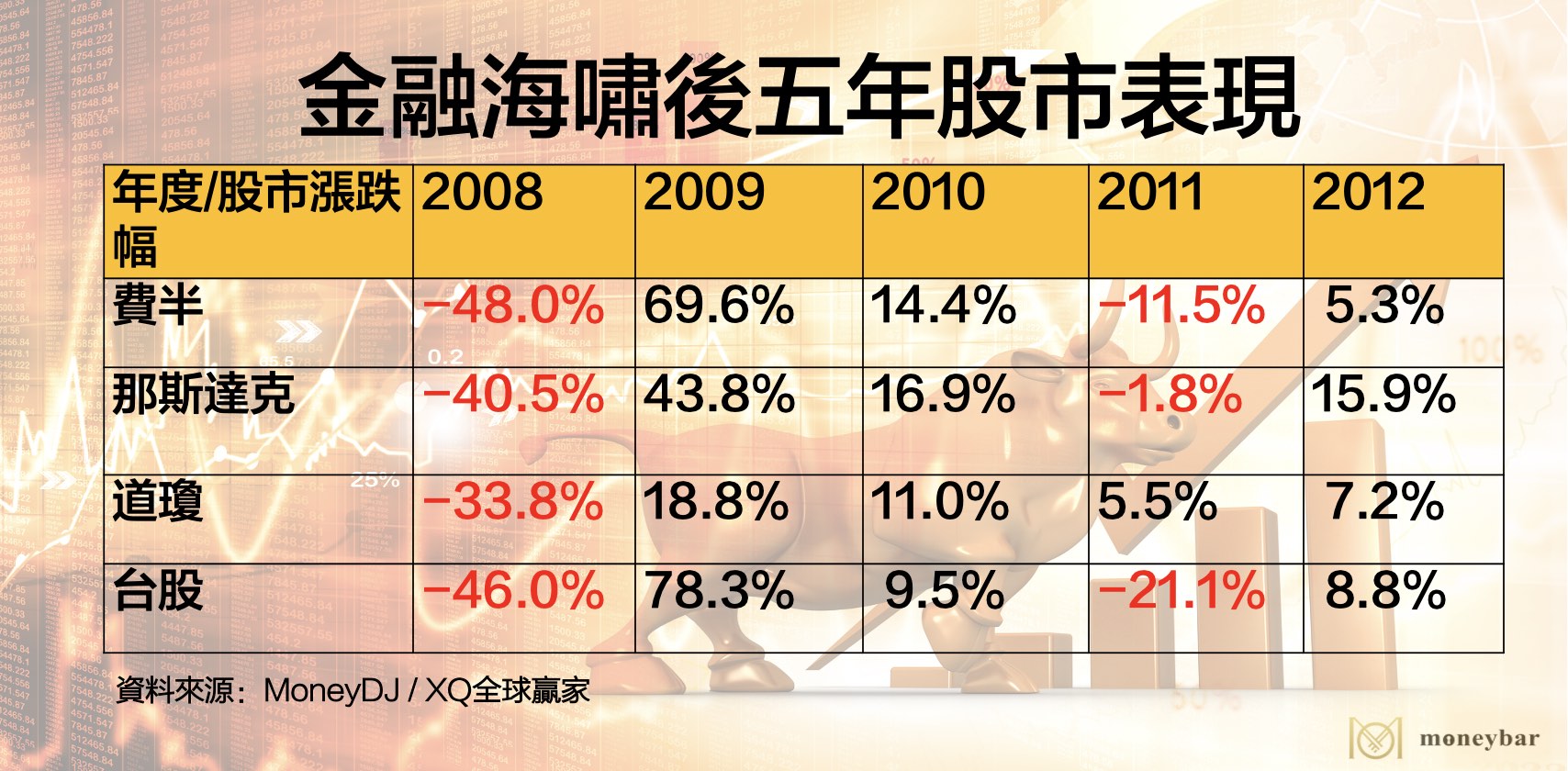

從整體來看,2020年股市走勢有些類似2009年金融海嘯後一年,主要是資金行情推升。由於2008年底受到金融海嘯衝擊,全球股市重挫。之後在聯準會快速降息、量化寬鬆政策下,股市呈現大反彈走勢。

2009年費半指數漲幅69%、那斯達克指數漲幅43%、道瓊指數漲幅有18%。若觀察台股走勢,2009年台股漲幅78%,隔年漲幅9%。

而在金融海嘯之後,全球股市也開啟新一波多頭走勢,並延續長達11年的多頭行情。其中,除2011年、2015年有回檔修正之外,大多數都維持緩步攀高走勢。

二,2021景氣復甦行情接棒

由於新冠肺炎疫苗已經陸續傳出好消息,市場期待2021年可以迎接景氣復甦。雖然疫苗數量與施打還需要一段時間,上半年復甦速度較慢,下半年才能見成效。不過2020年上半年受疫情衝擊大,整體需求萎縮導致基期低,相較之下,2021年上半年也可能因此迎來高成長。整體而言,2021年會是一個景氣復甦年,有利於支撐股市上揚。

三,國際債務潛在風險

不可諱言,2020年股債市大反彈,除了各國央行降息、寬鬆政策之外,還有各國政府推出龐大財政刺激方案。2021年主要風險是,若缺少財政刺激方案,是否讓經濟復甦力道大打折扣。

另外,為了支撐經濟,各國大量發債,低利率環境各大企業也拼命發債,造成全球債務攀高。據國際金融協會(IIF)推估,至2020年底全球債務規模將達277兆美元高峰,這也成為市場潛在風險。

回顧上次金融海嘯之後,首先發生希臘債務違約風險,之後又引發一連串歐豬五國債務危機,讓市場經歷一段震盪期。而未來債務也可能成為潛在市場風險,需要多加留意。

市場震盪難免,定時定額最好

由於各國經濟活動陸續恢復正軌,景氣趨勢從衰退朝向復甦,對股票市場是正面支撐。不過短線股市漲幅較大,難免有獲利出場賣壓,因此未來市場波動大,同時漲幅也可能不如今年。

如果投資人手上持有美股、台股基金,且已經獲利豐厚,建議可以先獲利出場一半,但同時將資金轉為定時定額投資,再分批進場。投資方向可分散著墨美股、台股、亞洲股市或全球新興市場股票。如此可部分落袋為安,但又不錯失長線行情,就不需要時時糾結要進場還是退場了。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

歡迎加入林奇芬治富俱樂部http://www.facebook.com/mrsmoney888

延伸閱讀〉