5月報稅季來臨,報稅前一定要了解節稅撇步,節稅可以拿來做資產分配的一環,節稅有哪些要注意的事項?怎麼做才不會誤踩國稅局的地雷?合法的方式來告訴你節稅的方法!

■ 只要有收入都要節稅!節稅前先記住免稅額

報稅前一定要了解免稅額!依照2022年財政部國稅局,只要所得稅超過40.8萬就要依法報稅,那從今年開始有哪些要注意節稅的事項?

- 1. 所得稅標準 單身所得收入40.8萬以下免稅額

- 2. 遺產稅標準 免稅額調升至1333萬

可合計配偶扣除額493萬、未滿20歲小孩50萬、父母扣除額123萬。

簡單來說:單身約1500萬免稅、有結婚生子的約2000萬免稅額。 - 3. 贈與稅標準 免稅額調升至244萬

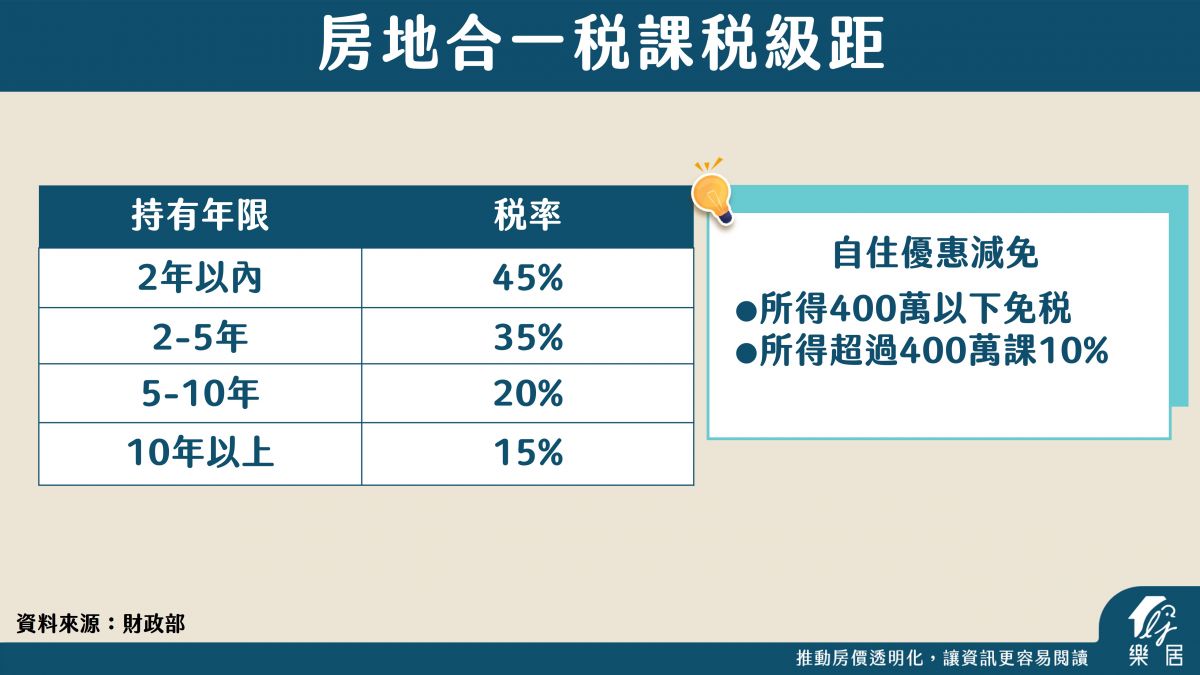

- 4. 房地合一稅 自住優惠免稅額400萬

■ 各稅項目課稅級距

- 1.所得稅級距

- 2.遺產稅、贈與稅級距

- 3.房地合一稅級距

■ 節稅的三大方法

- 1. 盡量花

多花用的使用費,可以在列舉扣除額直接申報。

- 2. 盡量給子女

能規劃財產分配給子女,例如,可以透過贈與的方式,將財產給子女。

- 3. 資產要法人化:

經濟能力越好的人,通常越會投資,這些投資所得要做好規劃,因為個人資產要節稅較為困難,有以下兩種方法

1.個人資產法人化,透過公司模式將一些費用扣除,以達節稅目的。

2.法人資產境外化,資產拿到國外投資,如果有獲利所得,每年有670萬的免稅額。但如果在境外開公司,稅率可能會比在台灣設立低,甚至是零稅率,因此不僅可省公司營業稅、公司所得稅,境外回來台灣的錢又有670萬的免稅額。

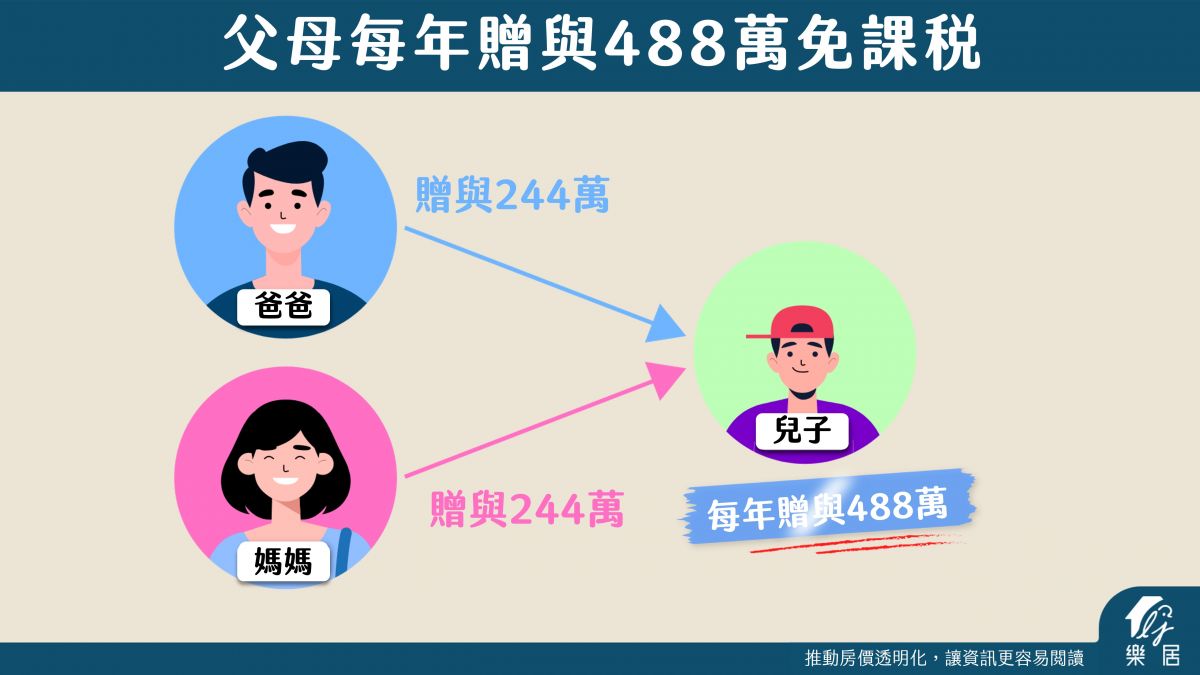

■ 金流提早規劃! 父母一年可贈與488萬

這裡先帶大家了解贈與的概念,父母贈與給子女,每人每年贈與免稅額有244萬,父母可以善用兩人贈與所得,「1年」可以贈與488萬。如果有大量資產需給兒女,建議可以透過「開專戶」規劃,逐年贈與給兒女,可以省稅。

■ 節稅小撇步!善用不動產的「壓縮」特性可少繳稅

情境

如果爸爸有1000萬的資產,要一次性給子女,怎麼做稅金最省?

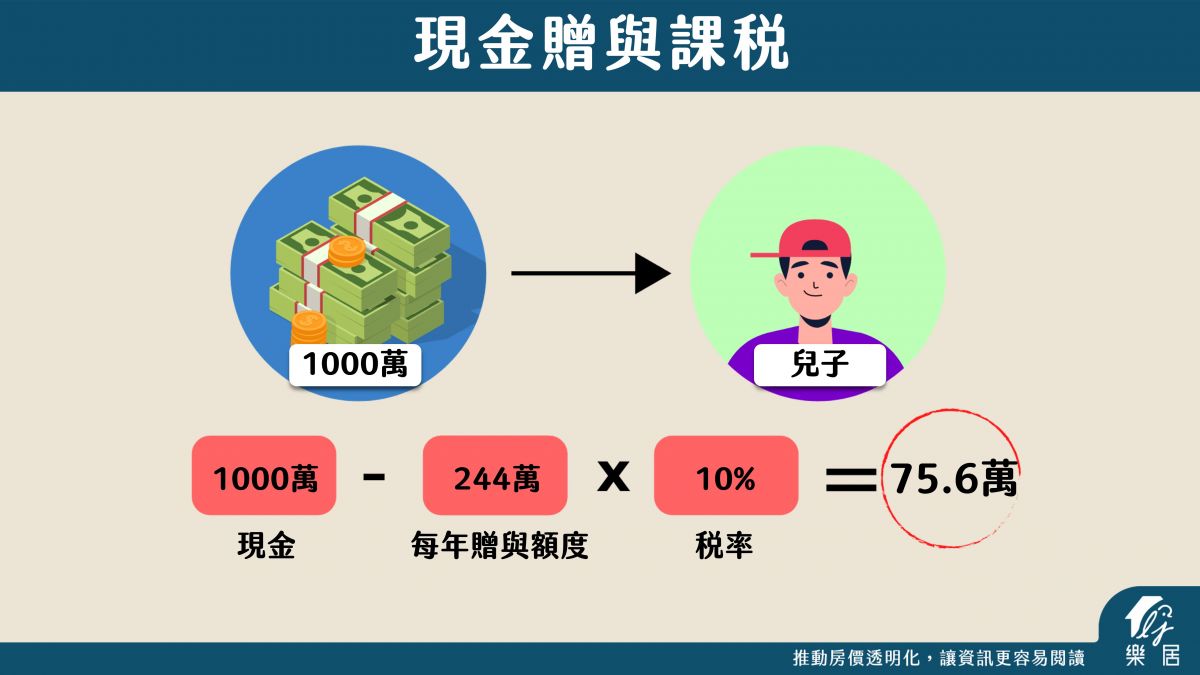

1.贈與現金

如果一次性贈與現金1000萬,課稅標準會如下

計算方式 1000萬-244萬x10%(稅率)=75.6萬的稅金

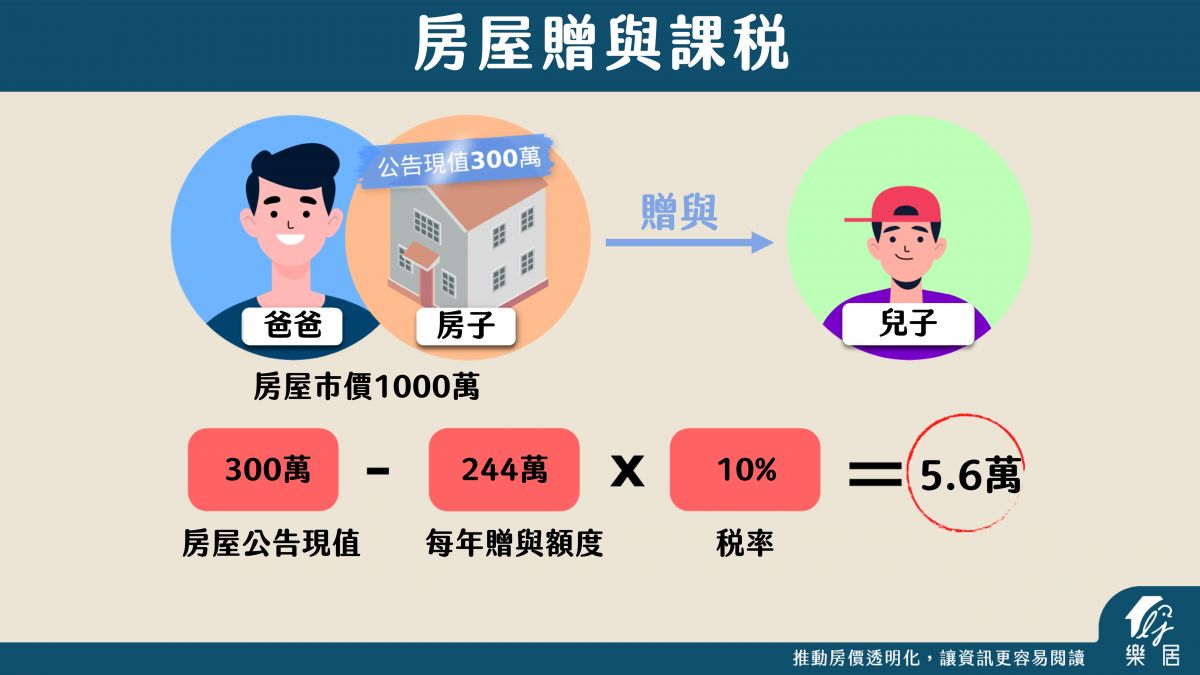

2.贈與不動產

一次贈與現金1000萬會課75.6萬的稅,但如果將現金轉變成「房地產」,就有解壓縮的效果!因為房屋贈與是採取「公告現值」、土地是採用「公告地價」,例如,房屋的市價是1000萬,但公告現值可能約300萬,課稅標準會如下

計算方式 300萬(房屋公告現值)-244萬x10%(稅率)=5.6萬的稅金

同樣都是1000萬資產,1000萬現金比較1000萬房地產,兩者就差了70萬的稅。

房地產贈與 注意事項

如果以房地產做為贈與給子女,要留意子女是不是會把房子賣掉,如果把房子賣掉,會被課徵「房地合一稅」。子女持有3年後,將房產以1200萬賣掉,這時課稅標準就會如下

計算方式 1200萬-300萬(公告現值取得成本)x35%(房地合一稅)=315萬的稅金

如果短時間有變賣的需求,反而會被課更高的稅。

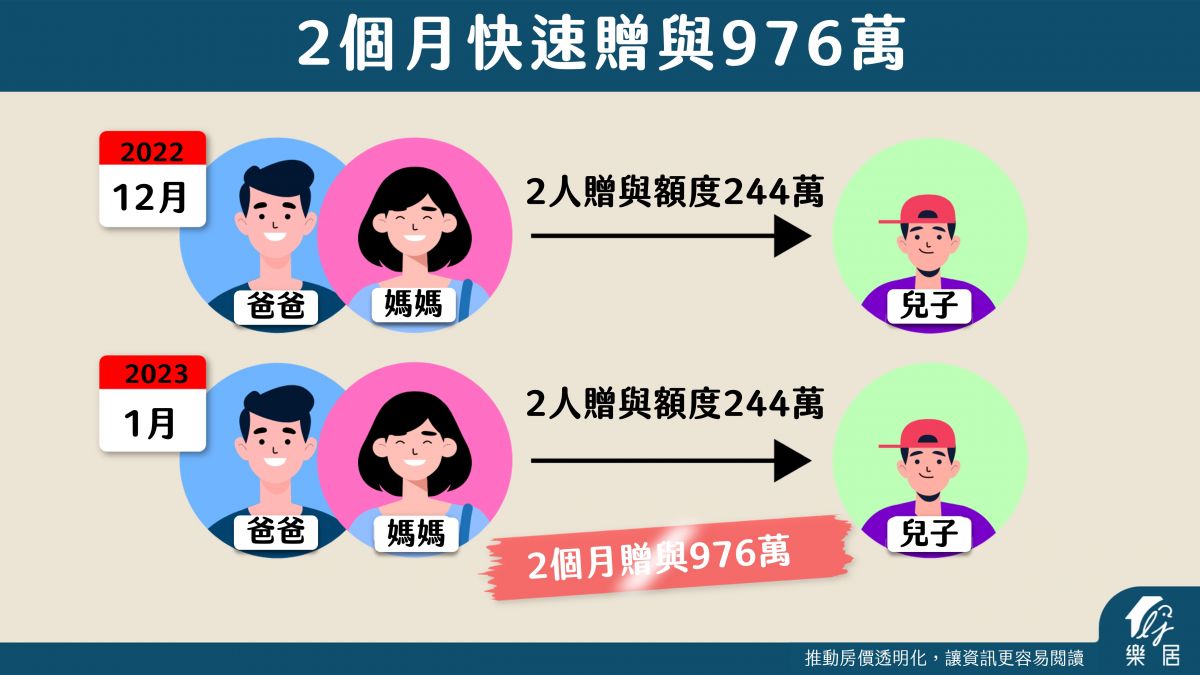

Tips :加速贈與的方式

舉例,子女要購買3000萬的房子,頭期款2成約600萬,父母1年只能贈與488萬的情況下,可能會面臨自備款不足的問題。如果有加速贈與的需求,其實可以透過隔年的時間差讓贈與X2,如下

計算方式 2022年12月父母贈與488萬+2023年1月父母贈與488萬

2個月內合計贈與976萬

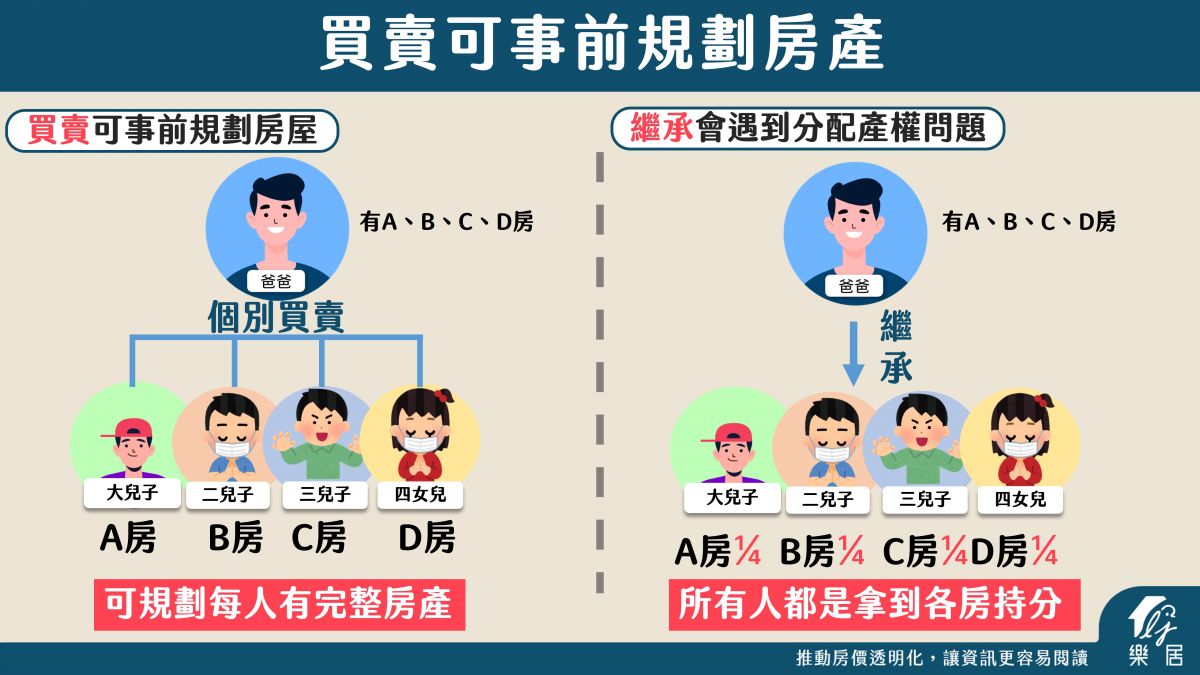

■ 房地產傳承給小孩 買賣優於繼承

1.買賣不動產可做好生前規劃

親屬買賣最大的優處,是可以再生前把房產做最好的配置,並將房產給指定人。舉例來說,甲先生名下有4房,4名子女,甲先生可以利用買賣房子的方式,將每一戶過給小孩,同時可以規避繼承會遇到房地合一稅取公告現值的問題。

但是如果用繼承的方式,甲先生離開後,4名子女透過繼承,會拿到各房子的4分之1的持分,皆非獨立產權,未來要做處分、買賣的時候易有糾紛,往往親屬間會為了這4分之1吵架。

Tips :買賣要注意金流

透過買賣不動產的方式,可以避免到剛剛上述提到贈與會遇到的「公告現值取房產」、「房地合一稅」的問題,但是要注意的是,跟二等親子女做買賣要注意的是以下這幾點,否則會被認為假買賣!

- 1. 金流

子女付的錢,一定要回到爸爸的帳上。

- 2. 貸款

子女一定要有自備款2成,例如1000萬的房子貸款是200萬,若子女沒有實質的現金,可以透過贈與免稅額244萬處理,但要注意這筆金流必須向國稅局申報,拿到憑證後才有辦法過戶。

- 3. 還款能力

子女要有工作能力,房貸不得大於收入,不然國稅局會認定假買賣。

2.繼承不動產要留意房地合一稅.爭產問題

繼承不動產的,可以省去土地增值稅的成本,但是要注意的是「房地合一稅」,子女如果有處置、變賣不動產,同樣會遇到取得成本「公告現值比市價低」的問題,公告現值與市價,會有巨幅的價格落差,如果短短一年賣掉會被課45%重稅。雖然繼承有高免稅額,不過要留意的是,繼承沒辦法做生前規劃,容易有未來子女爭產的問題。

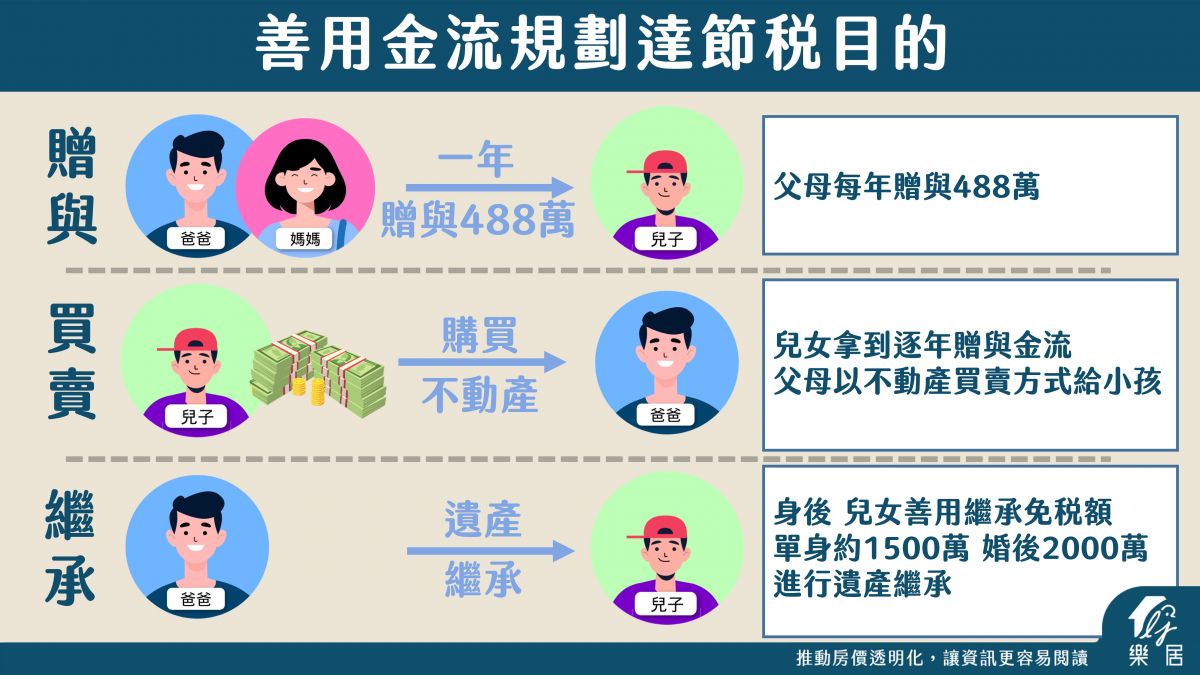

■ 節稅善用三大特性 提前做好金流規劃

記住這個重點!

在正常情形下,財富承承,通常是買賣>繼承>贈與,贈與則是需要長期的規劃,但其實這三項可以進行組合,先做好金流規劃又能省稅!

身前如有指定人做繼承,可以做好資金規劃,可善用這三步驟!

- 1. 贈與

父母可以先逐年贈與現金,以贈與免稅額488萬為上限,每年將資產給兒女。 - 2. 買賣

父母可在生前規劃不動產給兒女,可避免爭產問題,兒女可以拿先前贈與的金流進行買賣,這樣可以避免贈與後不動產,兒女要轉賣時,會遇到房地合一稅「公告現值」獲利的計算方式,會被課與重稅的問題。 - 3. 繼承

父母身後,可在身上留有約2000萬的資產,未來子女在繼承上不會被課稅。

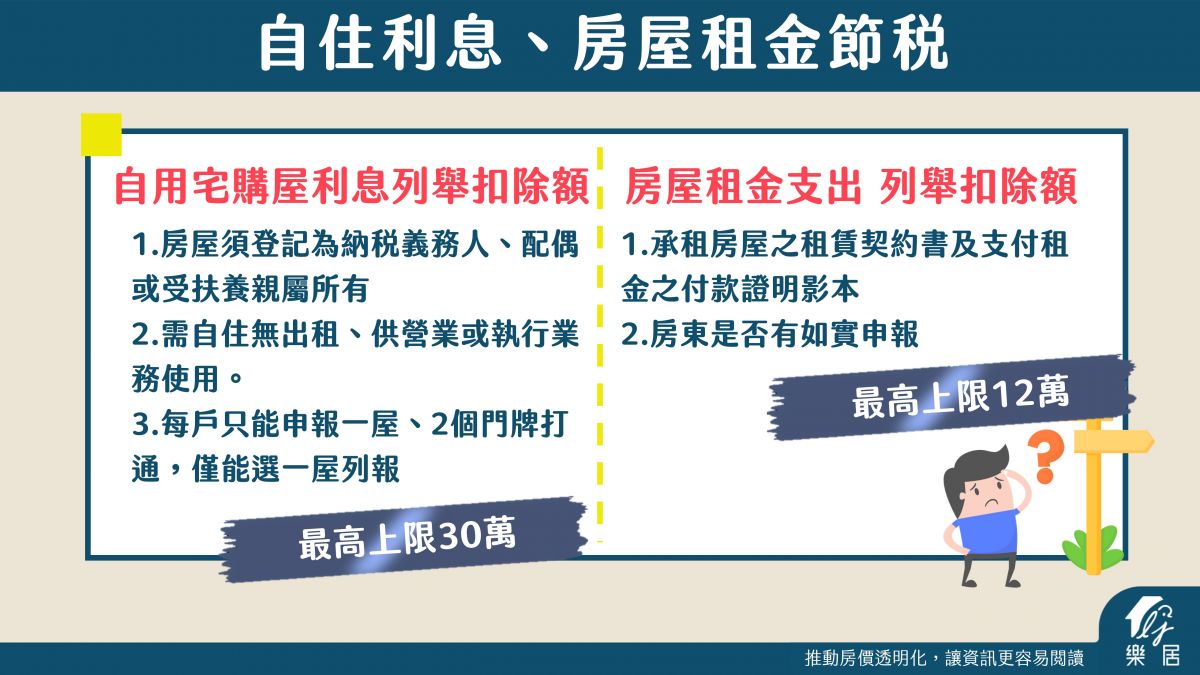

■ 自住利息、房屋租金列舉扣除額節稅

自用宅購屋利息列舉扣除額 最高上限30萬

- 1. 房屋須登記為納稅義務人、配偶或受扶養親屬所有

- 2. 無出租、供營業或執行業務使用。

- 3. 每戶只能申報一屋列報(不能以人頭)

- 4. 2個門牌打通,僅能選一屋列報

房屋租金支出列舉扣除額 最高上限12萬

- 1. 承租房屋之租賃契約書及支付租金之付款證明影本

- 2. 房東是否有如實