文/晨星

全球投資市場展望

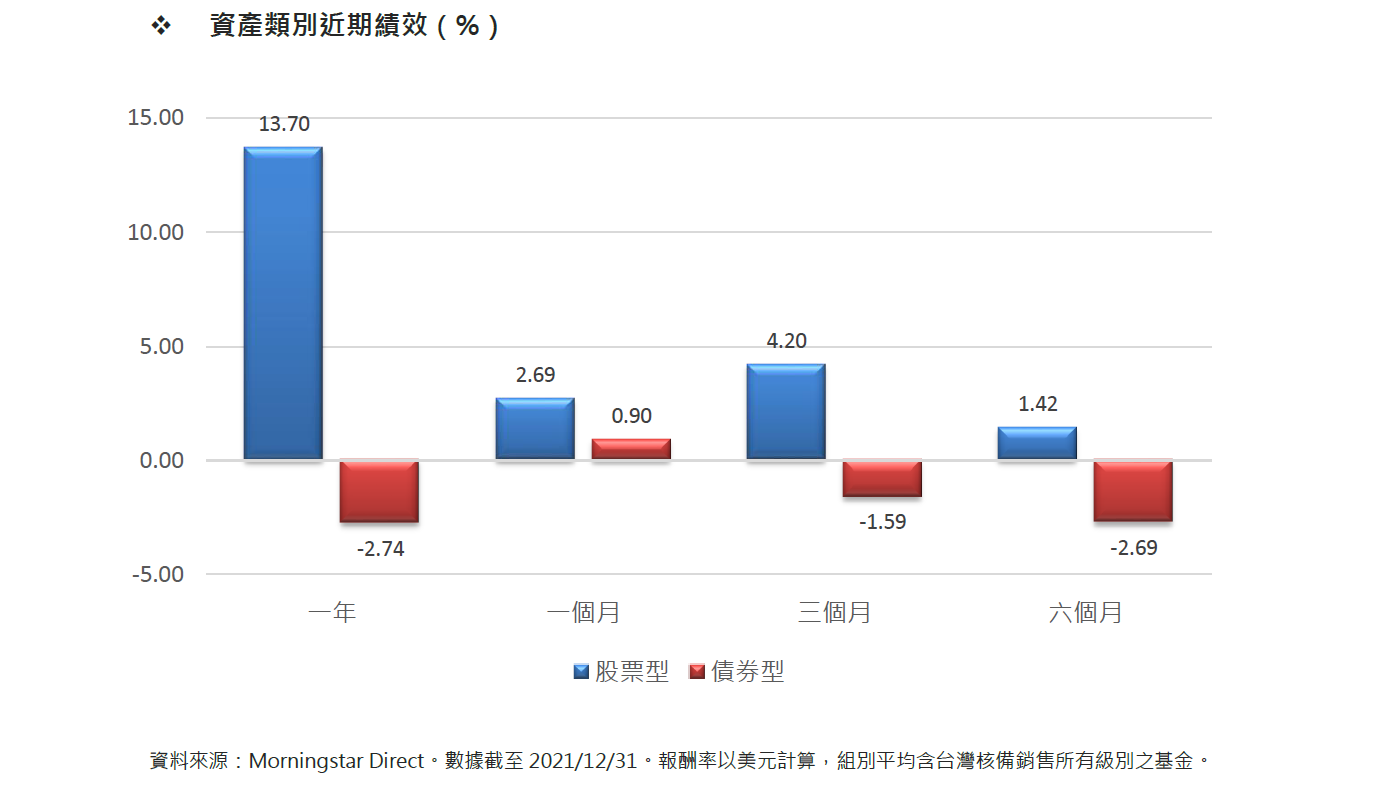

儘管出現了新型Omicron 變種病毒,但全球經濟持續從疫情中復甦,企業經營狀況的改善為成長型資產提供了有利的支持。通貨膨脹呈現驚人的上升趨勢,各國央行可能不得不藉由提高利率來因應這種情況,債券價格除非新冠疫情變得更加嚴重,投資人開始尋求避險資產將持續面臨不利的環境。利率上升也對其他資產類別的估值形成挑戰,因為有些資產價格變得昂貴。另一個風險,則是供應鏈中斷和企業投入成本的巨大壓力。澳洲解除封鎖的好處已經顯現,商業活動會在 2022 年和2023 年持續增加,不過當地經濟 可能會面臨同樣的問題 利率上升 儘管儲備銀行公開表示會推遲一段時間 ),以及更高的投入成本對企業盈利能力所造成的壓力 。整體而言,台灣核備銷售的股票型基金2021 年 的美元平均報酬率為 13.70 %,而債券型基金的美元平均報酬率則是- 2.74 %。

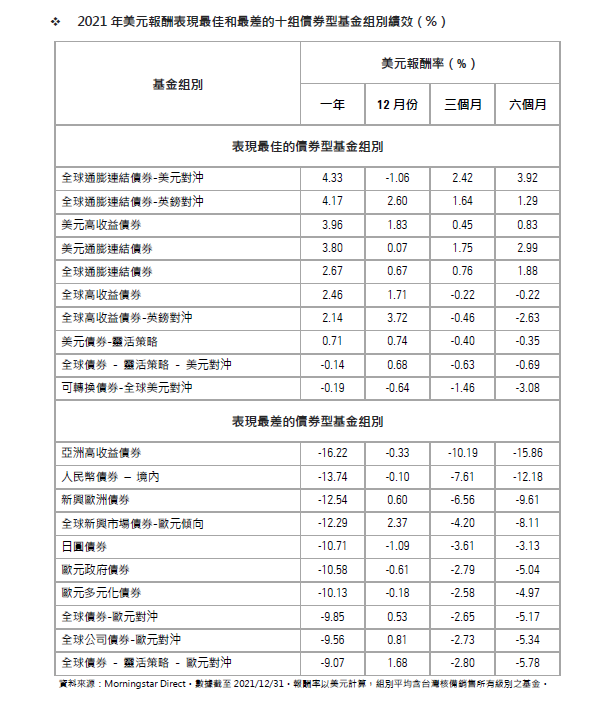

全球債市回顧

對債市來說,這是艱難的一年。全球通膨意外飆升,投資者也不確定通貨膨脹的上升只是暫時情況持續低迷的債券殖利率可能因此被接受或較為永久在這種情況下,投資者會要求更高的殖利率 。但總體而言,儘管出現 omicron 變種病毒,但經濟從 COVID19 復甦,使得債券的避險吸引力降低,幾乎各地的債券殖利率都在上升日本最低造成資本損失。截至 12 月 14 日止,以美元計價的 Bloomberg Barclays Global AggregateIndex 年初迄今下跌了 4.4% 、政府債券下跌6.0%,公司債券下跌 3.0 %。

全球債市展望

通貨膨脹持續升溫,最引人注目的例子是美國 11 月份生產者價格指數 ( 年增率來到 9.6%,遠高於市場預期。即使不考慮食品和能源等波動性較高的因素,「核心」生產者價格年增率也達到驚人的 6.9% 。疫情之前,各國央行都還試圖提高通貨膨脹率,使其達到他們所希望的水平 常是 2% 左右但現在卻必須讓利率從過高的水平回落 。

美聯儲一直處在特別棘手的情況,美國所面臨的通膨壓力比多數國家更大:美國最新的消費者物價通膨率( 6.2%)高於 G7 經濟體的平均通膨率 4.8% 及 G20 經濟體的通膨率 5.25% 。在 12 月 14 15 日的會議上,美聯儲明確地表示, 3 月底將結束旨在幫助債券殖利率保持低位的債券購買計劃,隨後將開始提高短期利率。它可能會將聯邦基金利率的目標提高 0.75%,從目前 0% 至0.25% 的範圍,到 2022 年底達到 0.7 5% 至 1.0% 。其他主要央行的壓力雖然沒有美聯儲那麼大,但也面臨高通膨的問題,可能會開始縮減債券購買規模,並轉向提高利率的政策 。

其實,在最近這波通貨膨脹加劇以前,債券殖利率就已經很低,現在變得更低 :OECD 估計,其成員國 主要是已開發國家今年的平均通貨膨脹率為 3.6%,明年將上升到 4.4% 。

一些COVID 19 相關的價格上漲壓力將會緩解,債券仍有避險的價值;除非 COVID 19 疫情惡化或地緣政治緊張局勢引發衝突,除此之外,債市的前景仍然充滿挑戰 。

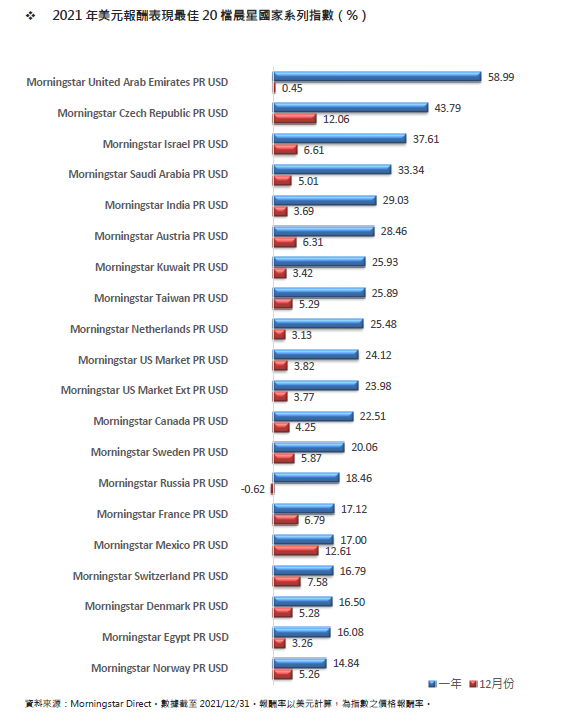

全球股市回顧

今年是波動的一年,Omicron 變種病毒在 11月底和 12 月初對股價產生了影響,但除非2021 年底市場出現新的衝擊,否則全球股市在 2021 年幾乎都實現強勁回報。截至 12月 14 日止,今年以來以美元計價的 MSCIWorld Index of developed markets 上漲了 16.7%其表現在很大程度受美國市場所影響。美國 S&P 500 指數上漲了 23.4%,剔除美國市場的表現後,其他地區漲勢僅 6.5% 。另外,匯率變動也推升美國市場的主導地位,美元對日元、歐元和英鎊走強,整體升值6.3%( 根據華爾街日報指數) 。

然而,新興市場卻表現不佳,截至12 月 14日為止,以美元計價的 MSCI Emerging MarketsIndex 於 2021 年下跌了 5.4% 。核心的金磚四國市場(巴西、俄羅斯、印度、中國)再次走弱,總計下跌了 12.8%12.8%,主要是受巴西市場特別疲軟的影響( MSCI 巴西指數下跌23.0%),但印度表現亮眼 MSCI 印度指數上漲 22.2%,以美元計價的 Sensex 指數上漲了16.5% ( 截至 2021 年 12 月 14 日) 。

全球股市展望

儘管COVID 19 最新的 omicron 變種病毒帶來了不確定性 ,但整體世界經濟表現良好。 J.P.Morgan Global Composite Index of business activity發現:「 2021 年 11 月全球經濟擴張速度加快,產出以四個月來最快的速度增長。新業務的增加、新出口業務的強勁流入,和持續創造的就業機會,都為增長提供了支撐」。但一切並沒有這麼順利,因為供應鏈仍出現明顯中斷,而且更強勁的商業活動伴隨著投入成本上升的沉重壓力。「平均投入成本以 2008 年 7 月以來最快的速度上升,而產出費用的增長速度接近 10 月的高點。」。

但即便如此,逐步擺脫 COVID 19 的限制還是一個巨大的利多,而且企業對前景感到樂觀。「 11 月商業樂觀情緒上升到五個月的高點,納入調查的五個子行業(商業服務、消費品、消費服務、金融服務和投資商品)的樂觀情緒皆有所改善,另一個行業(中間財)的樂觀情緒則沒有變化」 。

美國股市一直是全球股市的支柱,目前看起來這狀態也會持續進展,無疑是全球股市的助力。數據公司 FactSet 整理了股票市場分析師所做的個股預測,並將其匯總以產生 S&P 500 指數「由下而上」的預測。當時, S&P 500 指數為 4,667.45 點,預測該指數一年後會來到 5,225 點 漲幅 11.9%) 。然而,FactSet 指出,分析師們往往持樂觀態度,在正常情況下(例如, 2008 年的全球金融危機,分析師的預測比平時偏離得更多),他們的預期會高出 1.6% 。將 5,225 點的目標值調低 1.6%,來到 5,141 點,漲幅為 10.2% 。該預期報酬與2022 年 S&P 500 指數利潤預期上漲 9.0% 呈現一致,且工業、非必須性消費品和能源預計將成為表現最強勁的產業 。

根據法國投資銀行Natixis 和基金經理人,對機構投資者進行的一項大型民調顯示,全球基金經理人對 2022 年也抱持持謹慎樂觀態度。 COVI D 19 雖然沒有消失,但變得容易管理。「 58% 的經理人相信,在疫情之後,生活將恢復到 Covid 出現前的正常狀態」,而 「 42% 的人認為, Covid 變種病毒將繼續阻礙我們恢復正常的生活」。基金經理人們熱衷於「經濟重啟交易」 、、「 64% 的機構預計,餐廳、電影院和旅遊等經濟重啟行情,將超越那些集中投資於 Netflix 、網路購物和隔離生活所需等宅經濟交易的表現( 36%)」 。

然而,風險還是存在的,當基金經理人被問及經濟和投資組合面臨的重大風險。在經濟方面, COVID 19 仍可能是最大的風險 ,正在發生的供應鏈問題, 41% 的人認為是 COVID 19 變種病毒。其他最主要的風險,則是支持性貨幣政策的減少 、美中關係惡化和中國經濟可能放緩 。在投資組合方面,央行的潛在反應再次成為焦點,首要風險是通貨膨脹 、利率和估值這些相互關聯的問題 。

作為回應,基金經理人們計劃採取主動而非被動的投資方式,主要是為了獲得更好的風險調整後報酬,但除此之外,他們都持謹慎態度,傾向於防禦型而非積極型的投資組合,以及偏好價值型而非成長型投資。按地區劃分,新興市場投資者的情況可能會好轉,新興市場的未來被看好,有 41% 的人計劃增加配置,只有 18% 的人計劃減少配置。亞太地區增加 34% 、減少 16%,歐洲則是增加 33 、減少 20%,大致都受到市場青睞,但這些基金經理人並不認同 FactSet 描述的美國分析師的樂觀態度,美國(增加25%,但減少 36%)相對不被看好,可能是因為它更容易受到估值調整的影響 。

除非另有說明,以上文章內容數據皆截至2021 年 12 月 14 日。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日 ,Morningstar 所管理及給予投資建議的資產約 1,950 億美元。

延伸閱讀》

加入i玩錢網站,免費下載金錢教育練習單,請點連結