文/晨星台灣研究部

整體基金市場表現概述

7月份,全球金融市場呈現震盪上揚格局,整體走勢延續上半年的樂觀氣氛。雖然,歐、美央行於7月份再度調升基準利率,但市場普遍認為接下來要繼續升息的機率已經不高。此外,隨著美國公布各項經濟指標顯示通膨壓力進一步下降,且景氣仍維持一定的韌性,投資人預期經濟可望軟著陸的信心獲得提振。在總經環境偏向正面發展下,投資人做多意願持續提升,風險性資產的價格得以進一步上揚。美國股市方面,6月份AI概念股的熱潮稍見消退,但由於經濟衰退機率降低,景氣週期股重獲買盤青睞,不同產業類股同步向上攀升,帶動主要大盤指數創下去年第一季以來的新高。歐洲股市方面,投資人擺脫歐洲央行(ECB)升息干擾,並樂觀預期ECB將在9月暫停升息,加上眾多企業財報傳出正面訊息,歐洲主要股價指數呈現先跌後漲,德國股市甚至創下歷史新高。亞洲股市多數上揚,前幾個月走勢落後的東南亞市場出現補漲行情,但日股在日本央行可能調整貨幣政策的干擾下反轉下挫。

債券市場部分,良好的經濟數據與歐美央行再度升息推動公債殖利率反彈,但隨著投資人樂觀預期經濟可望避免落入衰退,市場資金流向新興市場債券與可轉換債券等高風險信用債,整體債市仍然表現不差。

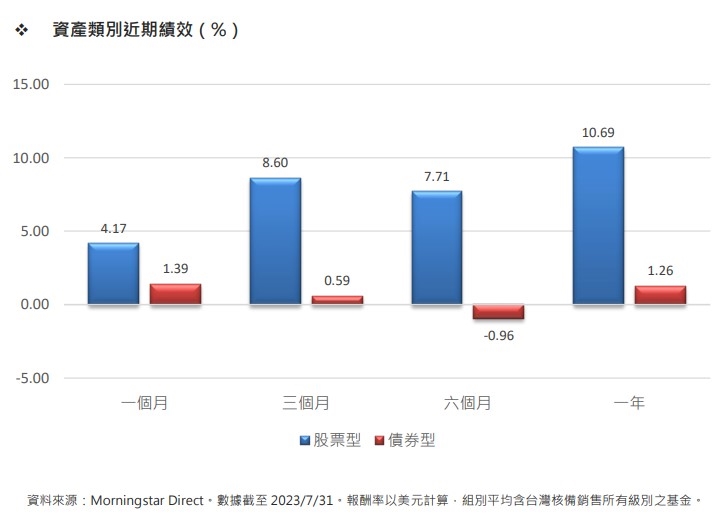

整體而言,台灣核備銷售的股票型基金在7月份的美元平均報酬率為4.17%,而債券型基金的美元平均報酬率則是1.39%。

美國股票

隨著美股持續震盪上揚,且不同於6月份漲勢集中在半導體與科技類股的走勢,市場追逐風險情緒進一步升高,買氣逐漸蔓延至其他先前走勢落後的價值型股票與景氣循環股。此外,最新公布經濟指標顯示美國經濟較先前預期更加具有韌性,加上通膨指標也持續降溫,市場期待聯準會(FED)實現經濟軟著陸目標的機率大增,推升投資人對美股表現的預期。美國三大指數中,道瓊工業指數與標普500指數在7月分別上漲3.35%、3.11%,以科技股為主的 NASDAQ指數漲幅也來到4.05%,其中道瓊工業指數更是一度連續 13 天收紅,創下自1987 年1月以來最長的日連漲紀錄。就經濟指標來看,美國商務部日前公布第二季GDP年化季增率來到2.4%,意外超越第一季的2.0%,也遠優於市場預期的1.8%。雖然,消費支出成長率第一季的4.2%放緩至1.6%,但非住宅固定投資成長率卻由0.6%大幅攀升至7.7%。另外,FED重視的個人消費支出(PCE)價格指數成長率則是由4.1%下降至2.6%,核心PCE成長率也由4.9%縮減為 3.8%,整體看來儘管偏高的利率在一定程度上抑制了消費支出的熱度,但企業投資仍處於健康的水平,代表美國經濟仍然具備相當的韌性,加上通膨壓力也在穩定下降當中,FED追求的經濟軟著陸似乎已並非遙不可及的目標。

在FED的動向方面,FED在7 月一如先前預告,再度調升利率一碼,聯邦資金利率的目標區間來到 5.25%~5.50%,為自 2001 年初以來的最高水平,FED在聲明當中表示,由於通膨尚未降至 FED 設定的目標,FED 仍高度關注通膨風險。儘管如此,FED主席鮑威爾在記者會上卻表示,往後的決策會議將以經濟數據為導向,FED官員並未針對未來的利率決策做出任何決定,暗示接下來 FED將保持耐心,7月有可能是今年最後一次升息。

就基金組別的表現來看,美國一般股票型基金在7月份的績效差異不大,平均報酬率介於 3.02%~4.27%之間,在經濟衰退的可能性降低下,部分市場資金選擇流向價值型股票與景氣循環股,以致美國靈活型股票基金與大型價值型股票基金的獲利在 7月份居於領先,先前表現強勁的美國中型股票基金與大型成長型股票基金的績效反而相對落後。

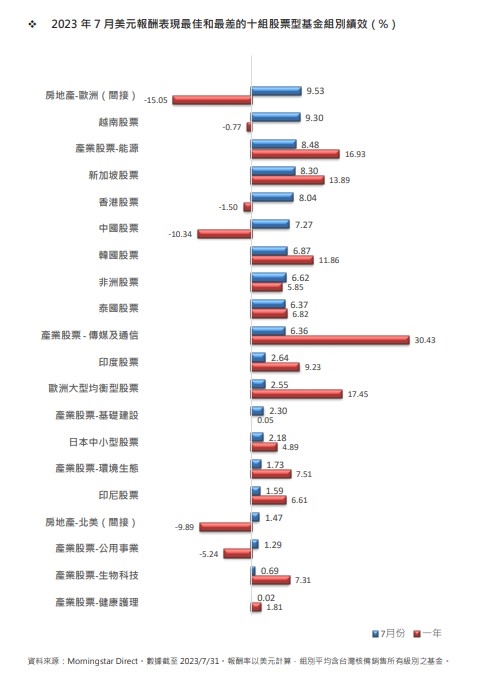

在產業型基金的部份,受到原油價格在7月份大漲超過10%的激勵,能源基金在7月份的平均報酬率來到8.48%,績效領先其他產業型基金。另外,隨著進入企業公布財報的旺季,財報消息成為影響股價表現的另一項重要因素,在已經公布獲利的標普500指數成分股中,有近 8成的獲利數字高於市場預期,其中臉書母公司META與Google母公司Alphabet均交出了良好的財報成績,帶動傳媒及通信基金與科技基金在7月份的平均報酬率來到6.36%與5.66%,表現亦不惶多讓。至於,績效相對落後的產業類型方面,健康護理基金與生物科技基金的平均報酬率分別只有 0.02%與 0.69%,在所有產業型基金當中績效墊底。

歐洲股票

歐洲股市在7月份走勢震盪,月初因為美國公布強勁的就業數據引發歐美央行將進一步升息的擔憂,導致市場一度大幅向下修正,但隨著最新公布的通膨數據持續放緩,投資人預期7 月有可能是這一波緊縮周期的最後一次升息,因而帶動市場信心再度回升,主要股價指數在買盤逢低介入下迅速反彈,三大指數中的德國DAX 30指數與法國CAC 40指數在7月份分別上漲1.85%與1.32%,前者甚至再度創下歷史新高紀錄,英國富時100指數的漲幅約2.23%。觀察歐洲近期公布的經濟指標可謂好壞參半,其中法國與西班牙的第二季GDP成長率分別來到 0.9%、1.8%,優於外界預期。

不過,身為歐洲最大經濟體的德國第二季GDP卻比去年同期萎縮0.2%,凸顯對俄羅斯的經濟制裁以及中國經濟復甦腳步的不如預期,使得以製造業為主體的德國經濟受到較為明顯的影響。此外,歐元區6月消費者物價指數(CPI)年增率則是下滑至 5.5%,創下俄烏戰爭爆發以來的最低水平。有鑑於通膨仍然高於央行設定目標,ECB在7月同樣作出升息一碼的決定,讓基準利率來到3.75%的22年高點,雖然ECB在聲明中重申通膨率仍然偏高,但部分官員的看法已經有所變化,例如荷蘭央行總裁Klaas Knot便認為核心通膨似乎已經趨於平穩。另外,ECB副總裁Luis de Guindos 亦對潛在通膨可能觸頂表示樂觀,顯示隨著通膨問題持續朝向正面的方向發展,加上歐洲經濟長腳步依舊不穩,可能讓ECB官員對於未來是否進一步升息抱持更為謹慎的態度。

觀察歐洲基金的績效,區域型歐股基金在7月份以美元計算的平均報酬率介於2.55%~4.78%之間,其中以歐洲中型股票基金與歐洲靈活型股票基金的表現較為優異,獲利相對落後的則是新興歐洲股票基金、歐洲大型均衡型股票基金。在單一國家的部份,今年上半年表現不佳的北歐中小型股票基金出現補漲行情,7月份的美元平均報酬率為5.81%,績效居於領先,至於表現墊底的則是西班牙股票基金,7月份的平均獲利約為2.97%。

亞洲股票

在亞洲市場部分,受益於投資人對經濟衰退的擔憂消退,加上美元匯價的下跌,吸引外資熱錢回流亞洲地區,連同本地資金也持續積極作多,除了科技股佔比較高的南韓與台灣股市於 7月份分別上揚2.66%、1.36%外,上半年走勢落後的東南亞市場也開始加入多頭行列,其中越南股市在 7月份大漲 9.17%,馬來西亞股市亦勁揚6.01%。其他包括菲律賓、泰國、印尼股市均有2%~4%不等的漲幅,反映全球經濟展望的好轉可望提振東南亞新興市場國家對外貿易,對經濟活動帶來正面幫助。

除了台、韓與東南亞股市外,受到中美地緣政治緊張情勢及中國經濟復甦腳步不如預期影響,以致上半年表現不佳的中國與香港股市,亦受惠於近期中國政府釋出刺激經濟政策利多的支持,在進入 7 月份後出現止跌回穩的趨勢,滬深 300指數與恆生指數在7月份分別上漲 4.48%、6.15%。唯獨日本股市在接連創下泡沫經濟以來的新高後,近期面臨到日本央行

調整利率政策,帶動日圓匯價回升的衝擊,在短線獲利了結賣盤的打壓下,日經 225 指數在 7 月份小幅下跌 0.05%,表現相對較不理想。

以亞洲股票型基金的績效來看,7月份以美元計算的平均報酬率介於3.87%~5.44%之間,其中以東協國家股票基金與大中華股票基金獲利最佳,太平洋區不包括日本股票基金的績效相對落後。在單一國家或市場的部份,越南股票基金與新加坡股票基金在 7 月份的美元平均獲利來到9.30%、8.30%,表現優於其他亞洲單一國家基金,而香港股票基金與中國股票基金之表現也緊追在後,平均績效分別有 8.04%與 7.27%。至於績效較不理想的則是印尼股票基金與日本中小型股票基金,7 月份以美元計算的平均報酬率分別為 1.59%、2.18%。

債券市場

7月份全球債市跟隨股市呈現上揚走勢,雖然歐美央行在7月份再度作出升息決定,並帶動公債殖利率向上攀升,卻並未影響債市的多頭情緒,主因各項指標顯示經濟衰退機率下降,且通膨壓力持續放緩,投資人預期央行今年內對於是否再度升息將保持耐心,加上經濟有望達成軟著陸目標,大環境有利於信用債表現,因而促使資金流向新興市場債券、高收益債券、可轉換債券等與景氣連動程度較高的券種,相形之下政府公債的表現就受到壓抑。

觀察不同類型債券基金在7月份的績效,如同前面所提,包括新興市場債券基金、高收債券基金與可轉換債券基金的表現明顯較為優異,其中南非蘭特多元化債券基金與南非蘭特短期債券基金在7月份的美元平均報酬率高達8.60%與7.71%,高居所有債券基金類型之冠,主要乃受惠於南非蘭特兌美元匯價在 7 月升值近 7%帶 來的匯兌收益,若改以原幣計算,兩 者的平均獲利將縮減至 2.23%與 1.40%。 除了南非蘭特債券基金以外,新興市場債券基金在 7 月份的美元平均報酬 率介於 1.07%~3.25%之間,可轉換債 券基金則是落在 1.94%~3.31%的範圍, 至於高收益債券基金若是排除亞洲 高收益債券與大中華高收益債券,在 7 月份的美元平均績效也有 1.50%~ 2.74%。 在績效相對落後的債券基金類型方 面,受到 FED 與 ECB 再度升息的影響, 美國 10 年期公債殖利率在 7 月份上 探 4%水平,德國 10 年期公債殖利率 也創下今年 3 月以來高點。此外,日 本央行時隔多年後,首次作出微調殖 利率曲線控制(YCC)政策的決議,放寬 10 年期公債殖利率上限至 1%,消息 傳出後推升日本 10 年期公債殖利率 突破 0.50%大關,日圓債券型基金以 原幣計算的 7 月份平均報酬-1.05%, 表現不盡理想。此外如同前面所述, 亞洲高收益債券基金與大中華高收 益債券基金在 7 月份以美元計算平均 虧損 1.09%、0.10%,反映中國經濟復甦腳步不穩,市場投資人因而擔憂中 資債券的信用風險,中國債市已連續6 個月遭到外資減碼。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。