文/晨星台灣研究部

經歷一月份的大幅反彈後,全球金融市場的樂觀情緒在2月份顯著降溫,主要是最新公布的通膨數據下降緩慢,且美國就業市場的熱度不減,投資人開始擔憂美國聯準會(FED)無法如先前市場的預期,盡快停止升息,甚至可能將終點利率調升至更高的水準。隨著美國 10 年期公債殖利率回彈至接近 4%的水平,投資人追逐風險的意願受 到壓抑,不論股、債市均湧現獲利了結的賣壓,呈現高檔震盪或拉回修正的格局。美國股市方面,雖然,FED 在 2月初如預期僅升息一碼,但隨後FED官員反而陸續發表偏向鷹派的言論,市場氣氛因而轉趨保守,股市亦在衝高後回落,道瓊指數甚至完全抹去一月份寫下的漲幅。歐洲股市雖呈現震盪上揚走勢,但受到中國經濟解封後投資人樂觀看待歐洲出口將恢復成長,且歐股本益比相對偏低,對國際資金構成一定的吸引力,整體優於美國股市。亞洲各國股市多數表現不佳,主要受到美元反彈下外資熱 錢減碼影響,僅台股在高殖利率題材吸引下仍能延續反彈走勢。債券市場方面,投資人重新調整FED升息預期心理後,債市再次面臨拋售壓力,不分類型債券型基金之表 現堪稱全盤皆墨,而美元的強彈則使得非美元計價債券遭受額外的匯兌損失。

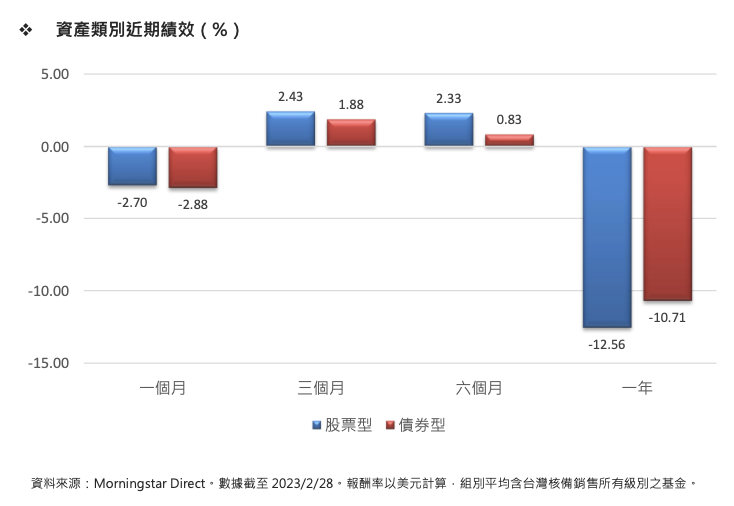

二月份,整體台灣核備銷售的股票型基金美元平均報酬率為-2.70%,而債券型基金的美元平均報酬率則是-2.88%。

美國股票:升息壓抑股市,三大指數小跌

二月份,美股走勢先盛後衰,月初 FED 如預期宣布僅升息一碼,且FED主席鮑威爾在會 後記者會上首次表示通膨壓力已開始放緩, 一度激勵美股持續上衝,甚至來到自去年 8 月以來的反彈高點。但市場的樂觀氣氛並未延續太久時間,由於後續公布的就業數據凸顯企業仍面臨用人需求與調升薪資的壓力,加上通膨數據也顯示物價上升幅度仍處於偏高水平,FED官員開始陸續對利率政策發表較為強硬的言論,投資人也在態度轉趨保守下進行獲利了結的動作,美國三大股價指數隨即自高點回落,最終道瓊工業指數在2月份下跌 4.19%,年初至今的表現由紅翻黑,至於 S&P 500 及 NASDAQ 指數雖然仍守在去年底的收盤價之上,但 2月份的跌幅分別為 2.61%、1.11%。

在 FED 的政策動態部分,FED 在 2月初發布今年首次決策會議的結果,如市場預期將基準利率調升一碼至 4.50%~4.75%,FED 主席鮑威爾則是在會後記者會上表示,通膨數據顯示月增率有所放緩,事態發展令人鼓舞,此番談話被外界解讀為 FED 的升息周期已經接近尾聲,不過觀察隨後公布的幾項重要經濟數據,包括: 1 月份非農就業人口暴增 51.7 萬人,及平均每小時薪資年增 4.4%,兩項數字都高於市場預期,反映就業市場的熱度尚未受到 FED 大幅升息的明顯影響。另外,1 月份消費者物價指數(CPI)年增率則是來到 6.4%,雖然已是連續第 7 個月放緩,但仍高於市場預期的 6.2%,顯示美國國內通膨能否盡快下降至 FED的目標區間仍有很大的疑問,以上數據均增添了FED在未來必須持續升息的壓力。

在上述數據公布後,多位 FED 決策官員也陸續出面發表明顯偏向鷹派的談話,包括 FED理事華勒表示,對抗通膨的戰鬥尚未結束,貨幣政策收緊的時間會比預期久,可能導致利率高於市場預期。紐約聯邦準備銀行總裁威廉斯亦指出,FED 需要在未來幾年維持限制性利率,以確保通膨恢復到疫情前的低水平。聖路易聯邦準備銀行總裁布拉德則表示,FED 必須讓通膨持續下滑至 2%的目標,否則可能會重蹈 1970 年代通膨死灰復燃的覆轍,這些鷹派言論也成為二月份打壓股市情緒的最主要原因。

就基金組別的表現來看,美國一般股票型基金在 2 月份的美元平均報酬率介於-1.01% ~-2.52%之間,不同類型基金之間的績效差異並不是太大,其中以美國小型股票基金與美國中型股票基金的虧損幅度相對較為溫和,績效落後的則是美國靈活型股票基金與美國大型價值型股票基金組別。

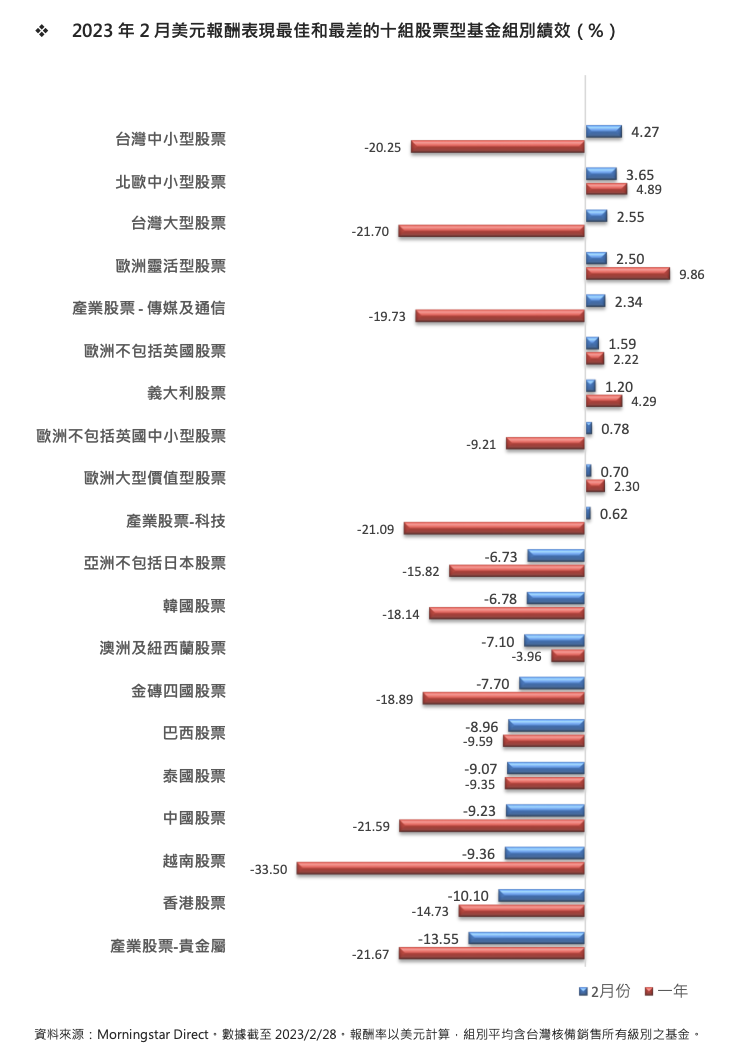

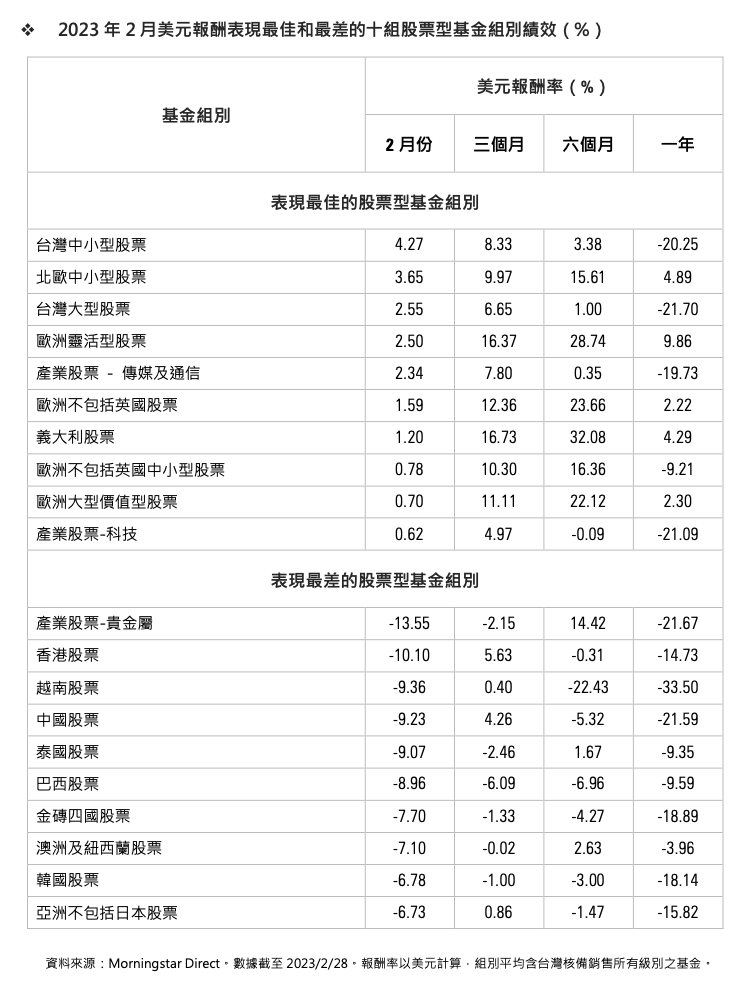

在產業型基金的部份,雖然擔憂 FED 可能持續升息的疑慮重新回到市場,但受惠於 2 月初的強勁升幅,以及部分科技公司發布較預期優異的財報數字帶來的利多,科技股仍然有著比景氣循環股與價值型股票略勝一籌的表現,也帶動了包括傳媒及通信基金與科技基金在二月份的美元平均報酬率分別來到 2.34%與 0.62%,是惟二並未落入虧損的產業型基金。至於在績效較差的產業型基金部分,由於美元的走強對商品與貴金屬的價格帶來壓力,黃金現貨價在二月份大跌超過 5%,因而拖累貴金屬基金在二月份平均虧損 13.55%,在所有產業型基金當中表現墊底。

歐洲股票:表現意外強勁,主要股市震盪走高

歐洲股市在二月份表現意外強勁,並未受到美股拉回修正的太大影響,主要原因包括比往年偏暖的冬季氣候限制了取暖需求, 令天然氣價格出現暴跌,幫助歐洲經濟展 現了較強的韌性。另外,中國經濟在解除清零政策後出現快速復甦,也讓投資人對於歐洲出口市場的回升抱持樂觀期待,加上高利率環境可能比預期維持更長的時間, 對於佔歐股權重較大的金融類股提供了有力的支撐,種種有利因素帶動了歐洲主要股價指數在2月份呈現震盪上揚走勢。三大指數中的德國 DAX 指數上漲 1.57%、法國 CAC 40 指數與英國富時 100 指數亦分別上揚 2.62%、1.35%。

俄烏戰爭至今年 2 月已屆滿一周年,先前由於戰爭推升糧食與能源價格,投資人原本對歐洲經濟抱持悲觀看法,但隨著戰爭造成的影響逐漸消退,加上暖冬效應下冬季取暖需求不如預期,天然氣價格崩跌至2020 年 9 月時的水平,一定程度上舒緩了歐洲國家面臨的能源供給壓力。另外,中國經濟解封後,不論製造業與服務業的景氣 指標都迅速重返擴張區間,對於與中國貿易往來密切的歐洲經濟也有正面影響,以致目前市場不僅不再認為歐洲經濟在今年將步入衰退,甚至還預期歐元區GDP的成長幅度可望逐季提升。

儘管經濟衰退的風險下降,但歐洲尚未完全擺脫通膨威脅,最新公布的一月份歐元區 CPI 增幅雖然連續第三個月下滑,但扣除食品與能源的核心 CPI 增幅卻回升至 5.2%, 顯示物價上漲壓力正由能源領域向外擴散。 因此,歐洲央(ECB)總裁拉加德日前表示,為了抑制通膨壓力,ECB 很可能會在三月份的會議上做出升息兩碼的決定,這是否會為歐洲經濟成長帶來變數,仍有待觀察。

觀察歐洲基金組別的表現,區域型歐股基金在二月份以美元計算的平均報酬率介於 -1.85%~2.50%之間,與美國中小型股票基金表現較佳的情況不同,歐洲中型股票基金與歐元區中型股票基金乃是二月份績效較為落後的區域型歐股基金。至於表現較佳者,則有歐洲靈活型股票基金與歐洲不包括英國股票基金。在單一國家基金組別部 份,北歐中小型股票基金以美元計算的平均漲幅來到 3.65%,是表現最好的歐洲單一國家股票基金。而去年一整年令投資人失望的瑞士股票基金表現仍然沒有起色,二 月份以美元計算平均虧損了2.18%,與其他歐洲單一國家基金比較下績效持續墊底。 另外,由於俄烏戰爭影響,俄羅斯股票相關數據持續暫停統計,因此俄羅斯股票基金並未列入績效排名比較。

亞洲股票:台股基金一枝獨秀

亞洲股市在二月份多數表現不佳,隨著市場重新調整對FED升息幅度的預測,美元在二月份重振旗鼓,對日圓、韓元、人民幣分別升值了 4.70%、7.27%、2.63%,反映出亞洲地區再度面臨國際熱錢出走的壓力,其中陸、港股市除了受到資金流動的影響外,由於市場在一月份的大幅反彈已將經濟解封的利多大致反應完畢,接下來又傳出中國政府在經濟復原速度超出預期下可能不急於推出更多強力的振興政策,也讓市場面臨到較大的調節壓力。滬深 300 指數於二月份下跌 2.10%、恆生指數的跌幅更高達 9.41%,在主要亞洲國家股市中表現相對不理想。

相較於多數亞洲國家股市的下跌表現,台灣股市在震盪走勢中仍能逆勢上漲,加權指數在二月份上漲 1.56%,主要因為部分上市公司率先發布去年整年的亮麗獲利數字, 高殖利率的誘因吸引本地資金持續投入市場,加上美國費城半導體指數在二月份持續收紅,對於占台股權值頗高的半導體類股也帶來一定的激勵效果所致。

就亞洲股票型基金組別的績效來看,區域型股票基金表現全盤皆墨,在二月份以美元計算的平均報酬率介於-4.31%~-6.73%之間,跌幅較小的則是亞洲不包括日本中小 型股票基金與東協股票基金,表現最差的則是大中華股票基金與亞洲不包括日本股票基金。在單一國家或市場的部份,台灣中小型股票基金與台灣大型股票基金在二月 份的美元平均報酬率分別為 4.27%、2.55%, 是少數仍能獲利的亞洲單一國家基金組別。 至於績效墊底的則包括中國股票基金、越南股票基金與香港股票基金,以美元計算的平均損失分別來到 9.23%、9.36%,及 10.10%。

債券市場:所有類型全軍覆沒

二月份全球債市表現不佳,主要受到歐美最新發布通膨數據高於預期,顯示通膨壓力下降的速度趨緩,包括 FED 與 ECB 官員均出面喊話表示,未來必須持續升息以避免通膨死灰復燃,使得外界猜測 FED 與 ECB 在 3月升息兩碼的可能性增加,因而帶動歐美政府公債的殖利率在2月份大幅跳升,其中美國 10 年期公債殖利率由 3.54%上揚至 3.91%,德國 10 年期公債殖利率更是創下自 2011 年 7 月以來的新高。除了公債價格遭到打壓外,擔憂央行過度升息恐將拖累全球經濟景氣的疑慮,也讓信用債市場再度面臨另一波拋售壓力。

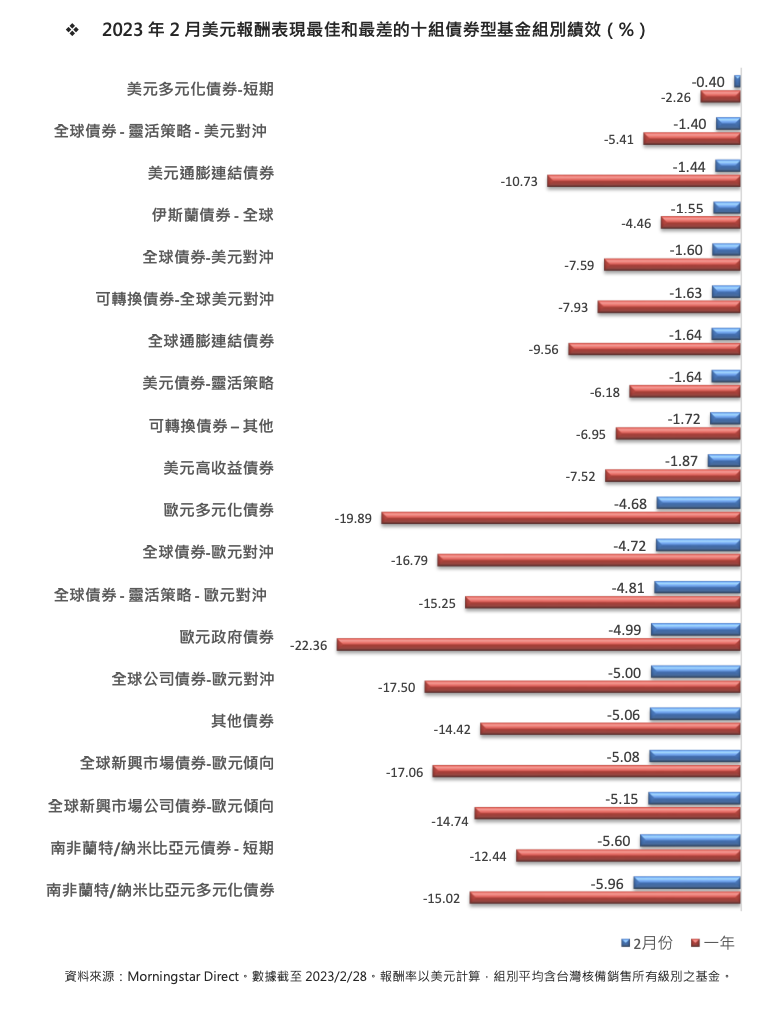

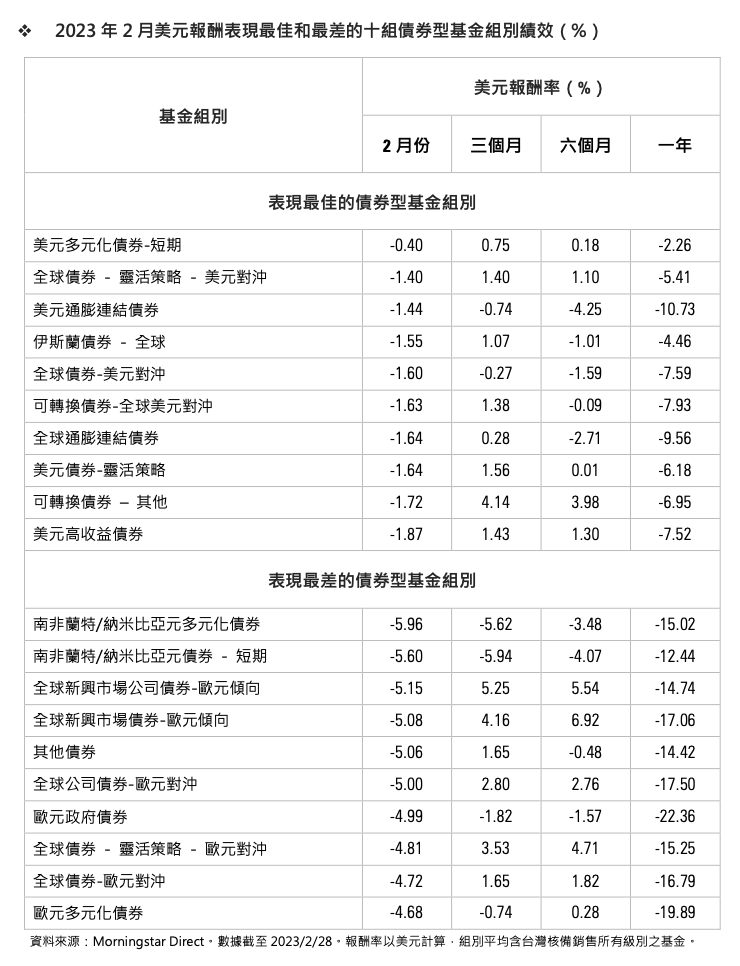

觀察不同類型債券型基金組別的績效,二月份所有債券型基金不分類型呈現全軍覆沒的局面,若是統一比較美元績效,隨著美元在二月份的強勢回升,以美元計價的綜 合型債券基金在具備匯兌優勢下,跌幅也 相對較為溫和,其中美元多元化債券-短期 基金與全球債券-靈活策略-美元對沖基金 的 2 月份平均報酬率分別為-0.40%、-1.40%, 表現居所有類型債券基金之冠。如果不考慮匯率的影響,通膨連結債券基金以原幣 計算的平均虧損幅度介於 0.69%~1.98%之 間,算是整體表現相對抗跌的族群之一。

在績效落後的基金類型方面,由於美元轉強使新興市場再度面臨資金出走潮,包括亞洲債券-本地貨幣基金與全球新興市場債券-本地貨幣基金在 2月份以原幣計算的平 均報酬率分別為-4.65%、-3.42%,相較其他類型債券基金的原幣報酬來看,虧損幅度最為嚴重。若是計入匯率因素,南非蘭特多元化債券基金與南非蘭特短期債券基金在二月份轉換為美元的平均虧損分別來到 5.96%與 5.60%,表現居所有類型債券基金之末位, 主要就是反映南非蘭特對美元匯價在 2 月份重貶 4.9%,所帶來的匯兌損失。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。