文/ John Rekenthaler

2009年初目標期限基金(Target-Date Funds)成了眾矢之的,除了眾多媒體報導其在2008年的挫敗外,美國參議院高齡問題特別委員會更舉行聽證會評估其是否該接受更嚴格的監管。美國證券交易委員會(SEC)調查共同基金是一回事,但美國國會的裁決又是另一回事。

(不熟悉目標期限基金的投資人,週一Karen Wallace的「什麼是目標期限基金?」一文有清楚的解釋。)

金融危機爆發以來已經過整整十年,金融監管機關應該已對目標期限基金做出相關的裁決。本專欄針對目標期限基金在2009年1月到2018年12月這段期間的三項表現進行評分。

1)絕對報酬績效

2)與其他基金績效相比

3)與基準指數績效相比

市面上有許多不同期限的目標期限基金,但本文僅探討2020年期的組別,因該組別基金資產配置狀況與平衡型基金最為相似。典型2020年到期的基金於2009年發行,當時股票資產權重為64%,2018年時股票資產權重降至50%,而平衡型基金則普遍配置60%股票資產及40%債券資產。

絕對報酬績效:A等

平均而言,2020年期的目標期限基金這十年來平均年化報酬率為8.1%,經通膨調整後的年化報酬率為6.5%,粗估投資人所投入的資金已翻倍,如此亮眼的績效正是投資人投入的原因。並且在學術界及勞動部的支持下,參與401(k)計畫的雇主也能選擇自動將資金投入目標期限基金。

不可否認的是,投資人預期風險性資產在牛市環境下將大幅上漲,但這個情形實際上並不顯著。(這論點無法阻止避險基金將短期利率設為報酬率的最低標準,所以他們只因參與了股市上漲就能獲得績效獎金)。而目標期限基金設有兩個基本目標:1.打敗通膨及2.獲得比現金更好的報酬,這兩個目標自金融風暴以來皆很容易達成。

2009年時市場對目標期限基金最大的質疑是「這類型的基金是否會持續損害投資人的利益嗎?」,但十年後的答案卻恰巧相反,目標期限基金能為投資人創造更好的退休生活。

因此給予絕對報酬指標評分為「A等」 。

與其他基金績效相比:C等

雖然持有2020年期目標期限基金的投資人會對擊敗現金的報酬表現感到滿意,但當他們發現績效落後於其他相似基金時則會感到失望。除了平衡型基金外,那些自稱「中度風險」的基金也是目標期限基金的競爭對手,他們同樣將60%的資金投入股市。

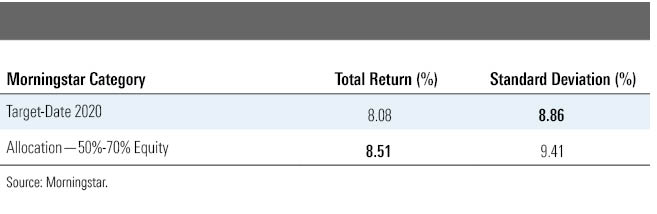

晨星將平衡型及中度風險型的基金劃分為同一組別,或稱為股債混合型 – 50% - 70%股票上限基金組別 (Allocation – 50% - 70% Equity)。如此直白描述的原因是我們考慮過的其他名稱都會令人混淆。以下是兩個組別的10年平均年化績效表現,粗體字為表現勝過對手者。

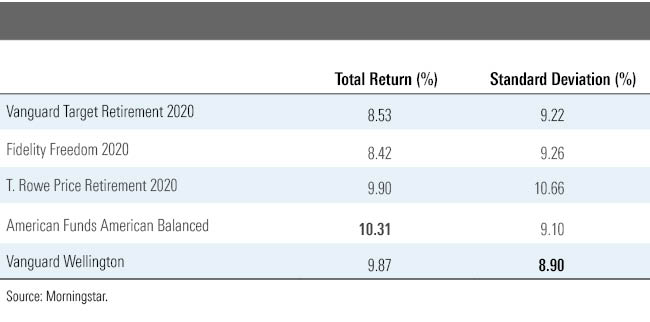

目標期限基金的現金部位雖然較低,但持有較少的股票使其波動度也相對較低,因此兩者的風險/報酬關係相當類似,表現可謂並駕齊驅。這樣的比較看似合理,但卻忽略一個重點:三家發行商Vanguard, Fidelity, and T. Rowe Price掌握了77% 的目標期限資產。因此,如上圖所示,給予所有發行商同等權重的方式來計算目標期限基金的平均表現,並不能代表投資人實際投資的結果。

事實證明這些基金公司的目標期限基金表現皆優於平均。然而,更亮眼的是股債混合型 – 50% - 70%股票上限基金組別中的規模前兩大基金表現更加強勁。

總體而言,2020年期的目標期限基金比股債混合型 – 50% - 70%股票上限基金更具競爭性,規模最大的目標期限基金表現更加傑出。當與任一個股債混合型基金相比,頂尖的目標期限基金表現更加亮眼,但當與頂尖的股債混合型 – 50% - 70%股票上限基金相比卻略顯遜色。

因此在與其他基金績效相比的部分給予「C等」。

與基準指數績效相比:B等

由於目標期限基金並非投資於特定市場而是進行策略性投資,因此無法用市面上任何基準指數評比。我們可以將美國大型股票基金與威爾遜5000指數 (Wilshire 5000 Index) 相比,因為威爾遜5000指數包含該組別基金投資的所有標的,但目標期限基金卻無法這樣比較,因為它可以購入任何標的。

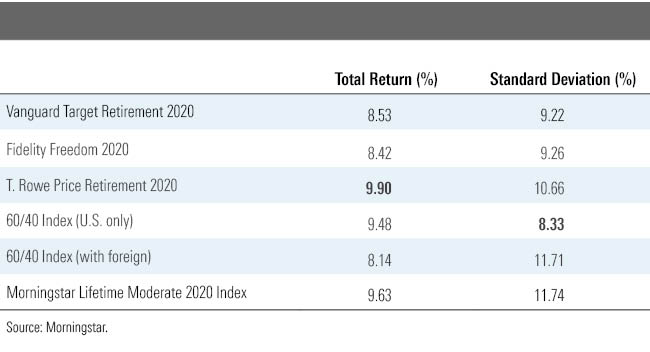

然而我們提供一些合理的替代方案。其中一個方法是由威爾遜5000指數及彭博巴克萊美國綜合債券指數構建出簡易的60/40指數,即60%威爾遜5000指數 + 40%彭博巴克萊美國綜合債券指數(由於無法精簡其名稱故沒有一個正式的指數名稱);另一個60/40指數是將1/3的外國股票部位(整個投組的20%)配置在MSCI世界不含美國指數上(仍未有一個好的指數名稱);最後一個方法是晨星所建構用以追蹤目標期限基金績效的晨星Lifetime Moderate 2020指數。

僅包含美國股票的60/40指數不是一個合理的比較基礎,因為幾乎所有的目標期限基金皆持有境外股票,而美國股市這十年表現也特別強勁,因此該基準指數經風險調整後的表現擊敗前三大2020年期的目標期限基金。然而,這三檔2020年期的目標期限基金經風險調整後的表現與晨星指數大致相當,並大幅勝過持有境外股票的60/40指數。

因此與基準指數績效相比部分給予「B等」。令人驚訝的是,績效表現要勝過競爭對手基金是相對困難的任務。

最後,由於目標期限基金的投資人相當忠誠,他們傾向長期持有而非頻繁交易,因此目標期限基金提供投資人亮眼的報酬(晨星定義為投資基金賺取的實際報酬,並非官方定義的帳面報酬)。這主要歸功於目標期限基金被納入401(k)計畫的合格默認投資選擇(QDIA)中,並非只因基金本身的特性,但也因此成為目標期限基金的亮點。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日 ,Morningstar 所管理及給予投資建議的資產約 1,950 億美元。