即便在中美貿易戰及中國經濟放緩的疑慮下,但美國聯準會近兩次利率決策會議實施預防性降息措施,加上全球主要各國利率維持低檔,第3季整體股市呈現「大漲小回」之勢,貨幣市場仍是美元一支獨秀,大宗商品市場則黯淡。展望第4季,投資人應如何布局,方為上策?

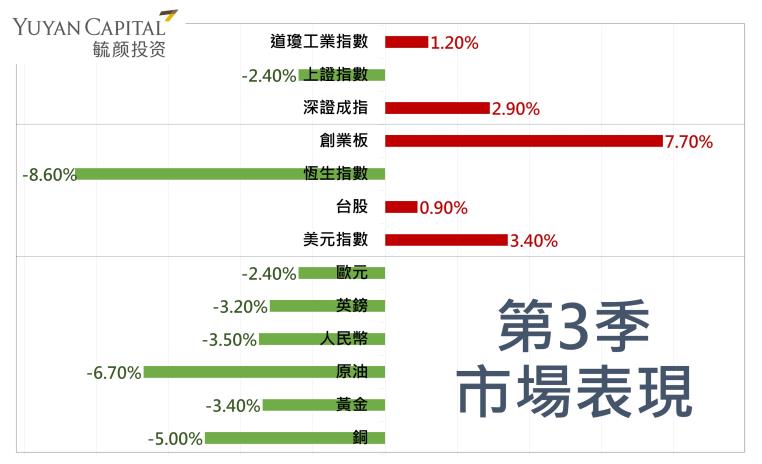

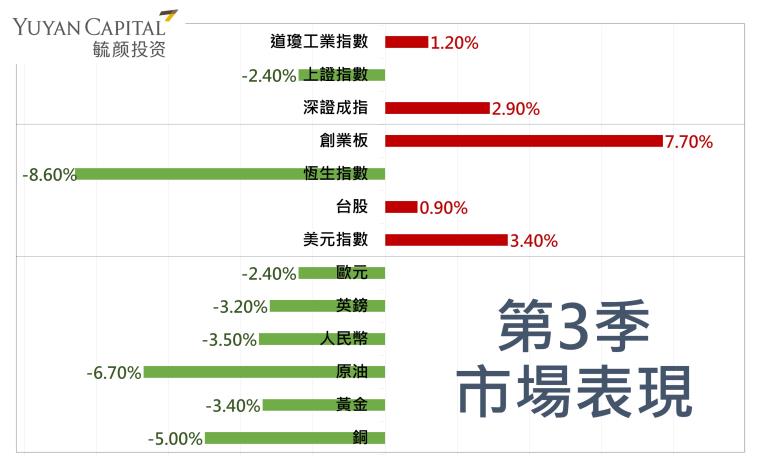

先來回顧第3季,美股持平,A股主要股市則表現分歧。S&P 500指數、道瓊工業指數在第3季期間都只漲了1.2%左右,上證累跌2.4%,先前相對不容易受資金青睞的創業板指、中小板指則鹹魚翻身,分別漲了7.7%、5.6%,是該季漲幅前五大股市排行榜一、二名,深證成指也漲了2.9%。

至於港股、台股則是兩樣情。台股季線小幅收紅,第3季單季漲了0.92%,香港則因為反送中示威衝突惡化,拖累港股全季跌了2450點、跌幅8.6%,是2015年第3季股災後,跌幅最大的季度,也是第3季全球主要股市中跌幅最大市場。

貨幣部分,儘管美國聯準會的政策轉趨鴿派,卻沒有壓抑美元表現,美元指數9月底漲破99,創2017年4月以來最高價,逼近重要的心理關口100,第3季期間上漲3.4%,在歷史紀錄中,單季漲幅僅次於2018年第2季的5%。也是在第3季,人民幣兌美元貶破堅守已久的7字頭大關,英鎊也因為脫歐無明確結果而大跌,兩者在該季都跌了超過3%。

大宗商品市場的部份,受到經濟前景不明、美元上漲的影響,其行情明顯承壓,CRB指數第3季跌了近4%。原油第3季跌幅達6.7%,西德州原油還失守每桶55美元關卡,黃金價格也明顯因為避險需求時高時低,呈現漲高拉回之勢,單季下挫3.4%,跌破每盎司1500美元關卡,一向被視為景氣領先指標的的銅價,更因為中國多項總經數據不佳,第3季期間跌了5%至每磅2.5785美元。

同為風險性資產,股市與商品市場的表現在第3季卻截然不同。第4季在經濟降溫、全球央行偏向鴿派的多空因子拉扯下,市場波動可能會更加劇烈。

第4季應當觀察哪些重點?

一是總經與企業獲利數據。10月以來,美國公布多項數據都不如預期,而且從10月起,美股會開始公佈第3季企業獲利展望數據,趨於黯淡的機率高,FactSet根據分析師的預期,估計S&P 500指數成分股企業第3季獲利會下跌3.7%到4.1%,是2016年以來最大單季跌幅。

二是中美貿易戰的發展。關於這一點,其實大家從去年擔憂到現在,9月美銀美林全球基金經理人調查報告指出,預計貿易問題可望在2020年美國總統大選前得到解決的比例僅3成,3成8受訪者甚至預估,美中貿易戰將成新常態,短期內難以解決。

中美貿易戰無法畫下句點,雖然代表不確定性仍在,但換個角度想,投資人愈來愈習慣美中貿易「邊打邊談」,在這過程中,會做更多準備來抵禦波動,而且,許多廠商為了讓關稅衝擊降至最低,持續提前備貨,所以整體狀況已不如之前嚴峻。除非美中衝突又急速升溫(比方說任一方又無預警宣布大幅提高關稅),否則對股市的影響應當會鈍化。

三是中美貿易戰外的各項地緣政治風險。以原油市場來說,第3季油價起伏劇烈,除了與基本面不如預期,投資人擔憂其需求不振外,其實有好幾次是因為產油國本身的狀況(像是沙烏地阿拉伯油田遭攻擊),再者,日本和南韓也打起貿易戰,也出乎多數人意料。

第4季整體環境變數固然多,但投資人無須過於恐慌,或撤出市場,畢竟全球利率低,除了美國啟動降息、ECB(歐洲央行)重啟QE外,10月以來,澳洲、印度也加入降息行列,在低利環境中,資金為了追求好的報酬率,仍有布局風險性資產的需求,除非景氣出現超乎預期的衰退,否則優質企業股票不會回檔太深,所以投資人在第4季宜審慎樂觀,風險性資產仍可列為優先選項,但要做好避險準備。

當然,投資人最想知道的,一定還是第4季該怎麼布局、可以買什麼或不該碰什麼?我們建議如下:

一,A股逢低布局價值高

在資金環境寬鬆、企業獲利成長受限的環境中,投資人從評價面來判斷投資訊號是相對合宜的方式,目前A股來到相對低點,第3季有止跌回穩之勢,第4季可以留意佈局時點。

不過,由於第3季期間,A股被納入海外指數或提高比重,外資提前布局,因此漲了一段,歷史經驗指出,指數調整正式生效後,先前布局的外資獲利了結機率高,而且美中貿易10月談判若未見突破,可能又有一波資金獲利了結潮,但投資人也不必擔心,這時的評價面,反而更適合考慮逢低進場。

二,台股第4季展望偏正向,把握「選股不選市」原則

雖說台股大盤指數已屆高點,短線上出現獲利了結行情是正常的,但由於選舉將至,即使下跌,下檔應該也有限,而且貿易戰爆發迄今,台灣常受惠於轉單效應,像是10月初美國商務部制裁中國企業,其中包括影像監視巨頭海康威視,消息一出,台股安全監控族群大漲,因此,第4季台股仍有不少機會,建議投資人密切觀察美國就業數據(影響利率政策)、中美談判協議進度、台灣選舉情勢可能帶來的族群與個股行情。

三,美元比非美貨幣強勢的機率高,大宗商品宜波段操作

儘管美國聯準會可能再降息,但基本上美國仍是經濟表現最好的國家,目前其他非美貨幣沒有太多比美元強的條件。

歐元區經濟仍疲弱,其最大經濟體德國正在制定因應經濟衰退的刺激措施,整體狀況不妙,導致歐元欠缺上漲動能,英鎊再跌應有限,但在脫歐陰霾下很難轉強,日圓仍會是避險資金的避風港,但觀察其今年走勢,整體吸金能量還是不如美元穩定。澳洲已降息,高息貨幣的優勢銳減,加上澳洲一向依賴亞洲(特別是中國)的需求和旅遊收入,貿易戰進度明朗前,中國經濟成長雜訊多,可能持續對澳洲及澳幣有負面影響。

大宗商品以美元計價,美元強勢的話,對其行情不利,尤其第4季總經變數仍多,整體需求不盡明朗,有興趣介入的投資人,最好採取波段、來回操作的方式,尤其是黃金,由於黃金今年以來漲了一段,估計供需基本面對金價的影響力道會減弱,但對美元的變化會更敏感,波段操作應會優於一直抱在手中。

言程序現為毓顏投資總經理,全球交易私募基金經理、大陸公募基金專戶經理團隊、期貨證劵資管投顧;並為大陸期貨日報、七禾財富、和訊財經專欄作家;央視CCTV期貨時間大賽策略提供者;全國期貨實盤賽基金經理大賽評審;並且多次受邀CCTV證劵頻道、上海第一財經等現場直播專訪。