本文摘自懶人經濟學Medium,原文在此

在挑選投資組合時,我們都知道持有單一股票的風險有多高,這也是近年指數ETF會興起的原因,因為ETF分散投入了上百、甚至上千間公司的股票,步但能平滑單一股票暴跌的風險,還能取得長期穩健的收益。

為什麼需要作資產配置?

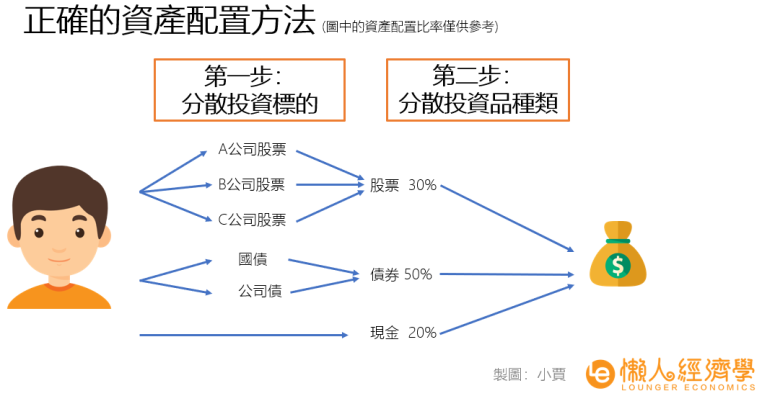

資產配置就是增加投資組合的多樣性,達到在經濟下跌時資產也能有不俗的表現。

比如,持有指數ETF,背後所持有的還是股票,在熊市來時難逃資產下跌的風險。所以我們可以額外配置債券ETF,讓資產組合包含股票與債券,這就做到了資產配置。

當然,你還可以增加貴金屬、外匯、現金等等更多元的資產,讓風險足夠分散。但一般來說,股票ETF與債券ETF就很夠用了。

4支內建抗風險、資產配置的ETF:AOA、AOR、AOM、AOK

知道資產配置的重要性後,真的放到投資實戰倒也沒那麼容易。比如說股票與債券的比例因為價格浮動,每個月都會改變,或是到底要投資哪些債券之類的。

貼心的ETF公司ishare安碩聽到了廣大投資人的想法,推出了AOA、AOR、AOM、AOK這四支ETF,每一隻ETF都持有股票與債券,只差在比例不同而已。

AOA、AOR、AOM、AOK這四支ETF差別在哪?

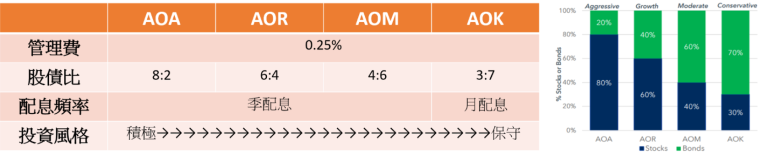

從上表可以發現,AOA、AOR、AOM、AOK的管理費相同,除了AOK是月配息,其他三支AOA、AOR、AOM都是季配息。

而他們最大的差別在持有資產的股債比,AOA持有80%的股票、20%的債券,而接下來的AOR、AOM、AOK持有的股票佔比則逐漸降低。持有股票佔比最低的AOK持有30%的股票與80%的債券。

至於詳細持股,可以在下圖中發現,這四支ETF都持有IVV (美國大型股)、IDEV(國際已開發市場)、IUSB (美元債)、IMEG (新興市場股票)等標的。總計持有的股票與債券多達12,000多支,可以說是相當分散。

AOA持股成分圖

AOA、AOR、AOM、AOK這四支ETF的收益率如何?

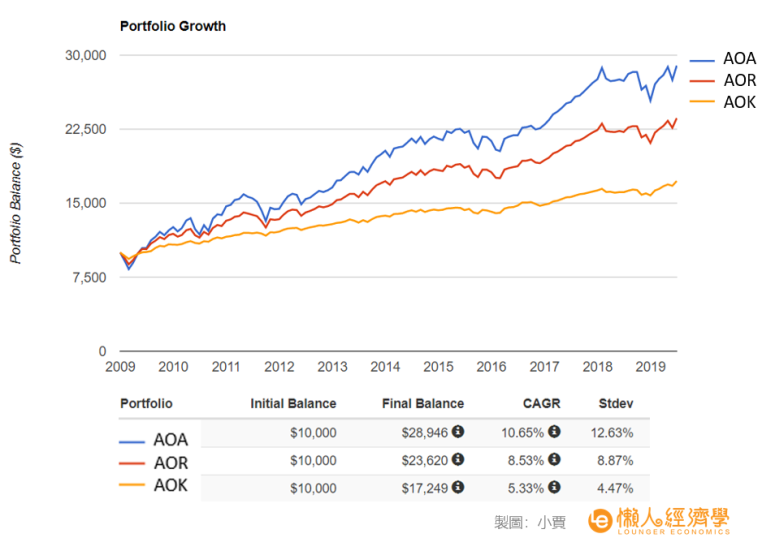

廢話不多少,直接挑選2009~2019年的數據跑分析。這邊因為AOK與AOM配置相似,所以就以AOK來舉例。

可以發現,在這10年裡,持有最高股票配置的AOA取得了最好的報酬,平均年化收益率來到了10.65%,再來是AOR的8.8%與AOK的4.47%。

年化收益10.65%可以說相當不錯了,雖然低於追蹤美國標普500指數的ETF VOO,但抗風險性也更佳優良 (因為持有20%的債券)。

另外可以發現,即使AOK每月配息,因為持有較高比例的債券,收益率最終跑輸了AOA與AOR。

總結:AOA、AOR、AOM、AOK這四支ETF哪支適合我?

AOA、AOR、AOM、AOK這四支ETF的優點在於使用低成本,便能建構多元化的投資組合。

如果你能承受較高的風險,就選AOA,8:2的股債比挺適合長期投資的。小賈的投資組合裡,股債比大概也是8:2左右。

如果你想要建立穩健的現金流,就選AOK。AOK持有高比例的債券,不但能有效預防經濟下跌,每個月還能領取穩定的配息。

這四支ETF的殖利率大約在2%左右,而純債券ETF如BND、BNDW的殖利率在1.8~2.7%左右,不過別忘了這四支ETF在價格的增長上比BND與BNDW快得多。

補充說明:本篇文章中提到的7支ETF:AOA、AOR、AOM、AOK、VOO、BND、BNDW都可以透過美股帳戶買到,具體教學可以參考ETF買下全世界的官方討論區。

這是懶人經濟學,以口語化的方式解讀發生在你我身邊的經濟學事件,如果你覺得對你有用,請多多拍手!!!讓我知道你想看更多這類型的文章。

我是主筆小賈,現任職於投資銀行,善於策畫撰寫理財觀點、投資趨勢、財經/自我提升書籍解讀上的文章/音頻,合作方遍及兩岸券商、財經平台、學習類App。

歡迎各式合作邀約,請寄至[email protected]