文/moneybar

美國聯準會(Fed)主席鮑爾在9月FOMC會議後受訪時表示,最快11月開始縮減購債。美國QE退場是早晚會發生的事,一旦開始減少購債,甚至未來進入升息循環,許多投資人擔心債券、特別股等固定收益商品將由多轉空。美股收息投資長黃世洽表示,固定收益商品在升息階段雖然會受影響,但反而創造逢低布局的機會,以特別股為例,升息初期將因市場恐慌而股價向下修正,一陣子後市場意識到升息是因為經濟數據強勁、企業基本面良好,股價自然會反彈向上。

先前美國因為疫情因素而實施QE救市,低利環境下,市場上豐沛的資金活水流入股、債市,支撐金融市場。隨著經濟復甦,為避免通膨失控,Fed必須逐步回收市場上的游資,隨著縮減購債、升息即將到來,這時該先出清手中的債券、特別股嗎?黃世洽表示,先別急!

黃世洽分析:「投資特別股,主要看中的是配息收入的累積,長線下來股利是特別股報酬率的主要來源,因此任何時機都可以買!若特別股因為QE退場恐慌等因素導致股價拉回,更提供了投資人絕佳的買點。」

資料來源:柏瑞投信、卓越資產,moneybar彙整

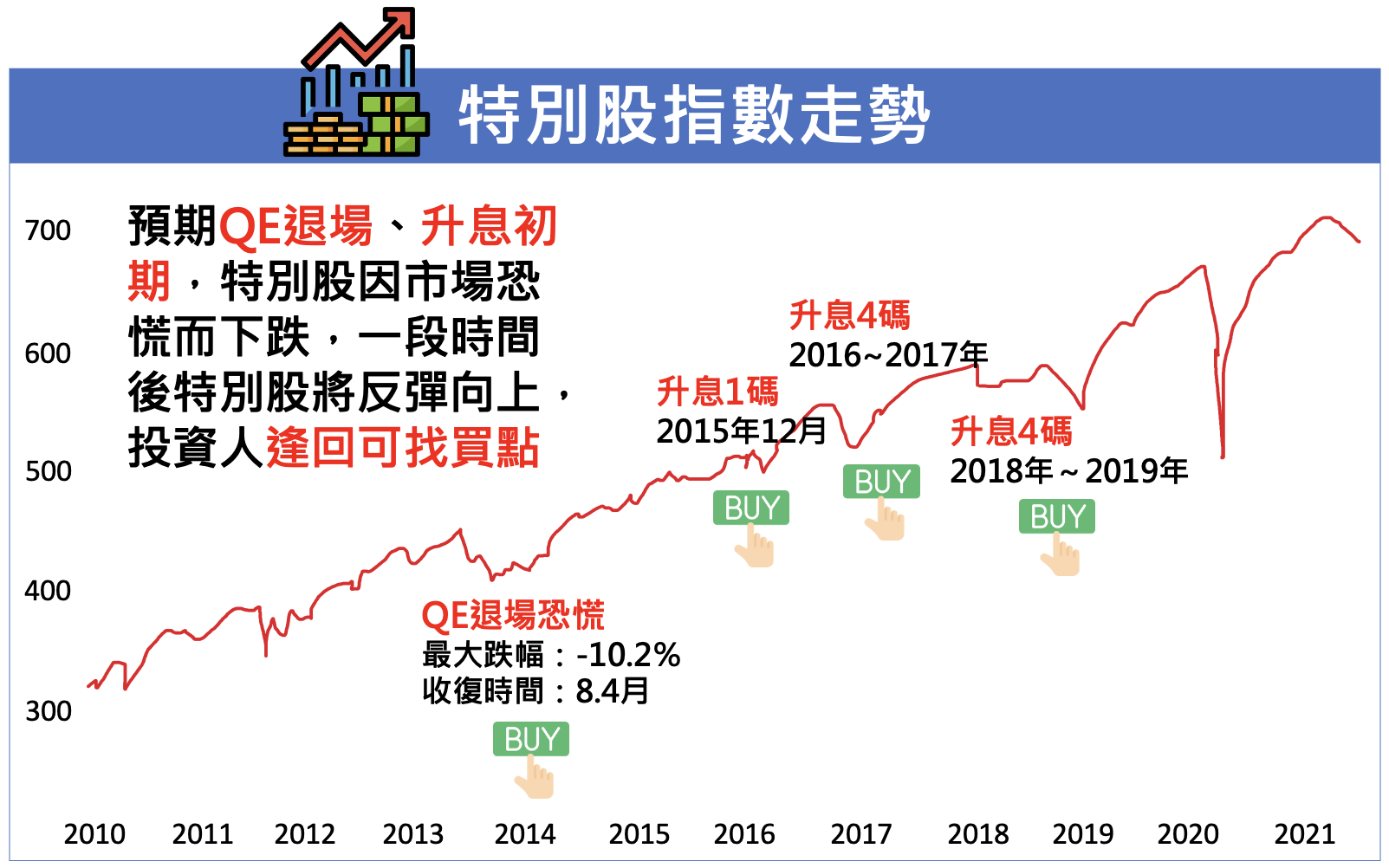

觀察上面這個圖可以發現,當2013年、2014年市場預期Fed的QE政策即將退場,頓時瀰漫恐慌情緒,因此特別股指數重挫,跌幅最大來到10.2%,約莫花了8.4個月回到前波高點並一路走升到,2015年年底Fed正式升息才又出現一波回檔。觀察接下來每一次的升息時,初期特別股都會下跌,約莫半年後反彈向上,黃世洽說:「現在的時機類似2013年、2014年,特別股拉回時可找買點、伺機加碼!」

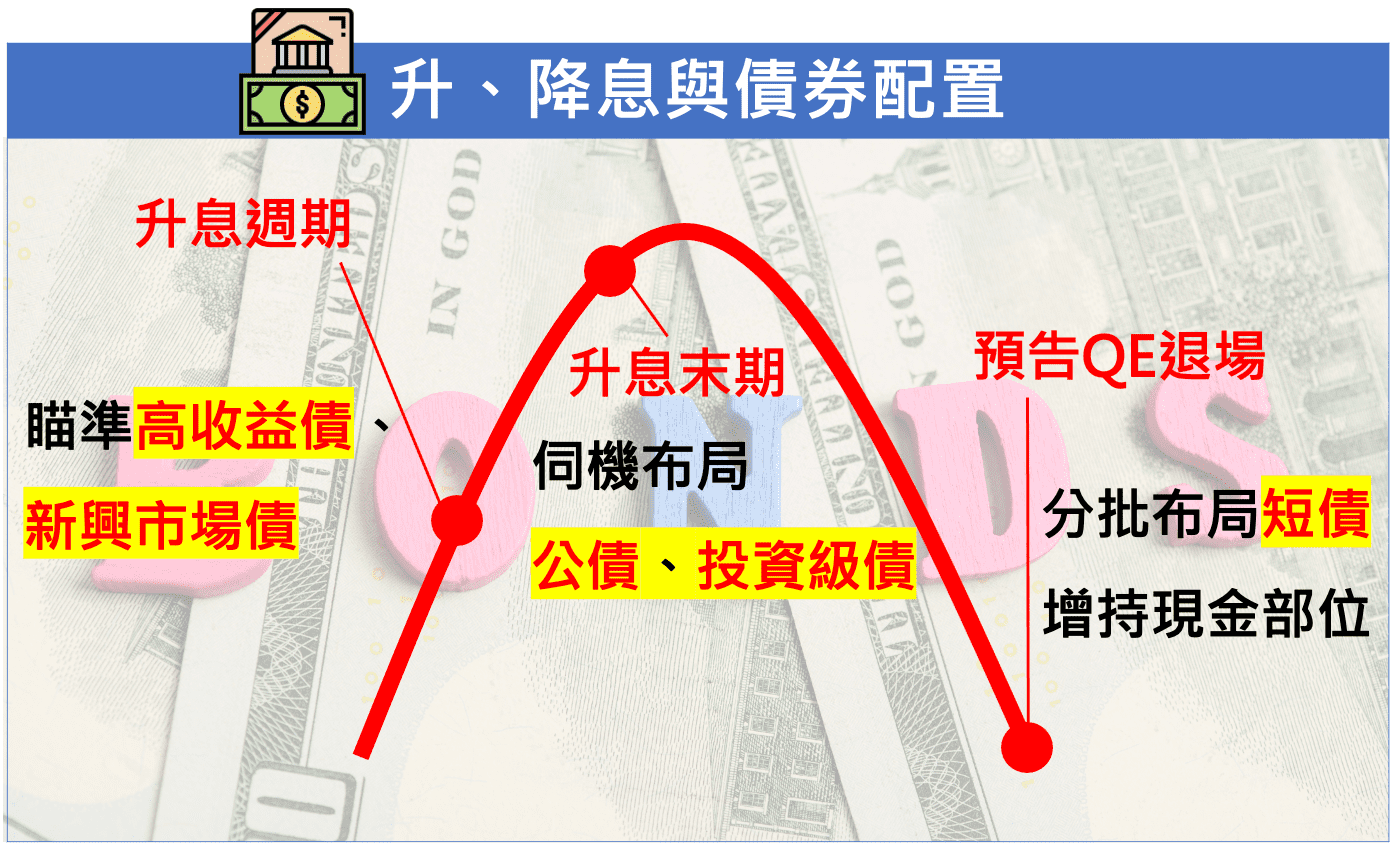

很多人可能會好奇,那債券呢?黃世洽說,根據不同債券的特性,在面臨升、降息週期也會有不同反應。目前屬於預告QE退場階段,債券價格會因為市場對於縮表、升息的恐慌而下挫,此時,「建議投資人避開對利率較敏感的長天期債券、分批布局短天期債券、增持現金部位,降低風險。」

根據歷史經驗,正式進入升息週期後,債券市場逐漸回穩,相對於公債、投資等級債等評等較高、但收益率較低的債券,投資人可以較為積極的去布局高收益債券、新興市場債券,藉此增加收益;一旦進入降息週期,公債、投資級債反而表現亮眼,因此,升息末期是投資人卡位公債、投資級債的好機會。

資料來源:moneybar彙整

掌握升、降息週期,固定收益資產的布局時機及相關風險,投資人才能更安心、更有效率的累積資產,增加收益。

現金流先生 黃世洽

國內共同基金界的長青樹,投資經歷長達30年,曾帶領投研與基金團隊約30多人,管理資產規模約台幣850多億基金,投信排名居同業前10大,最後在富蘭克林華美投信公司投資長退休,之後轉任卓越資產管理(Summit Capital)集團擔任投資長,為客戶提供客製化的資產配置建議。

黃世洽在人生後半段利用特別股來獲取穩健的現金流,規劃退休生活,具低波動、高收益的美國特別股,為巴菲特等壽險機構與基金法人的投資最愛,適合尋求低波動、高收益的退休族群。

美股收息專家,幫你搞定退休現金流看更多

加入i玩錢網站,免費下載金錢教育練習單,請點連結