請先閱讀前一篇:【投資的聖杯】安納金演繹13.30【加減碼的判斷】

https://www.moneybar.com.tw/vip_article/232497

1. 上文提到:有讀者詢問,中長期投資、和短線投機,兩者配置的比重是否有何建議?

我認為「見自己」是首要之務,一定要弄清楚自己到底適合投資、還是投機?然後再決定兩者配置的比重,如果自己短線投機績效不好、常常小賺大賠,或一整年結算下來比不上持有ETF不動的報酬率,那麼投資就必須拉高到7成以上,投機只能當作練拳頭(當然是給老手練拳頭,你是沙包)。其次,是「見天地」,順應大環境的市場週期不同階段(以十年的循環週期來看)來配置合適的投資、投機比重。

2. 之前我有提過,我身旁幾位不到四十歲就財富自由的好友們,普遍都是走在巨觀與微觀世界的交界之處,也就是說,他們持有某些基金的部位(當時ETF還不是主流)也同時操作個別公司之標的,那就是他們的捷徑。有一個很重要的原則:無論操盤實力再怎麼強的好手,也不該將100%的資產全部用來做短線投機。或許年輕的時候賭一賭可以,賠光、破產可以重來;但是當年紀達到一定程度或資產累積到一定程度之後,就不容許隨便破產,會造成妻離子散(家破人亡)的人生慘劇而無法重來。

3. 因為人算不如天算,再怎麼精明的操盤手也都會有失算、失手的時候,100%資產放在短線投機交易上,就可能隨時發生意料外的重大事件而導致慘賠、大虧(發生在意料之外的,才是真實的人生!而且每一位交易者在一生當中一定至少會遇到兩次以上)。為了將這種個人主觀判斷的失誤風險控制在一定範圍之內,同時避免整體行情大漲而因為持股過低而跟不上(這代表「相對績效」的落後,有關相對績效的探討,稍晚就會解析),因此,普遍會將一部份的資金採取中長期投資的方式,做大波段的持有。我個人通常就是50%中長線波段投資+50%短線靈活投機操作。

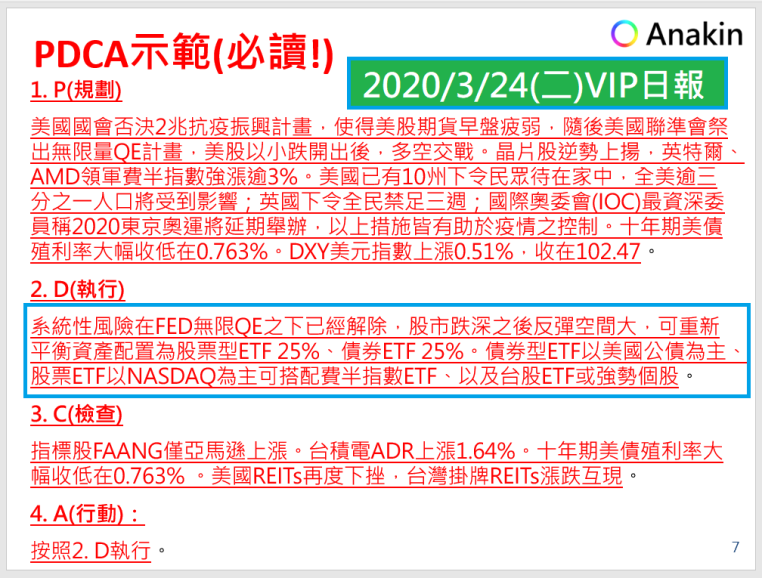

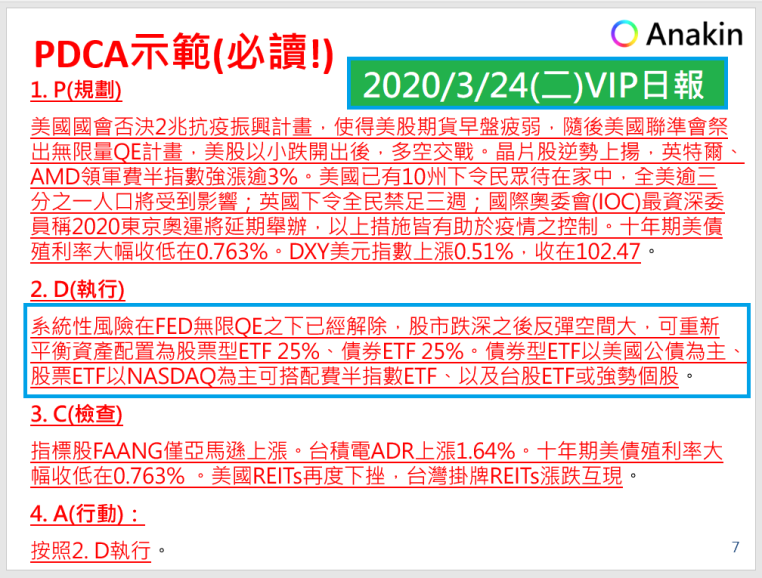

4. 您可以回顧2020/3/24在VIP日報當中強調,我確定系統性風險已經被FED的無限QE解除了,必須要建立25%股票、25%債券ETF部位(如下圖),那就是中長期波段的部位,我至今仍持續抱住。雖然過程中有微幅調整過內容(變動很少,而在過去這段期間內VIP日報當中都有記載),但目前仍是25% NASDAQ相關ETF、25%投資級公司債ETF,而且預計持有到今年十月,都不太會隨意更動,因為這就是中長線的波段部位。若以2020/3/24當時谷底翻揚至今持續抱住來看,很少進進出出的短線交易者能夠打敗這些部位的績效(同樣用50%的資金,來比較對於整體帳戶的增值貢獻)。

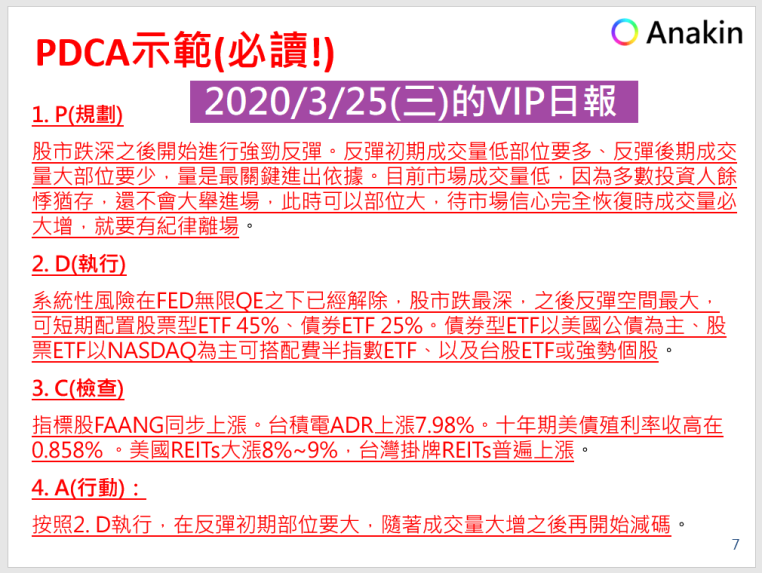

5. 自2020/3/24我建立25%股票、25%債券ETF部位之外,其他都是現金、以及機動性靈活操作的短線投機部位。然而,2020/3/25在VIP日報當中再度建議拉高股票部位至45%(如下圖),代表的是除了3/24建立的50%中長期波段部位(25%股、25%債)之外,另外再加碼20%的股票部位,可視為短線靈活操作的投機戰術部位。這些部位後來有動態加減碼,也有一部分換成黃金ETF續抱至今,目前也是頻頻創下波段新高,不輸股票ETF的報酬率。

6. 針對前一篇【投資的聖杯】安納金演繹13.30【加減碼的判斷】,發表在【高手的養成3:財富自由學習園地】臉書社團之後,有夥伴詢問不少好問題。我非常建議您可以針對閱讀我的文章之後,將相關的疑問提出來,這絕對可以獲得更深入的資訊、更容易觸及高手的判斷核心。前一篇提到,投信不能下開盤第一筆單,然而其他法人(外資、自營商、或其他機構)就不受限制,為什麼?因為投信基金是接受投資人的委託,採取信託架構下來做資金管理運用,因此基金經理人是受託人(他、或投信公司都不是資金擁有者),被主管機關嚴格監督、檢視,不能拿受益人的錢來圖謀不軌、尤其用來操縱市場是絕對不行的。相較之下,其他的法人買進股票的部位普遍都是公司自有資金,由公司自負損益責任。

7. 也有幾位伙伴詢問同一個好問題:「如果第一天試單買進,第二天股價下跌,盤後檢查籌碼發現外資跟自營商賣超而投信買超。第三天開盤後續跌,但未跌破重要支撐(例如10日均線),這種情況下該續抱還是賣出?」

有一個很重要的判斷依據,是整體盤勢(系統性風險)是偏多、還是偏空?因為外資、自營商都是短線進出的,他們隨時會因為短線獲利而出場、也隨時可能再買進(現在有許多主力透過外資券商下單做隔日沖),因此外資和自營商每天進進出出不規則,是正常的。投信的進出才是比較穩定的。

8. 但是,我們必須理解投信基金著重的是「相對績效」而非「絕對績效」,前者是指相對於大盤指數、或同類型基金的績效排名;後者則是絕對的損益狀況。對基金來說,如果大盤指數緩跌,他的基金淨值可以持平不跌,那就是超越大盤也超越同類型競爭者。因此,倘若個股的股價在您第一天買進之後,第二天、第三天都在下跌(但沒有跌破重要支撐)有可能是整體大盤在下跌的壓力所造成的,只要大盤恢復上攻的動能,這些在緩跌期間投信持續加碼的個股,就有可能率先噴出大漲。

9. 另外有夥伴詢問,我的試單買進似乎都是在早盤9:30之前完成,然而有其他老手是在收盤前買進,為什麼有這種差異?我認為,不是我和其他老手的差異,而是盤勢的差異。大盤指數在2020/7/15當天都還在創下30年新高,代表整個大環境的「勢」仍是強勁多頭。在這個多頭趨勢下,只要能夠明顯強過於大盤,而且創下波段新高的股票,就不需要等到尾盤才試單買進。因為在大盤、以及個股氣勢很強在上攻的過程當中,愈晚買進通常就會買得愈貴。一般在尾盤買進的試單,並不是大盤不斷上衝的時期,也不是個股已經明顯上衝創下波段新高的時期。盤「勢」攸關你該早出手,還是晚出手。基本上,我的投機交易都是在「勢」最強的時候,勢不再強(請留意:不一定要明顯轉弱,而是「不再強」)我根本不會想買進任何股票。

10. 在大盤和強勢個股雙雙創下波段新高的過程(我強調是「過程」,也就是加速度最強的時候,例如我前幾天文章示範的6/23買進創意、或7/7加碼,指數都還在上衝的過程,只要加速度夠高,之後指數呈有一段創新高的續漲動能在,就不怕馬上翻空起跌)。如果沒有明顯的多頭趨勢,那麼勝率會有多高呢?如果勝率不夠高,又何必投機呢?(那比較像賭博了)在大盤指數不再創新高之後,我通常就不再做任何試單買進動作,只有試單賣出、以及出脫持股的選項。投機,永遠要將資金放在最具優勢的地方,若沒有非常具優勢的環境,寧可不出手。按照2020/7/21(二)早上VIP日報之判斷,整體IC設計類股有機會發動另一波攻勢,台股短期整理可能大致已經結束,也就是說,大盤有可能再度由之前領漲的強勢IC設計族群再度發動攻勢,因此,我也在7/21(二)早上9:30之前按照我的紀律,試單買進,每一檔大約只買到單一個股部位上限的三成,做為試單。(P.S. 試單之後,是否會加碼、或者試單減碼,請參閱之前的幾篇投資聖杯,原理原則我都說明過了。另外,IC設計族群的最強勢個股應該是3661世芯、6531愛普,可惜因為我早上人在外面開車,錯過台股開盤,而9:12我有空打開手機的時候,這兩檔都已經衝上去逼近漲停,所以我試單3529力旺、3443創意,這種試水溫的第一批試單,我都是採取現沖買進,因為若苗頭不對我隨時就會賣股離場;必須股價能夠一波比一波高,我才會加碼)。

願善良、紀律、智慧與您我同在!

(此系列文章將於安納金VIP訂閱專區連載,建議以訂閱1年的方式,完整參與整個實戰教學的過程。

本文所有內容均受到版權保護,請勿以任何形式(臉書、Line)複製、轉貼、節錄、刪改或截圖分享,侵權必究!本文件不得視為買賣有價證券或其他金融商品的要約,讀者應審慎考量本身之投資風險,並就投資結果自行負責。本文盡力使用可靠且廣泛的資訊,但並不保證各項預測一定會實現,亦無義務更新本文件之所有內容或持續追蹤研究本文件所涵蓋之主題。【安納金-國際洞察】所有文章僅獨家刊登於安納金-國際洞察臉書及【高手的養成3:財富自由學習園地】臉書社團以及moneybar安納金專欄,其他網站或媒體若有露出,恐涉及侵權請自重,moneybar法務偕同律師共同提告侵權求償!Copyright © 2020 moneybar All Rights Reserved.