在親友百年時,到底繼承人們最關心的議題會是什麼呢?當然是分配遺產囉,但當大家興緻高昂的分配遺產時,大家有想到國稅局也要分一份嗎?那就是遺產稅!依照遺產及贈與稅法第八條的規定:遺產稅未繳清前,不得分割遺產、交付遺贈或辦理移轉登記。所以當繼承人到戶政機關辦理除戶時,戶政機關就會進行死亡通報,通知地政機關所有權人已經死亡,同時地政機關就會依照行政程序及稅法的要求,請繼承人先去進行遺產稅申報程序,並要取得稅務機關核發的免稅、完稅或同意移轉證明,才能辦理不動產的繼承登記。

一、沒錢繳稅的解方

因為繼承人要先繳稅才能取得繼承遺產,同時在繼承日發生後所有被繼承人名下的財產不論銀行帳戶、股票、不動產、保險箱等都不能進行過戶或處分,是要等到完稅後取得證明才可以辦理繼承,那事情就大條囉,繼承人要先自掏腰包拿出遺產稅的錢,才能取得遺產,這時後,當然有幾個選擇

1. 抵繳:稅額超過三十萬,遺產中的現金或銀行存款金額比稅額還低時,可以用課稅遺產來抵繳稅額。這部份大家可以參考以前podcast專題來了解更多的細節…….

2. 分期:遺產稅的應納稅額在三十萬元以上,繼承人繳稅確有困難,不能一次繳納現金時,得於納稅期限內,向稅捐稽徵機關申請,分十八期以內來繳納,每期間隔以不超過二個月為限。

3. 展期:遺產稅納稅義務人,應於國稅局送達遺產稅核定納稅通知書之日起二個月內,繳清應納稅款;必要時,得於限期內申請稽徵機關核准延期二個月。

4. 分單課稅:依遺產及贈與稅規定,繼承人為2人以上時,經部分繼承人按其法定應繼分,繳納部分遺產稅款。

舉例來說,被繼承人的遺產稅應納稅款為400萬元,繼承人有甲、乙、丙及丁四人,因繼承人間尚有紛爭未解決,無法一次繳清遺產稅,因此甲君就在繳納期限前,先向國稅局申請分單,按應繼分1/4計算分單的遺產稅額,繳納稅款100萬元。由於甲君已經於期限內繳納完他應繼份部份的遺產稅,就不會有滯納金、利息等發生,同時甲君可以依期繳納完的遺產稅證明,向國稅局申請核發不動產公同共有同意移轉證明書,就可辦理不動產公同共有繼承登記,這樣也避免逾登記期限被罰登記費,依據土地法第73條及第73條之1規定,土地及建物自繼承開始之日起,6個月內應辦理繼承登記,逾期者,除每逾1個月處登記費1倍的罰鍰外,超過1年仍未辦理繼承登記者,地政機關會公告3個月並通知繼承人申請登記,若仍然沒有民眾辦理登記,地政機關將列冊管理15年,期滿後由國有財產署公開標售,所得價款保存10年,如無人申領則歸屬國庫。

二、分單課稅的隱憂

殘忍的事實是,就算分單課徵的遺產稅已經繳納同時也辦理了公同共有應繼分登記,但是有惡運還是跟著我們:

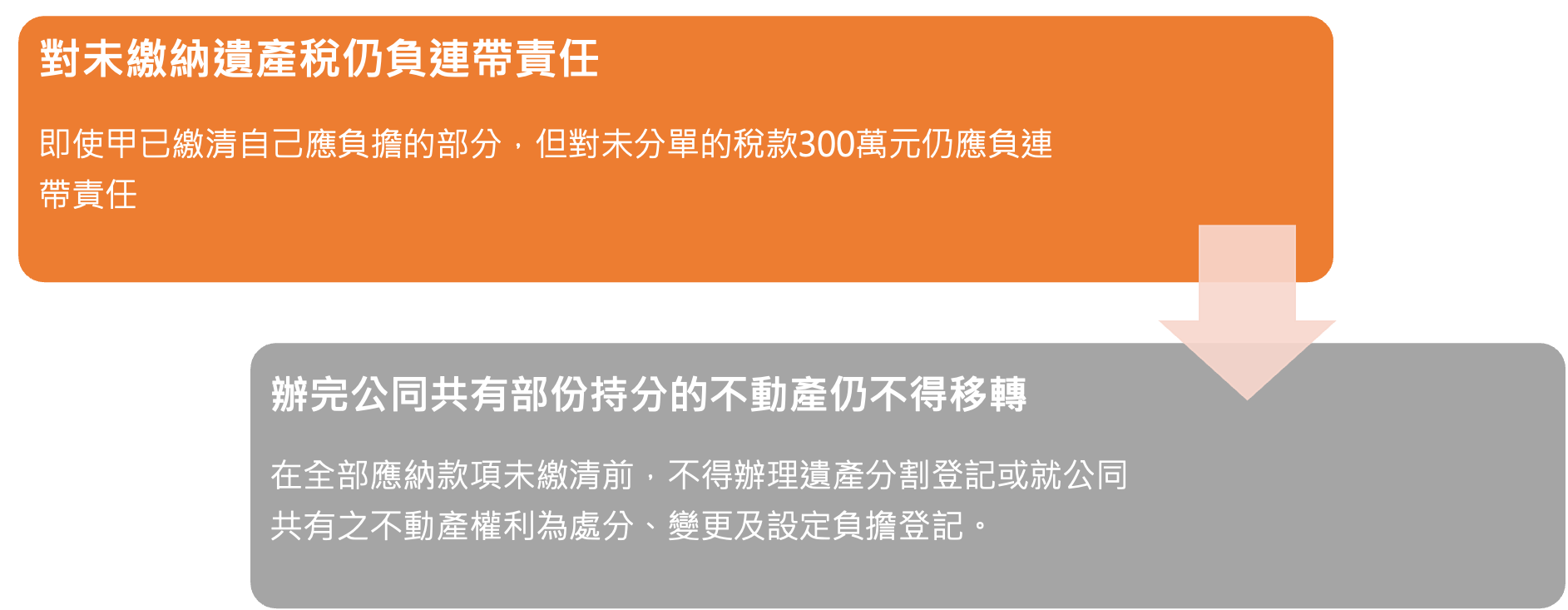

1. 對未繳納遺產稅仍負連帶責任:即使甲已繳清自己應負擔的部分,但對未分單的稅款300萬元仍應負連帶責任,因此若未分單部分逾期未繳納,國稅局仍應會對甲、乙、丙、丁四人,將所欠繳稅款移送行政執行。

2. 辦完公同共有部份持分的不動產仍不得移轉:登記為公同共有之不動產,在全部應納款項未繳清前,不得辦理遺產分割登記或就公同共有之不動產權利為處分、變更及設定負擔登記。

所以繼承人間的協商與繳稅義務的配合是很重要的,故如果現在我們做好遺產稅的準備與規劃,就能幫助子孫間的和協與降低子孫們取得遺產的負擔,如果財產真的用不完才會成為遺產,真的要留,就不要留刀刃給子孫,那才是有智慧又大氣的傳承!

本週享稅專題,謝謝您的收聽,我們下週五享稅專題再會!